甲公司为化工生产企业,2×13年2月,甲公司需购置一台环保设备,预计价款为5000万元,因资金不足,按相关规定向有关部门提出补助1800万元的申请。2×13年3月1日,政府相关部门批准了甲公司的申请并拨付甲公司1800万元财政拨款(同日到账)。2×13年4月30日,甲公司购入环保设备并投入使用,实际成本为3000万元,使用寿命5年,预计净残值为零,采用年限平均法计提折旧。2×15年4月,甲公司出售了这台设备,取得价款2000万元。甲公司对政府补助采用总额法进行会计处理,不考虑其他因素,则甲公司因处置该环保

题目

甲公司为化工生产企业,2×13年2月,甲公司需购置一台环保设备,预计价款为5000万元,因资金不足,按相关规定向有关部门提出补助1800万元的申请。2×13年3月1日,政府相关部门批准了甲公司的申请并拨付甲公司1800万元财政拨款(同日到账)。2×13年4月30日,甲公司购入环保设备并投入使用,实际成本为3000万元,使用寿命5年,预计净残值为零,采用年限平均法计提折旧。2×15年4月,甲公司出售了这台设备,取得价款2000万元。甲公司对政府补助采用总额法进行会计处理,不考虑其他因素,则甲公司因处置该环保设备影响营业外收入的金额为()万元。

- A、2000

- B、200

- C、1080

- D、1280

相似问题和答案

第1题:

2018年4月,甲公司拟为某环保项目购置一台设备。根据国家政策,甲公司向有关部门提出补助600万元的申请。2018年6月15日,政府批准了甲公司的申请并拨付600万元,该款项于2018年6月30日到账。2018年7月5日,甲公司购入该环保设备并投入使用,实际支付价款900万元(不含增值税税额)。甲公司采用年限平均法按5年计提折旧,预计净残值为零。假定甲公司采用净额法核算政府补助,不考虑其他因素。甲公司该台环保设备2018年度应计提的累计折旧金额为()万元。

A、25

B、30

C、75

D、90

第2题:

甲公司是一个制造企业.为增加产品产量决定添置一台设备,预计该设备将使用2年。该设备可以通过自行购置取得,也可以租赁取得。目前甲公司的有关情况如下: (1)甲公司如果自行购嚣该设备,预计购置成本 2000万元。2年后该设备的变现价值预计为1100万元。税前营运成本每年80万元。 (2)甲公司和租赁公司的所得税率均为25%,投资项目的资本成本甲公司为12%。 要求:计算甲公司的税前损益平衡租金。

(1)计算甲公司可以接受的税前租金的最大值:年折旧=2000×(1—5%)/5=380(万元)

2年后资产账面价值=2000一2×380=1240(万元)2年后资产残值税后流入=1100+(1240—1100)×25%=1135(万元)2年后资产残值税后流入现值=1135×(P/F,12%,2)=904.815(万元)

年折旧抵税=380×25%=95(万元)

年税后营运成本=80×(1—25%)=60(7/元)

税后损益平衡租金=(2000—904.815)/(P/A,12%,2)+60一95=613(万元)

税前损益平衡租金

=613/(1—25%)=817.33(万元)

即甲公司可以接受的税前租金最大值为817.33万元。

第3题:

甲公司向乙公司订购一台生产设备,乙公司委托其控股的丙公司生产该设备并交付给甲公司。甲公司在使用该设备时发现存在严重的质量问题。下列关于甲公司权力的表述中,正确的是( )。

A.甲公司有权请求乙公司承担违约责任

B.甲公司有权请求丙公司承担违约责任

C.甲公司有权请求乙、丙公司连带承担违约责任

D.甲公司有权请求乙、丙公司按照责任大小按份承担违约责任

解析:本题考核第三人履行。当事人约定由第三人向债权人履行债务的,第三人不履行债务或者履行债务不符合约定,债务人应当向债权人承担违约责任。

第4题:

B.210

C.1296

D.1506

第5题:

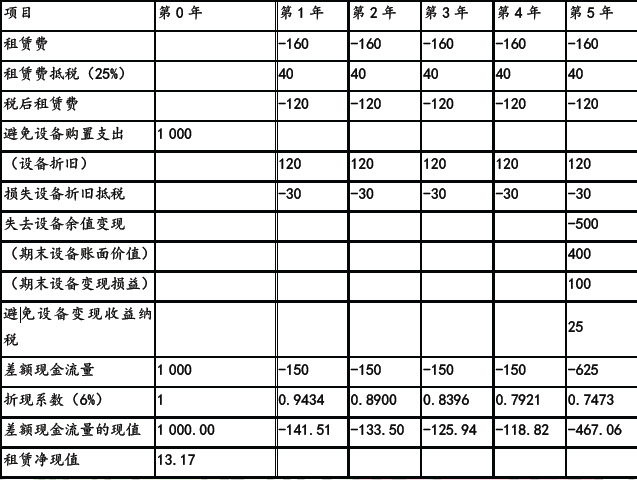

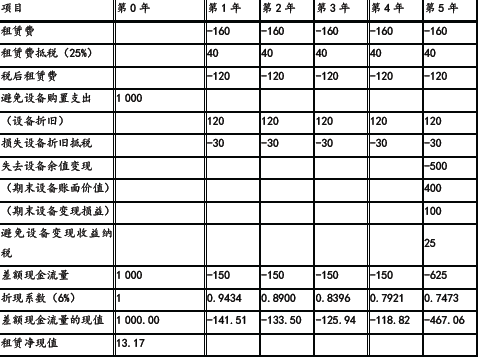

(1)如果自行购置,设备购置成本为1 000 万元。根据税法规定,设备按直线法计提折旧,折旧年限为8 年,净残值为40 万元。该设备预计使用5 年,5 年后的变现价值预计为500 万元。

(2)如果租赁,乙公司可提供租赁服务,租赁期5 年,每年年末收取租金160 万元,设备的维护费用由甲公司自行承担,租赁期内不得撤租,租赁期届满时设备所有权不转让。根据税法规定,甲公司的租赁费可以税前扣除。乙公司因大批量购置该种设备可获得价格优惠,设备购置成本为960 万元。

(3)甲公司、乙公司的企业所得税税率均为25%;税前有担保的借款利率为8%。

要求:

(1)利用差额分析法,计算租赁方案每年的差额现金流量及租赁净现值(计算过程及结果填入下方表格中),判断甲公司应选择购买方案还是租赁方案并说明原因。

(2)计算乙公司可以接受的最低租金。

单位:万元

租赁方案净现值大于0,甲公司应选择租赁方案。

(2)计算乙公司可以接受的最低租金。

乙公司租赁净现值为0 时的租金为乙公司可以接受的最低租金。

乙公司年折旧额=(960-40)/8=115(万元)

乙公司设备变现收益纳税=[500-(960-115×5)]×25%=28.75(万元)

最低租金=[960-115×25%×(P/A,6%,5)-(500-28.75)×(P/F,6%,5)]/[(1-25%)×(P/A,6%,5)]=154.06(万元/年)。

第6题:

3.甲公司欲添置一台设备,正在研究应通过自行购置还是租赁取得。

有关资料如下:

(1)如果自行购置该设备,预计购置成本1200万元,每年的设备维护费用20万元。该项固定资产的税法折旧年限为6年,法定残值率为购置成本的10%。预计该资产4年后变现价值为500万元。

(2)如果以租赁方式取得该设备,乙租赁公司要求每年租金280万元,租期4年,租金在每年初支付。

(3)已知甲公司适用的所得税率为30%,出租人乙公司的所得税率为20%,税前借款(有担保)利率10%。项目要求的必要报酬率为12%。

(4)合同约定,租赁期内不得退租,租赁期满设备所有权不转让,每年维护费用20万元由乙租赁公司承担。

要求:

(1)若甲为盈利企业,有足够可供抵减的收益,计算甲公司利用租赁取得设备的净现值。

(2)若甲为盈利企业,有足够可供抵减的收益,计算甲公司能够接受的最高租金。

(3)若乙公司为盈利企业,有足够可供抵减的收益,计算乙公司利用租赁出租设备的净现值。

(4)若乙公司为盈利企业,有足够可供抵减的收益,计算乙公司能够接受的最低租金。

(5)若甲公司为亏损企业,没有可供抵减的收益,计算甲公司利用租赁取得设备的净现值。

(6)若乙公司为亏损企业,没有可供抵减的收益,计算乙公司利用租赁出租设备的净现值。

根据我国税法的规定,判别租赁的税务性质:

①该项租赁在期满时资产所有权不转让;

②租赁期比资产使用年限=4÷6=66.67%,低于税法规定的75%;

③租赁最低付款额的现值=280×[1+(P/A,10%,3)]=280×(1+2.4869)=976.332万元,低于租赁资产的公允价值的90%(1200×90%=1080万元);

④该租赁合同的租金可以直接抵税。

年折旧=1200×(1-10%)÷6=180(万元)

4年末变现价值=500万元

4年末账面价值=1200-180×4=480(万元)

资产余值变现收益纳税=(500-480)×30%=6(万元)

(1)甲公司净现值:

单位:万元

| 时间(年末) |

O |

1 |

2 |

3 |

4 |

4 |

|

避免资产购置支出 |

1200 |

|

|

|

|

|

|

税后租金支付 |

-280× ( 1-30%) =-196 |

-196 |

-196 |

-196 |

|

|

|

损失折旧抵税 |

|

-180×30%=-54 |

-54 |

-54 |

-54 |

|

|

避免税后的维护费用支出 |

|

20×(1-30%)=14 |

14 |

14

|

14

|

|

|

失去变现净流量 |

|

|

|

|

|

-(500- |

|

差额现金流量 |

1004 |

-236 |

-236 |

-236 |

-40 |

-494 |

|

折现系数(7%) |

1 |

0.9346 |

0.8734 |

0.8163 |

0.7629 |

|

|

折现系数(12%) |

|

|

|

|

|

0.6355 |

|

现金流量现值 |

1004.oo |

-220.57 |

-206.12 |

-192.65 |

-30.52 |

-313.94 |

|

净现值 |

40.2 |

|

|

|

|

|

1200-损益平衡租金×(1-30%)X[1+(P/A,7%,3)]-54×(P/A,7%,4)+14×(P/A,7%,4)-313.94=0

损益平衡租金=(1200-40X3.3872-313.94)/[(1-30%)×(1+2.6243)]=295.85(万元)

(3)乙公司净现值分析

单位:万元

| 时间(年末) |

0 |

1 |

2 |

3 |

4 |

4 |

|

购置设备现金支出 |

-1200 |

|

|

|

|

|

|

折旧抵税 |

|

180 X20%=36 |

36 |

36 |

36 |

|

|

税后租金 |

280×(1-20%1=224 |

224 |

224 |

224 |

|

|

|

税后维护费用 |

|

-20×(1-20%)=-16 |

-16 |

-16 |

-16 |

|

|

余值变现 |

|

|

|

|

|

500 |

|

(账面余值) |

|

|

|

|

|

480 |

|

(余值变现收益) |

|

|

|

|

|

20 |

|

余值变现收益纳税 |

|

|

|

|

|

20×20%=4 |

|

现金流量合计 |

-976 |

244 |

244 |

244 |

20 |

496 |

|

折现系数(8%) |

1 |

0.9259 |

0.8573 |

0.7938 |

0.735 |

|

|

折现系数(12%) |

|

|

|

|

|

0.6355 |

|

现值 |

-976 |

225.92 |

209.18 |

193.69 |

14.70 |

315.21 |

|

净现值 |

-17.30 |

|

|

|

|

|

折旧抵税×(P/A,8%,4)+租金×(1-20%)×[1+(P/A,8%,3)]-税后维护支出×(P/A,8%,4)+期末资产余值现值-资产购置成本=0

36×(P/A,8%,4)+租金×(1-20%)×[1+(P/A,8%,3)]-16×(P/A,8%,4)+315.21-1200=0

可接受的最低租金=(1200-20×3.3121-315.21)÷[(1-20%)×3.5771]=286.04(万元)

(5)

单位:万元

| 时间(年末) |

0 |

1 |

2 |

3 |

4 |

4 |

|

避免资产购置支出 |

1200 |

|

|

|

|

|

|

租金支付 |

-280 |

-280 |

-280 |

-280 |

|

|

|

避免的维护费用支出 |

|

20 |

20 |

20 |

20 |

|

|

失去变现净流量 |

|

|

|

|

|

-500 |

|

差额现金流量 |

920 |

-260 |

-260 |

-260 |

20 |

-500 |

|

折现系数(10%) |

1 |

0.9091 |

0.8264 |

0.7513 |

0.683 |

|

|

折现系数(12%) |

|

|

|

|

|

0.6355 |

|

现金流量现值 |

920 |

~236.37 |

-214.86 |

-195.34 |

13.66 |

-317.75 |

|

净现值 |

-30.66 |

|

|

|

|

|

单位:万元

| 时间(年末) |

0 |

1 |

2 |

3 |

4 |

4 |

|

购置设备现金支出 |

-1200 |

|

|

|

|

|

|

租金收入 |

280 |

280 |

280 |

280 |

|

|

|

维护费用 |

|

-20 |

-20 |

-20 |

-20 |

|

|

余值变现 |

|

|

|

|

|

500 |

|

现金流量合计 |

-920 |

260 |

260 |

260 |

-20 |

500 |

|

折现系数(10%) |

1 |

0.9091 |

0.8264 |

0.7513 |

0.683 |

|

|

折现系数(12%) |

|

|

|

|

|

0.6355 |

|

现金流量现值 |

-920 |

236.37 |

214.86 |

195.34 |

-13.66 |

317.75 |

|

净现值 |

30.66 |

|

|

|

|

|

第7题:

(1)如果自行购置,设备购置成本为1 000 万元。根据税法规定,设备按直线法计提折旧,折旧年限为8 年,净残值为40 万元。该设备预计使用5 年,5 年后的变现价值预计为500 万元。

(2)如果租赁,乙公司可提供租赁服务,租赁期5 年,每年年末收取租金160 万元,设备的维护费用由甲公司自行承担,租赁期内不得撤租,租赁期届满时设备所有权不转让。根据税法规定,甲公司的租赁费可以税前扣除。乙公司因大批量购置该种设备可获得价格优惠,设备购置成本为960 万元。

(3)甲公司、乙公司的企业所得税税率均为25%;税前有担保的借款利率为8%。

要求:

(1)利用差额分析法,计算租赁方案每年的差额现金流量及租赁净现值(计算过程及结果填入下方表格中),判断甲公司应选择购买方案还是租赁方案并说明原因。

(2)计算乙公司可以接受的最低租金。

单位:万元

租赁方案净现值大于0,甲公司应选择租赁方案。

(2)计算乙公司可以接受的最低租金。

乙公司租赁净现值为0 时的租金为乙公司可以接受的最低租金。

乙公司年折旧额=(960-40)/8=115(万元)

乙公司设备变现收益纳税=[500-(960-115×5)]×25%=28.75(万元)

最低租金=[960-115×25%×(P/A,6%,5)-(500-28.75)×(P/F,6%,5)]/[(1-25%)×(P/A,6%,5)]=154.06(万元/年)。

第8题:

甲公司应付A公司账款80 元,甲公司与A公司达成债务重组协议,甲公司以一台设备抵偿债务。设备账面原价为100万元,已提折旧22万元,其公允价值为75万元,甲公司该项债务重组利得为( )万元。

A.53

B.5

C.2

D.25

解析:该设备公允价值为75万元。则债务重组利得为抵偿债务的账面余额与该设备公允价值之差5(80-75)万元。

第9题:

B.0

C.270

D.30

第10题:

B.-20.25

C.-36

D.51.75