某企业(增值税一般纳税人,适用增值税税率为17%)将自产产品100件无偿捐赠给客户,已知该产品每件对外不含税售价为1000元,其正确的账务处理为( )。A、借:营业外支出117000;贷:主营业务收入100000;应交税费-应交增值税(销项税额)17000B、借:银行存款117000;贷:主营业务收入100000;应交税费-应交增值税(销项税额)17000C、借:银行存款117000;贷:营业外支出117000D、借:主营业务成本117000;贷:应交税费-应交增值税(销项税额)117000

题目

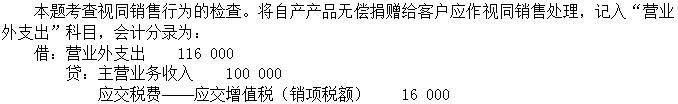

某企业(增值税一般纳税人,适用增值税税率为17%)将自产产品100件无偿捐赠给客户,已知该产品每件对外不含税售价为1000元,其正确的账务处理为( )。

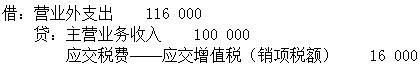

- A、借:营业外支出117000;贷:主营业务收入100000;应交税费-应交增值税(销项税额)17000

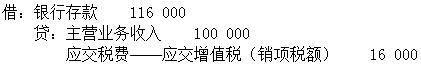

- B、借:银行存款117000;贷:主营业务收入100000;应交税费-应交增值税(销项税额)17000

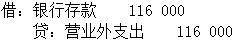

- C、借:银行存款117000;贷:营业外支出117000

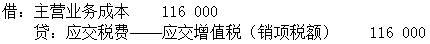

- D、借:主营业务成本117000;贷:应交税费-应交增值税(销项税额)117000

相似问题和答案

第1题:

某企业为增值税一般纳税人,适用增值税税率为17%。该企业将自产的、实际生产成本为9600元、市场不含税售价为12000元的产品作为福利品发给自营工程的工程建设人员,则该企业应计入工程成本的金额为( )元。

A.11640

B.14040

C.9600

D.12000

解析:将自产的产品作为福利品发给企业职工,应作为职工薪酬的内容进行核算。因此,计入工程成本的金额=12000×(1+17%)=14040(元)

第2题:

甲公司为增值税一般纳税人企业,其下属独立核算的乙公司为小规模纳税人企业。乙公司销售产品一批,开据普通发票中注明货款36888元,已知甲公司适用增值税率为17%,乙公司征收率为6%,则其应纳增值税为5359.79元。( )

解析:应为36886/1.06×0.06=2088元。

第3题:

税务检查人员对某企业(增值税一般纳税人,适用增值税税率为17%)进行检查,发现该企业将一笔贷款20000元(含税价格)记入“资本公积”账户,导致企业少缴增值税( )元。 A.0 B.2905.98 C.3400 D.4096.39

本题考查增值税的账务处理。少缴增值税为20000/(1+17%)×17%=2905.98(元)。

第4题:

根据以下内容,回答81-85题。

某企业为增值税一般纳税人,适用增值税税率为17%。2016年5月发生如下业务:

(1)企业将商品销售给一般纳税人,取得不含税价款100000元。

(2)企业将商品销售给小规模纳税人,价税混合收取23400元。

(3)企业预收货款20000元。

(4)企业自产产品用于企业在建工程,已知其成本为50000元,不含税对外售价为60000元。

企业将自产产品用于本企业在建工程业务,应计提增值税销项税额为( )元。查看材料

B.8500

C.9350

D.10200

第5题:

A.0

B.8500

C.9350

D.10200

第6题:

某企业为一般纳税人,适用增值税税率为17%。当该企业在建工程领用自产的、实际成本为38000元,计税价格为46000元的水泥时,计入在建工程成本的金额应为44460元。( )

A.正确

B.错误

解析:计入在建工程成本的金额=38000+46000×17%=45820(元)。

第7题:

某饮料生产企业为增值税一般纳税人,年末将本企业生产的一批饮料发放给职工作为福利。该饮料市场售价为12万元(不含增值税),增值税适用税率为17%,实际成本为10万元。假定不考虑其他因素,该企业应确认的应付职工薪酬为( )。

A.10 B.11.7

C.12 D.14.04

选D

将自产产品用于职工福利,要确认收入,所以记入到应付职工薪酬中

借:应付职工薪酬 14.04

贷:主营业务收入 12

应交税费—应交增值税(销项税额) 2.04

借:主营业务成本 10

贷:库存商品 10

第8题:

某饮料生产企业为增值税一般纳税人,年末将本企业生产的一批饮料发放给职工作为福利。该饮料市场售价为12万元(不含增值税),增值税适用税率为17%,实际成本为10万元。假定不考虑其他因素,该企业应确认的应付职工薪酬为( )。

A.10 B.11.7 C.12 D.14.04

参考答案:D

答案解析:将自产产品用于职工福利,要确认收入,所以记入到应付职工薪酬中的金额是12+12*17%=14.04。分录如下:

借:长期股权投资 14.04

贷:主营业务收入 12

应交税费—应交增值税(销项税额) 2.04

借:主营业务成本 10

贷:库存商品 10

点评:本题主要考核“自产产品用于职工福利”知识点。

第9题:

B.

C.

D.

第10题:

(1)将商品销售给一般纳税人,取得不含税价款100000元。

(2)将商品销售给小规模纳税人,价税混合收取23400元。

(3)预收货款20000元。

(4)将自产产品用于企业在建厂房,已知其成本为50000元,不含税对外售价为60000元。

企业将自产产品用于本企业在建厂房,应计提增值税销项税额()元。

B.8500

C.9350

D.10200