应纳消费税的纳税人同时也交纳增值税,计算增值税税基为消费税的销售价格,消费税的税基同时也是增值税的税基。()

题目

应纳消费税的纳税人同时也交纳增值税,计算增值税税基为消费税的销售价格,消费税的税基同时也是增值税的税基。()

参考答案和解析

相似问题和答案

第1题:

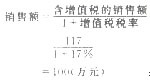

某企业为增值税一般纳税人。2008年6月该企业销售自产摩托车100辆,取得含税(增值税)销售额11 7万元。已知摩托车消费税税率为10%。

要求:根据以上条件,计算该企业6月份消费税应纳税额。

应纳税额=销售额×税寨 =100(万元)

=100(万元)

应纳税额=100×10%

=10(万元)

该企业6月份应纳消费税10万元。

第2题:

(2)应纳关税=150×15%=22.5(万元)

(3)应纳消费税=500×240=12(万元)

(4)应纳增值税=(150+22.5+12)×17%=184.5×13%=23.985(万元)增值税和消费税合计=23.985+12=35.985(万元)

第3题:

A、不含消费税也不含增值税的销售额

B、含消费税且含增值税的销售额

C、不含消费税而含增值税的销售额

D、含消费税而不含增值税的销售额

第4题:

某商业企业2005年2月从国外进口一批护肤护发品,海关核定的关税完税价格为82000元(关税税率20%,消费税税为8%),已取得海关开具的完税凭证,2月份该企业把其中的一部分护肤护发品在国内市场销售,取得不含税销售收入112000元。假定该企业没发生其他增值税业务,销售环节应纳税额是( )。

A.应纳消费税为8556.52元,应纳增值税为18182.61元

B.应纳消费税为8556.52元,应纳增值税为857.39元

C.应纳消费税为0元,应纳增值税为18182.61元

D.应纳消费税为0元,应纳增值税为857.39元

进口应税消费品计算增值税和消费税时,需要按照组成计税价格计算。 组成计税价格=(82000+82000×20%)÷(1-8%)=106956.52(元) 进口环节应纳增值税=106956.52×17%=18182.61(元) 进口环节应纳消费税=106956.52×8%=8556.52(元) 销售进口应税消费品应纳增值税=112000×17%-18182.61=857.39(元)

第5题:

A、含消费税且含增值税的销售额

B、含消费税不含增值税的销售额

C、不含消费税而含增值税的销售额

D、不含消费税也不含增值税的销售额

第6题:

A.甲企业应纳加工费增值税,应代收代缴消费税

B.甲企业应纳香烟增值税,应代收代缴消费税

C.甲企业应纳加工费增值税,应纳消费税

D.甲企业应纳香烟增值税,应纳消费税

第7题:

根据增值税和消费税法的规定,下列关于增值税和消费税计税依据的表述中,正确的是( )。

A.计算增值税时所依据的销售额中含应纳消费税本身,但不含增值税销项税额

B.适用从价定率征收消费税的应税消费品,在计算增值税和消费时各自依依据的销售额不同

C.适用从价定率征收消费税的应税消费品,其销售额中含增值税销项额和应纳消费税本身

D.适用从价定率征收消费税的应税消费品,其销售客中含增值税销项税额,但不含应纳消费税本身

第8题:

现行消费税的计税依据是指( )。

A.含消费税而不含增值税的销售额

B.含消费税且含增值税的销售额

C.不含消费税而含增值税的销售额

D.不含消费税也不含增值税的销售额

消费税的计税依据是以含消费税而不含增值税的销售额作为计税依据,这在消费税的计算中非常重要。

第9题:

某商业企业2002年2月从国外进口一批护肤护发品,海关核定的关税完税价格为82000元(关税税率为20%,消费税税率为8%),已取得海关开具的完税凭证,2月份该企业把其中的一部分护肤护发品在国内市场销售,取得不含税销售收入112000元。假定该企业没发生其他增值税业务,销售环节应纳税额是( )。

A,应纳消费税为8556.52元,应纳增值税为 18182.61元

B.应纳消费税为8556.52元,应纳增值税为857.39元

C.应纳消费税为0元,应纳增值税为18182.61元

D.应纳消费税为0元,应纳增值税为857.39元

计算过程:组成计税价格=(82000+82000×20%)÷(1-8%)=106956.52(元)

进口环节应纳增值税=106956.52×17%=18182.61(元)

进口环节应纳消费税=106856.52×8%=8556.52(元)

销售进口应税消费品应纳增值税=112000×17%-18182.61=857.39(元)

第10题:

(2)应纳消费税税额=90×5%=4.5(万元)