史蒂芬.翰逊正在考虑购买AAA级的10年有效期债券,它的有效久期为5年。利息率增长1%会改变该债券价格()。A、大约+5%B、大约-5%C、大于-5%

题目

史蒂芬.翰逊正在考虑购买AAA级的10年有效期债券,它的有效久期为5年。利息率增长1%会改变该债券价格()。

- A、大约+5%

- B、大约-5%

- C、大于-5%

相似问题和答案

第1题:

如果某债券基金的久期是10年,那么,( )。

A.当市场利率下降1%时,该债券基金的资产净值约增加5%

B.当市场利率上升1%时,该债券基金的资产净值约增加5%

C.当市场利率下降1%时,该债券基金的资产净值约增加10%

D.当市场利率上升1%时,该债券基金的资产净值约增加10%

第2题:

甲欲投资购买债券,要求的最低报酬率为10%,有两家公司债券可供选择:

(1)A公司债券期限为5年,属于可转换债券,转换比率为40,转换期为5年,每张债券面值为1000元,票面利率为5%,到期一次还本付息。已经发行2年,目前价格为1050元。甲打算购入两年后转换为普通股,预计每股市价为30元,转股之后可以立即出售。甲投资者计划购买100张该债券。

(2)B公司债券期限为4年,每年付息一次,每次付息60元,到期还本1000元。已发行2.5年。

要求:

(1)计算该债券的转换价格,甲投资者可以转换的普通股数,目前每张该债券的价值,并判断是否值得购买;

(2)计算该债券的价格为多少时甲才会购买。已知:(P/F,10%,1)=0.9091,(P/F,10%,2)=0.8264

(1)转换价格=1000/40=25(元/股)

甲投资者可以转换的普通股数=100×40=4000(股)

甲在转换之前无法收到利息,持有期间的收入只有股票出售收入。

每张债券转换成股票出售的收入是:40 × 30=1200(元)

债券价值=1200×(P/F,10%,2)=991.68(元)

由于A公司债券价格1050元高于债券价值991.68元,所以,A公司债券不值得购买。

(2)B公司债券1.5年后到期,投资该债券0.5年、1.5年后分别可以收到60元利息,1.5年后还可以收到1000元返回的本金。

债券在0.5年后的价值=60+60×(P/F,10%,1)+1000×(P/F,10%,1)=1023.65(元)

债券目前的价值=1023.65×(P/F,10%,1/2)=1023.65÷

所以,只有当债券的价格低于976.01元时,甲才会购买。

第3题:

假设投资者持有如下的债券组合:债券A的面值为10,000,000,价格为98,久期为7;债券B的面值为20,000,000,价格为96,久期为10;债券C的面值为10,000,000,价格为110,久期为12;则该组合的久期为( )。

A.8.542

B.9.214

C.9.815

D.10.623

第4题:

B、债券A的久期小于债券B的久期

C、债券A的久期等于债券B的久期

D、无法确定债券A和B的久期大小

第5题:

B:4

C:5

D:6

第6题:

某2年期债券,每年付息一次,到期还本,面值为l00元,票面利率为10%,市场利率为10%,则该债券的麦考利久期为( )年。

A、1 B、1、5 C、1、91 D、2

正确答案:C

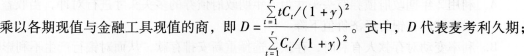

根据麦考利久期的计算公式可得。D= ,D是久期,t代表现金流发生的时间,Ct代表第t年的现金流,Y为收益率或当前市场利率。

第7题:

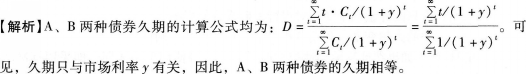

A、B两种债券为永久性债券,每年付息,永不偿还本金。债券A的票面利率为5%,债券8的票面利率为6%,若它们的到期收益率均等于市场利率,则 ( )。

A.债券A的久期大于债券B的久期

B.债券A的久期小于债券B的久期

C.债券A的久期等于债券B的久期

D.无法确定债券A和B的久期大小

债券A、B在其他方面都相同,因此若到期收益率均等于市场利率,则它们的久期相等。故选C。

第8题:

某5年期债券,面值为100元,票面利率为10%,单利计息,市场利率为8%,到期一次还本付息,则该债券的麦考利久期为( )年。

A.1

B.2.5

C.3.5

D.5

解析:根据麦考利久期的计算公式可算得。

第9题:

B、3.5

C、4

D、5

t代表金融工具的现金流发生的时间;Ct代表金融工具第t期的现金流量;y为收益率或当前市场利率。根据计算,麦考利久期等于5年。

t代表金融工具的现金流发生的时间;Ct代表金融工具第t期的现金流量;y为收益率或当前市场利率。根据计算,麦考利久期等于5年。

方法二:由于贴现债券只有一笔现金流,即期末一次性偿还,因此,贴现债券的麦考利久期等于债券到期期限。该债券相当于贴现债券,因此,麦考利久期等于5年。

第10题:

B.3.5

C.4

D.5