单选题某超市为小规模纳税人,2019年6月零售粮食、食用植物油、水果取得含税收入50000元;销售蔬菜取得含税收入10000元;销售酸奶、奶油取得含税收入8000元;销售其他商品取得含税收入24000元。本月购进货物取得普通发票20张,共计价款25000元;购进货物取得增值税专用发票5张,专用发票注明的税额共计1360元。则该超市6月应纳增值税税额为( )元。A 8073.63B 2388.35C 9224.07D 1319.61

题目

8073.63

2388.35

9224.07

1319.61

相似问题和答案

第1题:

A、87.00

B、687.00

C、707.61

D、免征增值税

第2题:

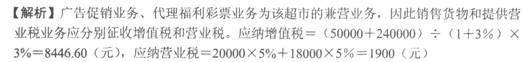

某小型商贸公司为增值税小规模纳税人,2011年6月零售粮食、食用植物油、各种蔬菜和水果取得收入50000元,销售其他商品取得收入240000元;为某厂商提供有偿的广告促销业务,取得收入20000元,代理福利彩票业务,取得手续费收入18000元。对上述业务税务处理正确的是( )。

A.应纳增值税11153.85元,应纳营业税1000元

B.应纳增值税15752.21元,不缴纳营业税

C.应纳增值税8446.60元,应纳营业税1900元

D. 应纳增值税11923.08元,不缴纳营业税

第3题:

某超市为增值税小规模纳税人,2009年10月零售粮食、食用植物油、各种蔬菜和水果取得零售收入50000元,销售其他商品取得零售收入240000元;为某厂商提供有偿的市场调查服务,取得收入20000元,对上述业务税务处理正确的是( )。

A.应纳增值税8446.60元,应纳营业税1000元

B.应纳增值税8446.60元,不缴纳营业税

C.应纳增值税9029.13元,应纳营业税1000元

D.应纳增值税9029.13元,不缴纳营业税

解析:应纳增值税=(50000+240000)÷1.03×3%=8446.60(元)

应纳营业税=20000×5%=1000(元)

第4题:

B.14717.24

C.16157.27

D.18918.33.

蔬菜在批发、零售环节免征增值税;粮食、食用油适用低税率11%(自2018年5月1日后,低税率由之前的13%降低为11%之后,再降为10%)。2018 年6月该超市销项税额=13200/ ( 1+10%) x 10% +98000/( 1+16%) x 16%=14717.24 (元)。

第5题:

B.14345.9

C.15547.43

D.16157.27

销项税额=13200÷(1+9%)×9%+98000÷(1+13%)×13%=1089.91+11274.34=12364.25(元)。

第6题:

某超市为增值税小规模纳税人,2005年6月零售粮食、食用植物油、各种蔬菜和水果取得收入50000元,销售其他商品取得收入240000元;为某厂商提供有偿的广告促销业务,取得收入20000元。对上述业务税务处理正确的是( )。

A.应纳增值税11153.85元,应纳营业税1000元

B.应纳增值税15752.21元,不缴纳营业税

C.应纳增值税33360.83元,应纳营业税1000元

D.应纳增值税11923.08元,不缴纳营业税

第7题:

某超市为增值税一般纳税人,2011年6月零售粮食、食用植物油、各种蔬菜和水果取得含税收入500000元,销售酸奶、奶油取得含税收入80000元,零售罐头、方便面、精制茶,各取得含税收入4000元、5000元、11000元。销售其他商品取得含税收入240000元,本月购进货物取得增值税专用发票30张,共计税金65000元;本月购进空调一批用于卖场使用,取得增值税专用发票注明价款为30000元,税金为5100元。则应缴纳的增值税税额为( )元。

A.38276.4

B.38635.30

C.41923.83

D.36823.83

第8题:

A.免征增值税

B.应缴纳增值税4368.93元

C.应缴纳增值税4500元

D.应缴纳增值税1500元

第9题:

B.12562.41

C.9181.65

D.15553.98

第10题:

B.14345.9

C.15547.43

D.16157.27

销项税额=13200÷(1+9%)×9%+98000÷(1+13%)×13%=1089.91+11274.34=12364.25(元)。

提示:此题有四舍五入误差,12364.24也对。