问答题有进出口经营权的某外贸公司,2018年10月发生以下经营业务: 经有关部门批准从境外进口小轿车30辆,每辆小轿车货价15万元,运抵我国海关前发生的运输费用、保险费用无法确定,经海关查实其他运输公司相关业务的运输费用占货价的比例为2%。向海关缴纳了相关税款,并取得完税凭证。 公司委托运输公司将小轿车从海关运回本单位,支付运输公司运输费用9万元,取得了运输公司开具的普通发票。当月售出24辆,每辆取得含税销售额2.95万元,公司自用2辆并作为本企业固定资产。 (其他相关资料:小轿车关税税率60%、货

题目

相似问题和答案

第1题:

具有进出口经营权的某外贸公司,2010年1月经有关部门批准从境外进口小轿车30辆,每辆小轿车货价15万元,运抵我国海关前发生的运输费用、保险费用无法确定,经海关查实其他运输公司相同业务的运输费用占货价的比例为2%,向海关缴纳了相关税款,并取得了海关进口增值税专用缴款书。小轿车在进口环节应缴纳的关税和消费税合计为( )万元。(小轿车关税税率60%、消费税税率9%)

A.348.02

B.348.56

C.349.02

D.349.08

解析:① 进口小轿车的货价=15×30=450(万元)

② 进口小轿车的运输费=450×2%=9(万元)

③ 进口小轿车的保险费=(450+9)×3‰=1.38(万元)

④ 进口小轿车应缴纳的关税:

关税的完税价格=450+9+1.38=460.38(万元)

应缴纳关税=460.38×60%=276.23(万元)

⑤ 进口环节小轿车应缴纳的消费税:

消费税组成计税价格=(460.38+276.23)÷(1-9%)=809.46(万元)

应缴纳消费税=809.46×

第2题:

某外贸公司2003年11月,从国外进口35辆小轿车,报关进口时,关税完税价格为 21400元,关税税率为40%,发生境内运费7000元,本月销售18辆,每辆230000元,因工作需要留1辆小轿车自用。该公司上述业务应纳车辆购置税( )元。

A.23000

B.2140

C.3256.52

D.23680

第3题:

有进出口经营权的某外贸公司,2007年10月发生以下经营业务:

(1)经有关部门批准从境外进口新轿车30辆,每辆小轿车货价15万元,运抵我国海关前发生的运输费用、保险费用无法确定,经海关查实其他运输公司相同业务的运输费用占货价的比例为2%。向海关缴纳了相关税款,并取得完税凭证。

公司委托运输公司将小轿车从海关运回本单位,支持运输公司运输费用9万元,取得了运输公司开具的普通发票。当月售出24辆,每辆取得含税销售额 40.95万元,公司自用2辆并作为本企业固定资产。

(2)月初将上月购进的库存材料价款40万元,经海关核准委托境外公司加工一批货物,月末该批加工货物在海关规定的期限内复运进境供销售,支付给境外公司的加工费20万元、进境前的运输费和保险费共3万元。向海关缴纳了相关税款,并取得了完税凭证。

(提示:小轿车关税税率60%、货物关税税率20%、增值税税率17%、消费税税率8%。)

要求:

(1)计算小轿车在进口环节应缴纳的关税、消费税和增值税。

(2)计算加工货物在进口环节应缴纳的关税、增值税。

(3)计算国内销售环节10月份应缴纳的增值税。

(万元)

应缴纳消费税=

(万元)

应缴纳消费税=(1)小轿车在进口环节应缴纳的关税、消费税、增值税 ①进口小轿车的货价=15×30=450(万元) ②进口小轿车的运输费=450×2%=9(万元) ③进口小轿车的保险费=(450+9)×3‰=1.38(万元) ④进口小轿车应缴纳的关税: 关税的完税价格=450+9+1.38=460.38(万元) 应缴纳关税=460.38×60%=276.23(万元) ⑤进口环节小轿车应缴纳的消费税: 消费税组成计税价格=

(万元)

应缴纳消费税=

(万元)

应缴纳消费税=

第4题:

有进出口经营权的某外贸公司,2001年10月发生以下经营业务:(1)经有关部门批准从境外进口新轿车30辆,每辆小轿车货价15万元,运抵我国海关前发生的运输费用、保险费用无法确定,经海关查实其他运输公司相同业务的运输费用占货价的比例为2%。向海关缴纳了相关税款,并取得完税凭证。公司委托运输公司将小轿车从海关运回本单位,支付运输公司运输费用9万元,取得了运输公司开具的普通发票。当月售出24辆,每辆取得含税销售额40.95万元,公司自用2辆并作为本企业固定资产。(2)月初将上月购进的库存材料价款40万元,经海关核准委托境外公司加工一批货物,月末该批加工货物的海关规定的期限内复运进境供销售,支付给境外公司的加工费20万元、进境前的运输费和保险费共3万元。向海关缴纳了相关税款,并取得了完税凭证。(提示:小轿车关税税率60%、货物关税税率20%、增值税税率17%、消费税税率8%。)

要求:

(1)计算小轿车在进口环节应缴纳的关税、消费税和增值税。

(2)计算加工货物在进口环节应缴纳的关税、增值税。

(3)计算国内销售环节10月份应缴纳的增值税。

(1)轿车在进口环节应缴纳的关税、消费税和增值税:

① 确定关税的完税价格=〔15×30×(1+2%)〕×(1+0.3%)=460.38万元

② 确定关税应缴税额=460.38×60%=276.23万元

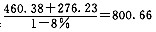

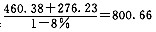

③ 确定增值税、消费税的组成计税价格=(460.38+276.23)/(1-8%)=800.66万元

④ 确定消费税税额=800.66×8%=64.05万元

⑤ 确定增值税税额=800.66×17%=136.11万元

(2)加工货物在进口环节应缴纳的关税、增值税:

① 确定关税的完税价格=20+3=23万元

② 确定关税税额=23×20%=4.6万元

③ 确定增值税的组成计税价格=23+4.6=27.6万元

④ 确定增值税税额=27.6×17%=4.69万元

(3)国内销售环节10月份应缴纳的增值税:

① 确定销售额=〔40.95/(1+17%)〕×24=840万元

② 确定销项税=840×17%=142.8万元

③ 确定可抵扣的进项税=(136.11+9×7%)/30×28+4.69=132.31万元

④ 确定增值税税额=142.8-132.31=10.49万元

第5题:

某外贸进出口公司某年5月从国外进口140辆小轿车,每辆海关的关税完税价格为8万元,已知小轿车关税税率为110%,消费税税率为5%。

要求:根据以上条件,计算进口这些轿车应缴纳的消费税。

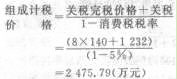

小轿车进口关税税额

=关税完税价格×关税税率

=8×140×110%

=1 232(万元)

进口应纳消费税税额

=组成计税价格×税率

=2 475.79×5%

=123.79(万元)

第6题:

某具有进出口经营权的外贸公司,2008年1月经有关部门批准从境外进口高尔夫球30箱,每箱货价15万元,运抵我国海关前发生的运输费用、保险费用无法确定,经海关查实其他运输公司相同业务的运输费用占货价的比例为2%。向海关缴纳了相关税款,并取得了完税凭证。 (高尔夫球关税税率60%、消费税税率10%)高尔夫球在进口环节应缴纳的关税和消费税合计为( )万元。

A.348.02

B.348.56

C.358.08

D.359.08

解析:(1)进口高尔夫球的货价=15×30=450(万元)

(2)进口高尔夫球的运输费=450×2%=9(万元)

(3)进口高尔夫球的保险费

=(450+9)×3‰=1.38(万元)

(4)进口高尔夫球应缴纳的关税:

关税的完税价格

=450+9+1.38=460.38(万元)

应缴纳关税=460.38×60%=276.23(万元)

(5)进口环节高尔夫球应缴纳的消费税:

消费税组成计税价格

=(460.38+276.23)÷(1-10%)

=818.46(万元)

应缴纳消费税=818.46×10%=81.85(万元)

应缴纳的关税和消费税合计

=276.23+81.85=358.08(万元)

第7题:

某城市一家有进出口经营权的外贸公司,2005年10月发生以下经营业务:(1)经有关部门批准从境外进口小轿车30辆,每辆小轿车货价15万元,运抵我国海关前发生的运输费用、保险费用无法确定,经海关查实其他运输公司相同业务的运输费用占货价的比例为2%。向海关缴纳了相关税款,并取得了完税凭证。公司委托运输公司将小轿车从海关运回本单位,支付运输公司运输费用9万元,取得运输公司开具的普通发票。当月售出24辆,每辆取得含税销售额 40.95万元,公司自用2辆并作为本企业固定资产。(2)月初将上月购进的库存材料价款40万元,经海关核准委托境外公司加工一批货物,月末该批加工货物在海关规定的期限内复运进境供销售,支付给境外公司加工费20万元;进境前的运输费和保险费共3元。向海关缴纳了相关税款,并取得完税凭证。(提示:小轿车关税税率60%、货物关税税率20%、增值税税率17%、消费税税率8%。)

要求:(1)计算小轿车在进口环节应缴纳的关税、消费税和增值税。(2)计算加工货物在进口环节应缴纳的关税、增值税。(3)计算国内销售环节10月份应缴纳的增值税。(4)计算该企业应纳城建税、教育费附加。

答案:

(1)小轿车在进口环节应缴纳的关税、消费税、增值税:

①进口小轿车的货价=15×30=450(万元)

②进口小轿车的运输费=450×2%=9(万元)

③进口小轿车的保险费=(450+9)×3‰=1.38(万元)

④进口小轿车应缴纳的关税:

关税的完税价格=450+9+1.38=460.38(万元)

应缴纳关税=460.38×60%=276.23(万元)

⑤进口环节小轿车应缴纳的消费税:

消费税组成计税价格=(460.38+276.23)÷(1-8%)=800.66(万元)

应缴纳消费税=800.66×8%=64.05(万元)

⑥进口环节小轿车应缴纳增值税:

应缴纳增值税=(460.38+276.23+64.05)×17%=136.11(万元)

(2)加工货物在进口环节应缴纳的关税、增值税:

①加工货物关税的组成计税价格=20+3=23(万元)

②加工货物应缴纳的关税=23×20%=4.6(万元)

③加工货物应缴纳的增值税=(23+4.6)×17%=4.69(万元)

(3)国内销售环节应缴纳的增值税:

①销项税额=40.95÷(1+17%)×17%×24=142.8(万元)

②进项税额=(9×7%+136.11)÷30×28+4.69=132.31(万元)

③应纳税额=142.8-132.31=10.49(万元)

(4)计算该企业应纳城建税、教育费附加:

10.49×(7%+3%)=1.05(万元)

第8题:

有进出口经营权的某外贸公司,2016年10月经批准从境外进口小轿车20辆,每辆小轿车货价22.5万元,运抵我国海关前发生的运输费用、保险费用无法确定,经海关查实其他运输公司相同业务的运输费用占货价的比例为2%。向海关缴纳了相关税款,并取得了完税凭证。请计算该公司进口环节应缴纳的关税、消费税、增值税。(提示:小轿车关税税率60%、消费税税率9%)

①进口小轿车的货价=22.5×20=450(万元)

②进口小轿车的运输费=450×2%=9(万元)

③进口小轿车的保险费=(450+9)×3‰=1.38(万元)

④进口小轿车应缴纳的关税:

关税的完税价格=450+9+1.38=460.38(万元) 应缴纳关税=460.38×60%=276.23(万元)

⑤进口环节小轿车应缴纳的消费税:

消费税组成计税价格=(460.38+276.23)÷(1-9%)=809.46(万元)

应缴纳消费税=809.46×9%= 72.85(万元)

⑥进口环节小轿车应缴纳增值税:

应缴纳增值税=809.46×17%= 137.61(万元)

进口环节缴纳税金合计=276.23+72.85+137.61=486.69(万元)

第9题:

某外贸进出口公司2010年3月进口100辆小轿车,每辆车关税完税价格为人民币14.3万元,每辆缴纳关税4.1万元。已知小轿车适用的消费税税率为5%。该批进口小轿车应缴纳的消费税税额为( )万元。

A.76

B.87

C.123

D.96.8

[答案]D

【解析】本题考核进口应税消费品消费税的计算。进口消费税=(关税完税价格+关税)÷(1-消费税税率)×消费税税率=(14.3+4.1)÷(1-5%)×5%×100=96.8(万元)。

第10题:

某房产地开发公司2007年4月购买国产小轿车2辆,每辆的车价款和价外费用为28万元(不包括增值税税额);经批准进口小轿车1辆,关税完税价格为46万元。

已知:小轿车消费税税率为5%,关税税率为40%,车辆购置税税率为10%。

要求:

根据以上情况计算下列问题:

(1)进口小轿车在进口环节应缴纳的关税;

(2)进口小轿车在进口环节应缴纳的消费税;

(3)进口小轿车在进口环节应缴纳的增值税;

(4)进口小轿车应缴纳的车辆购置税;

(5)购买使用国产小轿车应缴纳的车辆购置税。

(1)进口小轿车在进口环节应缴纳的关税=关税完税价格×税率=46×40%=18.4(万元);

(2)进口小轿车在进口环节应缴纳的消费税:

进口消费税组价=(关税完税价格+关税)÷(1一消费税税率)=(46+18.4)÷(1—5%)=67.79(万元)

进口环节应缴纳的消费税=67.79× 5%=3.39(万元)

(3)进口小轿车在进口环节应缴纳的增值税=67.79×17%=11.52(万元)

(4)进口小轿车应缴纳的车辆购置税=(关税完税价格+关税+消费税)×税率=67.79×10%=6.78(万元)

(5)购买使用国产小轿车应缴纳的车辆购置税=计税价格×税率=28×2×10%=5.6(万元)