问答题乙公司现有生产线已满负荷运转,鉴于其产品在市场上供不应求,公司准备购置一条生产线,公司及生产线的相关资料如下:资料一:乙公司生产线的购置有两个方案可供选择。A方案生产线的购买成本为7200万元,预计使用6年,采用直线法计提折旧,预计净残值率为10%,生产线投产时需要投入营运资金1200万元,以满足13常经营活动需要,生产线运营期满时垫支的营运资金全部收回,生产线投入使用后,预计每年新增销售收入11880万元,每年新增付现成本8800万元,假定生产线购人后可立即投入使用。B方案生产线的购买成本为200

题目

参考答案和解析

相似问题和答案

第1题:

甲公司以一项专利权换乙公司一条生产线,同时向乙公司收取货币资金10万元。甲公司专利权的账面价值为80万元,公允价值为100万元;乙公司生产线的账面价值为60万元,公允价值90万元。假定不考虑相关税费,甲公司换入生产线的入账价值为( )万元。

A.54

B.72

C.81

D.90

借:固定资产 72(倒挤)

银行存款 10

贷:无形资产 80

营业外收入 2

第2题:

B.3000

C.1200

D.1800

第3题:

甲公司以一项专利权换乙公司一条生产线,同时向乙公司收取货币资金10万元。在:)日,甲公司专利权的账面价值为80万元,公允价值为100万元;乙公司生产线的账面价值为60万元,公允价值90万元。假定不考虑相关税费,甲公司换入生产线的入账价值为( )万元。

A.54 B.72 C.81 D.90

因为甲公司收到了补价,所以应该确认的损益=10*(100-80)/100=2,本题的会计分录是:

借:固定资产 72(倒挤)

银行存款 10

贷:无形资产 80

营业外收入 2

第4题:

资料一,己公司2015年相关财务数据如表5所示,假设己公司成本性态不变,现有债务利息水平不变。

表5 己公司2015年相关财务数据 单位:万元

资料二,己公司计划2016年推出一款新型饮料,年初需要购置一条新生产线,并立即投入使用,该生产线置购价格为50000万元,可使用8年,预计净残值为2000万元,采用直线法计提折旧,该生产线投入使用时需要垫支营运资金5500万元,在项目终结时收回,该生产线投产后己公司每年可增加营业收入22000万元,增加付现成本10000万元,会计上对于新生产线折旧年限、折旧方法以及净残值等的处理与税法保持一致,假设己公司要求的最低报酬率为10%。

资料三,为了满足购置新生产线的资金需求,己公司设计了两个筹资方案,第一个方案是以借贷方式筹集资金50000万元,年利率为8%;第二个方案是发行普通股10000万股,每股发行价5元,己公司2016年年初普通股股数为30000万股。

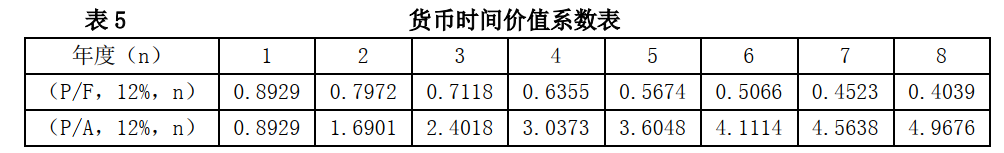

资料四,假设己公司不存在其他事项,己公司适用的所得税税率为25%,相关货币时间价值系数表如表6所示:

表6 货币时间价值系数表

要求:

(1)根据资料一,计算己公司的下列指标:①营运资金;②产权比率;③边际贡献率;④保本销售额。

(2)计算经营杠杆系数。

(3)根据资料二和资料四,计算新生产线项目的下列指标:①原始投资额;②NCF1-7;③NCF8;④NPV。

(4)根据要求(3)的计算结果,判断是否应该购置该生产线,并说明理由。

(5)根据资料三,计算两个筹资方案的每股收益无差别点息税前利润。

(6)假设己公司采用第一个方案进行筹资,根据资料一,资料二和资料三,计算生产线投产后己公司的息税前利润和财务杠杆系数。

②产权比率=(30000+30000)/40000=1.5

③边际贡献率=(80000-30000)/80000=62.5%

④保本销售额=25000/62.5%=40000(万元)

(2)DOL=(80000-30000)/(80000-30000-25000)=2

(3)原始投资额=50000+5500=55500(万元)

每年折旧额=(50000-2000)/8=6000(万元)

NCF1-7=22000×(1-25%)-10000×(1-25%)+6000×25%=10500(万元)

NCF8=10500+5500+2000=18000(万元)

净现值=-55500+10500×(P/A,10%,7)+18000×(P/F,10%,8)=4015.2(万元)

(4)己公司应该购置该生产线,因为该项目的净现值大于零,方案可行。

(5)(EBIT-2000-50000×8%)×(1-25%)/30000=(EBIT-2000)×(1-25%)/(30000+10000)

解得:EBIT=18000(万元)

(6)息税前利润=80000-30000-25000+22000-10000-6000=31000(万元)

财务杠杆系数

=31000/(31000-2000-50000×8%)=1.24

第5题:

资料一:己公司生产线的购置有两个方案可供选择:

A方案生产线的购买成本为7200万元,预计使用6年,采用直线法计提折旧,预计净残值率为10%。生产线投产时需要投入营运资金1200万元,以满足日常经营活动需要,生产线运营期满时垫支的营运资金全部收回。生产线投入使用后,预计每年新增销售收入11880万元,每年新增付现成本8800万元,假定生产线购入后可立即投入使用。

B方案生产线的购买成本为7200万元,预计使用8年,当设定贴现率为12%时,净现值为3228.94万元。

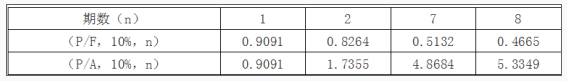

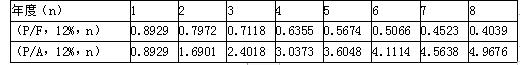

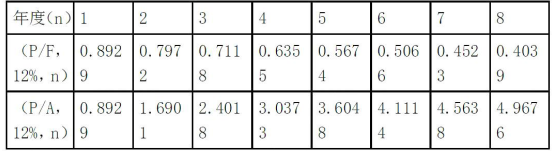

资料二:己公司适用的企业所得税税率为25%,不考虑其他相关税金,公司要求的最低投资收益率为12%,部分时间价值系数如下表所示:

货币时间价值系数表

资料三:己公司目前资本结构(按市场价值计算)为:总资本40000万元,其中债务资本16000万元(市场价值等于其账面价值,平均年利率为8%),普通股资本24000万元(市价6元/股,4000万股)。公司今年的每股股利(D0)为0.3元,预计股利年增长率为10%,且未来股利政策保持不变。

资料四:己公司投资所需资金7200万元需要从外部筹措,有两种方案可供选择:方案一为全部增发普通股,增发价格为6元/股。方案二为全部按照面值发行债券,债券年利率为10%,按年支付利息,到期一次性归还本金。假设不考虑筹资过程中发生的筹资费用。己公司预期的年息税前利润为4500万元。

要求:

(1)根据资料一和资料二,计算A方案的下列指标:①投资期现金净流量;②年折旧额;③生产线投入使用后第1-5年每年的营业现金净流量;④生产线投入使用后第6年的现金净流量;⑤净现值。

(2)分别计算A、B方案的年金净流量,据以判断己公司应选择哪个方案,并说明理由。

(3)根据资料二、资料三和资料四:①计算方案一和方案二的每股收益无差别点(以息税前利润表示);②计算每股收益无差别点的每股收益;③运用每股收益分析法判断己公司应选择哪一种筹资方案,并说明理由。

(4)假定己公司按方案二进行筹资,根据资料二、资料三和资料四计算:①己公司普通股的资本成本;②筹资后己公司的加权平均资本成本。

①投资期现金净流量NCF0=-(7200+1200)=-8400(万元)

②年折旧额=7200×(1-10%)/6=1080(万元)

③生产线投入使用后第1-5年每年的营业现金净流量NCF1-5=(11880-8800)×(1-25%)+1080×25%=2580(万元)

④生产线投入使用后第6年的现金净流量NCF6=2580+1200+7200×10%=4500(万元)

⑤净现值=-8400+2580×(P/A,12%,5)+4500×(P/F,12%,6)=-8400+2580×3.6048+4500×0.5066=3180.08(万元)

(2)

A方案的年金净流量=3180.08/(P/A,12%,6)=3180.08/4.1114=773.48(万元)

B方案的年金净流量=3228.94/(P/A,12%,8)=3228.94/4.9676=650(万元)

由于A方案的年金净流量大于B方案的年金净流量,因此己公司应选择A方案。

(3)

解得:每股收益无差别点息税前利润EBIT=4400(万元)

解得:每股收益无差别点息税前利润EBIT=4400(万元)

②每股收益无差别点的每股收益=(4400-1280)×(1-25%)/5200=0.45(元/股)

③己公司预期的年息税前利润4500万元大于两方案每股收益无差别点息税前利润4400万元,此时采用债务筹资方案的每股收益更高,所以选择方案二。

(4)①普通股的资本成本=0.3×(1+10%)/6+10%=15.5%

②筹资后总资本=40000+7200=47200(万元)

筹资后加权平均资本成本=8%×(1-25%)×(16000/47200)+10%×(1-25%)×(7200/47200)+15.5%×(24000/47200)=11.06%

第6题:

乙公司现有生产线已满负荷运转,鉴于其产品在市场上供不应求,公司准备购置-条生产线,公司及生产线的相关资料如下:

资料一:乙公司生产线的购置有两个方案可供选择;

A方案生产线的购买成本为7200万元,预计使用6年,采用直线法计提折旧,预计净残值率为10%,生产线投产时需要投入营运资金1200万元,以满足日常经营活动需要,生产线运营期满时垫支的营运资金全部收回,生产线投入使用后,预计每年新增销售收入11880万元,每年新增付现成本8800万元,假定生产线购人后可立即投入使用。

B方案生产线的购买成本为200万元,预计使用8年,当设定贴现率为12%时净现值为3228.94万元。

资料二:乙公司适用的企业所得税税率为25%,不考虑其他相关税金,公司要求的最低投资报酬率为12%,部分时间价值系数如下表所示:

货币时间价值系数表

年度(n)

1

2

3

4

5

6

7

8

(P/F,12%,13)

0.8929

0.7972

0.7118

0.6355

0.5674

0.5066

0.4523

0.4039

(P/A,12%,n)

0.8929

1.6901

2.4018

3.0373

3.6048

4.1114

4.5638

4.9676

资料三:乙公司目前资本结构(按市场价值计算)为:总资本40000万元,其中债务资本1600元(市场价值等于其账面价值,平均年利率为8%),普通股股本24000万元(市价6元/股,4000万股),公司今年的每股股利(DO)为0.3元,预计股利年增长率为10%.且未来股利政策保持不变。

资料四:乙公司投资所需资金7200万元需要从外部筹措,有两种方案可供选择;方案-为全部增发普通股,增发价格为6元/股。方案二为全部发行债券,债券年利率为10%,按年支付利息,到期-次性归还本金。假设不考虑筹资过程中发生的筹资费用。乙公司预期的年息税前利润为4500万元。

要求:

(1)根据资料-和资料二,计算A方案的下列指标:

①投资期现金净流量;②年折旧额;③生产线投入使用后第1-5年每年的营业现金净流量;④生产线投入使用后第6年的现金净流量;⑤净现值。

(2)分别计算A、B方案的年金净流量,据以判断乙公司应选择哪个方案,并说明理由。

(3)根据资料二,资料三和资料四:

①计算方案-和方案二的每股收益无差别点(以息税前利润表示);②计算每股收益无差别点的每股收益;③运用每股收益分析法判断乙公司应选择哪-种筹资方案,并说明理由。

(4)假定乙公司按方案二进行筹资,根据资料二、资料三和资料四计算:

①乙公司普通股的资本成本;②筹资后乙公司的加权平均资本成本。

(1) ①投资期现金净流量NCFO=-(7200+1)

①投资期现金净流量NCFO=-(7200+1200)=-8400(万元)

②年折旧额=7200×(1-10%)/6=1080(万元)

③生产线投入使用后第1~5年每年的营业现金净流量NCF1-5=(11880-8800))((1-25%)+1080×25%=2580(万元)

④生产线投入使用后第6年的现金净流量NCF6=2580+1200+7200×10%=4500(万元)

⑤净现值=-8400+2580×(P/A,12%,5)+4500×(P/F,12%,6)

=-8400+2580×3.6048+4500×0.5066=3180.08(万元)

(2)A方案的年金净流量=3180.08/(P/A.12%,6)=3180.08/4.1114=773.48(万元)

B方案的年金净流量=3228.94/(P/A。12%,8)=3228.94/4.9676=650(万元)

由于A方案的年金净流量大于B方案的年金净流量,因此乙公司应选择A方案。

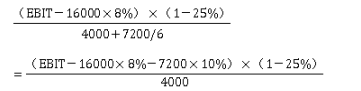

(3)①(EBIT-16000×8%)×(1-25%)/(4000+7200/6)=(EBIT-16000×8%-7200×10%)×(1-25%)/4000

EBIT=(5200×2000-4000×1280)/(5200-4000)=4400(万元)

②每股收益无差别点的每股收益=(4400-16000×8%)×(1-25%)/(4000+7200/6)=0.45(元)

③该公司预期息税前利润4500万元大于每股收益无差别点的息税前利润,所以应该选择财务杠杆较大的方案二债券筹资。

(4)①乙公司普通股的资本成本=0.3×(1+10%)/6+10%=15.5%

②筹资后乙公司的加权平均资本成本=15.5%×24000/(40000+7200)+8%×(1-25%)×16000/(40000+7200)+10%×(1-25%)×7200/(40000+7200)=11.06%。

第7题:

相关资料如下:

(1)2×18年12月26日,甲公司与乙公司签订转让A产品的全套生产线的协议,协议约定:转让价格为1000万元;

转让时点为2×19年2月20日,转让日A产品的全套生产线所有资产负债均由乙公司承接,

甲公司尚未完成的客户订单一并移交给乙公司,如果任何一方违约,违约一方需按照转让价格的15%支付另一方违约金。

该协议满足合同法规定的所有要件。甲公司、乙公司的管理层已经批准该协议。

(2)2×18年12月31日,A产品的全套生产线已经停止运行。

当日,A产品的全套生产线的资产总额为2000万元,负债总额为950万元(其中,应付2×18年度厂房租赁费100万元,将于2×19年1月10日支付)。

甲公司预计因出售A产品的全套生产线需支付的相关税费为80万元。

(3)2×19年2月10日,A产品的全套生产线的资产总额为1900万元

(其中,银行存款300万元,库存商品200万元,应收账款300万元,固定资产1100万元),负债总额为850万元(全部为应付账款)。

(4)2×19年2月10日,甲公司与乙公司办理了A产品的全套生产线相关资产和负债的交接手续。

当日,乙公司向甲公司支付转让价款1000万元,甲公司已收存银行。

甲公司和乙公司不存在关联方关系。

甲公司2×18年度财务报表于2×19年3月31日对外提供。

除上述所给资料外,不考虑其他因素。

要求:

(1)判断甲公司出售A产品的全套生产线是否构成终止经营,并说明理由。

(2)判断甲公司出售A产品的全套生产线的交易在2×18年度对外提供的财务报表中应当作为资产负债表日后调整事项处理还是作为非调整事项处理,并说明理由。

(3)说明拟出售A产品的全套生产线的资产及负债在甲公司2×18年年末资产负债表中应列报的项目名称及金额。

(4)计算拟出售A产品的全套生产线的交易对甲公司2×18年度利润表的影响金额,并说明如何在利润表中列报。

理由:A产品的全套生产线代表一项独立的主要业务。该业务是甲公司能够单独区分的组成部分,具有一定的规模,在资产负债表日之前已经划分为持有待售类别,符合终止经营的定义。

(2)甲公司出售A产品的全套生产线的交易在2×18年度对外提供的财务报表中应当作为资产负债表日后非调整事项处理。

理由:2×18年12月31日将A产品的全套生产线划分为持有待售,并未发生实际出售交易,日后期间实际出售,不应调整2×18年度财务报表。

(3)A产品的全套生产线的资产及负债在甲公司2×18年年末资产负债表中应列报为“持有待售资产”和“持有待售负债”项目。

持有待售资产列报金额=2000-[(2000-950)-(1000-80)]=1870(万元);

持有待售负债列报金额为950万元。

(4)拟出售A产品的全套生产线的交易对甲公司2×18年度利润表的影响金额=(1000-80)-(2000-950)=-130(万元),应作为终止经营损益列报。

本题考查:终止经营的定义、资产负债表日后调整事项与非调整事项的区别、终止经营的列报、持有待售类别的列报

第8题:

甲公司以二项专利权换乙公司一条生产线,同时向乙公司收取货币资金10万元。在交换日,甲公司专利权的账面价值为80万元,公允价值为100万元;乙公司生产线的账面价值为60万元,公允价值90为万元。假定不考虑相关税费,甲公司换人生产线的入账价值为( )万元。

A.54

B.72

C.81

D.90

解析:甲公司换入生产线的入账价值二换出资产账面价值+应确认的损益—收到的补价

第9题:

生产线,公司及生产线的相关资料如下:

资料一:乙公司生产线的购置有两个方案可供选择;

A方案生产线的购买成本为7200万元,预计使用6年,采用直线法计提折旧,预计净

残值率为10%,生产线投产时需要投入营运资金1200万元,以满足日常经营活动需要,生产线运营期满时垫支的营运资金全部收回,生产线投入使用后,预计每年新增销售收入11880万元,每年新增付现成本8800万元,假定生产线购入后可立即投入使用。

B方案生产线的购买成本为200万元,预计使用8年,当设定贴现率为12%时净现值为3228.94万元。

资料二:乙公司适用的企业所得税税率为25%,不考虑其他相关税金,公司要求的最低投资报酬率为12%,部分时间价值系数如表5所示:

资料三:乙公司目前资本结构(按市场价值计算)为:总资本40000万元,其中债务资本16000万元(市场价值等于其账面价值,平均年利率为8%),普通股股本24000万元(市价6元/股,4000万股),公司今年的每股股利(DO)为0.3元,预计股利年增长率为10%.且未来股利政策保持不变。

资料四:乙公司投资所需资金7200万元需要从外部筹措,有两种方案可供选择;方案一为全部增发普通股,增发价格为6元/股。方案二为全部发行债券,债券年利率为10%,按年支付利息,到期一次性归还本金。假设不考虑筹资过程中发生的筹资费用。乙公司预期的年息税前利润为4500万元。

要求:

(1)根据资料一和资料二,计算A方案的下列指标:

①投资期现金净流量;②年折旧额;③生产线投入使用后第1~5年每年的营业现金净流量;④生产线投入使用后第6年的现金净流量;⑤净现值。

(2)分别计算A、B方案的年金净流量,据以判断乙公司应选择哪个方案,并说明理由。

(3)根据资料二,资料三和资料四:

①计算方案一和方案二的每股收益无差别点(以息税前利润表示);②计算每股收益无差别点的每股收益;③运用每股收益分析法判断乙公司应选择哪一种筹资方案,并说明理由。

(4)假定乙公司按方案二进行筹资,根据资料二、资料三和资料四计算:

①乙公司普通股的资本成本;②筹资后乙公司的加权平均资本成本。

②年折旧额=7200×(1-10%)/6=1080(万元)

③生产线投入使用后第1~5年每年的营业现金净流量NCF1~5=(11880-8800)×(1-25%)

+1080×25%=2580(万元)

④生产线投入使用后第6年的现金净流量NCF6=2580+1200+7200×10%=4500(万元)⑤净现值=-8400+2580×(P/A,12%,5)+4500×(P/F,12%,6)

=-8400+2580×3.6048+4500×0.5066=3180.08(万元)

(2)A方案的年金净流量=3180.08/(P/A,12%,6)=3180.08/4.1114=773.48(万元)B方案的年金净流量=3228.94/(P/A,12%,8)=3228.94/4.9676=650(万元)

由于A方案的年金净流量大于B方案的年金净流量,因此乙公司应选择A方案。

(3)①(EBIT-16000×8%)×(1-25%)/(4000+7200/6)=(EBIT-16000×8%-7200×10%)×(1-25%)/4000

EBIT=(5200×2000-4000×1280)/(5200-4000)=4400(万元)

②每股收益无差别点的每股收益=(4400-16000×8%)×(1-25%)/(4000+7200/6)=0.45(元)

③该公司预期息税前利润4500万元大于每股收益无差别点的息税前利润4400万元,所以应该选择财务杠杆较大的方案二债券筹资。

(4)①乙公司普通股的资本成本=0.3×(1+10%)/6+10%=15.5%

②筹资后乙公司的加权平均资本成本=15.5%×24000/(40000+7200)+8%×(1-25%)×16000/(40000+7200)+10%×(1-25%)×7200/(40000+7200)=11.06%。

第10题:

货币时间价值系数表

资料三:己公司目前资本结构(按市场价值计算)为:总资本40 000万元,其中债务资本16 000万元(市场价值等于其账面价值,按照账面价值计算的平均年利率为8%,债务资本成本为6%),股东权益资本24000万元(市价6元/股,4000万股)。公司今年的每股股利(D 0)为0.3元,预计股利年增长率为10%,且未来股利政策保持不变。

资料四:己公司投资所需资金7200万元需要从外部筹措,有两种方案可供选择:方案一为全部增发普通股,增发价格为6元/股。方案二为全部发行债券(平价发行),债券年利率为10%,债券资本成本为7.5%,按年支付利息,到期一次性归还本金。假设不考虑筹资过程中发生的筹资费用。己公司预期的年息税前利润为4500万元。

要求:

(1)根据资料一和资料二,计算A方案的下列指标:①投资期现金净流量;②年折旧额;③生产线投入使用后第1-5年每年的营业现金净流量;④生产线投入使用后第6年的现金净流量。

(2)分别计算A、B方案的年金净流量,据以判断己公司应选择哪个方案,并说明理由。

(3)根据资料二、资料三和资料四:①计算方案一和方案二的每股收益无差别点(以息税前利润表示);②计算每股收益无差别点的每股收益;③运用每股收益分析法判断己公司应选择哪一种筹资方案,并说明理由。

②年折旧额=7200×(1-10%)/6=1080(万元)(1分)

③生产线投入使用后第1-5年每年的营业现金净流量NCF1-5=(11880-8800)×(1-25%)+1080×25%=2580(万元)(1分)

④生产线投入使用后第6年的现金净流量NCF6=2580+1200+7200×10%=4500(万元)(1分)

2.A方案的年金净流量=3180.08/(P/A,12%,6)=3180.08/4.1114=773.48(万元)(1分)

B方案的年金净流量=3228.94/(P/A,12%,8)=3228.94/4.9676=650(万元)(1分)

由于A方案的年金净流量大于B方案的年金净流量,因此己公司应选择A方案。(1分)

3.①(EBIT-16000×8%)×(1-25%)/(4000+7200/6)=(EBIT-16000×8%-7200×10%)×(1-25%)/4000 (EBIT-1280)/5200=(EBIT-2000)/4000 解得:每股收益无差别点息税前利润EBIT=4400(万元)(1分)

【计算过程】根据:(EBIT-1280)/5200=(EBIT-2000)/4000

可知:4000×(EBIT-1280)=5200×(EBIT-2000)

即:4000EBIT-5120000=5200EBIT-10400000

5200EBIT-4000EBIT=10400000-5120000

1200EBIT=5280000

EBIT=5280000/1200=4400 ②每股收益无差别点的每股收益=(4400-1280)×(1-25%)/5200=0.45(元/股)(1分) ③己公司预期的年息税前利润4500万元大于两方案每股收益无差别点息税前利润4400万元,此时采用债务筹资方案的每股收益更高,所以选择方案二。(1分)