问答题某股份公司今年的税后利润为800万元,目前的负债比例为50%,企业想继续保持这一比例,预计企业明年将有一项良好的投资机会,需要资金700万元,如果采取剩余股利政策,要求计算:明年的对外筹资额是多少?

题目

相似问题和答案

第1题:

F公司是一家上市公司,加权平均资本成本为10%。近年来一直没有增发新股。其他有关资料如下:

(1)今年的销售收入为l0000万元,税后经营利润为l500万元,今年利润留存600万元;

(2)今年末的净负债为2000万元,股东权益为10000万元;

(3)预计该公司明年的销售增长率为30%;

(4)本年的可持续增长率为6.38%。

要求:

(1)假设该企业本年年末的净财务杠杆与上年年末相同,计算本年的投资资本回报率和经济利润;

(2)假设F公司未来的“税后经营利润/销售收入”可以维持本年水平。判断企业明年处于财务战略矩阵的第几象限,属于哪种类型;并说明该公司应该采取哪些财务战略。

(1)净财务杠杆=净负债/股东权益=2000/10000×100%=20%

上年末的股东权益=本年末的股东权益-本年的利润留存=10000-600=9400(万元)

上年末的净负债=净财务杠杆×股东权益=20%×9400=1880(万元)

上年末的投资资本=9400+1880=11280(万元)

本年投资资本回报率=税后经营利润/期初 投资资本× l00%=1500/ll280×100%=13.30%

本年经济利润=税后经营利润-期初 投资资本×加权平均资本成本

=1500-11280×10%=372(万元)

(2)明年的税后经营利润=1500×(1+30%)=1950(万元)

投资资本回报率=1950/(2000+10000)×100%=16.25%>加权平均资本成本l0%

销售增长率30%>可持续增长率6.38%

该企业明年处于财务战略矩阵的第一象限,属于增值型现金短缺。

该企业应当首先判断目前的高增长是暂时性的还是长期性的。

如果高速增长是暂时的,则应通过借款来筹集所需资金;

如果高速增长是长期的,则资金问题有两种解决途径:

第一,提高可持续增长率(包括提高经营效率和改变财务政策),使之向销售增长率靠拢;

第二,增加权益资本(增发股份、兼并成熟企业),提供增长所需资金。

第2题:

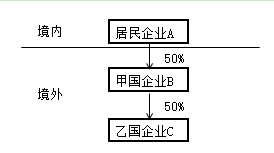

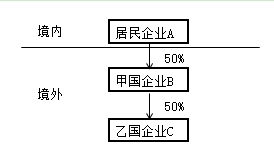

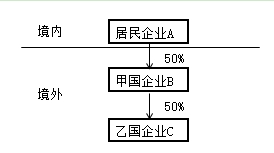

2018年经营及利润分配情况如下:

(1)乙国企业所得税税率为25%,预提所得税税率为10%,C企业税前应纳税所得额为800万元,假定税后利润为800万元,税后利润按投资比例全额分配。

(2)甲国企业所得税税率为30%,预提所得税税率为12%,B企业来自于甲国的应纳税所得额为700万元,将税后利润的一半按持股比例进行了分配。

(3)居民企业A的企业所得税税率为25%,来自境内的应纳税所得额为1200万元。

已知:甲国境外所得的税收抵免政策同我国一致。

要求:根据上述材料,回答下列问题:

<4>、居民企业A应缴纳的境内企业所得税为( )万元。

B.322.8

C.368.75

D.300

直接负担的税额(应缴纳预提所得税)=215×12%=25.8(万元)

间接负担的税额=(700×30%+30+100)×50%×50%=85(万元)

可抵免境外税额=直接负担的税额+间接负担的税额=25.8+85=110.8(万元)

抵免限额=(215+85)×25%=75(万元)

可抵免境外税额大于抵免限额,实际可以抵免75万元。

居民企业A取得来自B企业的投资收益在我国无需补税。

居民企业A应纳税额=1200×25%+75-75=300(万元)

第3题:

C公司目前想对甲公司进行价值评估,甲公司今年的有关资料如下: (1)营业收入1007.5万元,营业成本率为60%,销售、管理费用(含折旧与摊销)占营业收入的15%,营业税金及附加占营业收入的5%,投资收益为30万元(有20万元属于金融损益,经营性投资收益具有可持续性,金融性投资收益不具有可持续性)。资产减值损失为14万元(有1.5万元属于金融损益),公允价值变动收益为2万元(有0.5万元属于金融损益),营业外收支净额为4.5万元。 (2)年末的经营现金为40万元,其他经营流动资产为200万元,经营流动负债为80万元,经营长期资产为400万元,经营长期负债为120万元。 (3)甲公司的平均所得税税率为20%,加权平均资本成本为10%,可以长期保持不变。 要求: (1)计算甲公司今年的税后经营利润; (2)为了预计明年的税后经营利润,需要对今年的税后经营利润进行修正,计算修正后的今年的税后经营利润; (3)假设明年的税后经营利润可以在今年的修正后的税后经营利润基础上增长10%,预计明年的税后经营利润; (4)预计甲公司明年的经营营运资本比今年增加8%,计算明年的经营营运资本增加数额; (5)预计明年的净经营长期资产比今年增加5%,计算明年的净经营长期资产增加数额; (6)计算明年的实体现金流量; (7)假设从预计第二年开始,实体现金流量每年增长10%,从预计第四年开始,实体现金流量增长率稳定在5%,不查系数表,计算甲公司在明年年初的实体价值。

(1)计算税后经营利润时,不考虑金融损益,所以,有20万元的投资收益、1.5万元的资产减值损失、0.5万元的公允价值变动收益不能考虑。

今年的税前经营利润

=营业收入一营业成本一营业税金及附加一销售和管理费用一资产减值损失(12.5万元)+营业外收支净额(4.5万元)+投资收益(10万元)+公允价值变动收益(1.5万元)

=1007.5×(1-60%-5%-15%)-12.5+4.5+10+1.5=205(万元)

今年的税后经营利润=205×(1-20%)

=164(万元)

(2)进行价值评估,预计税后经营利润时,不考虑不具有可持续性的项目,“资产减值损失”、“营业外收支”和“公允价值变动收益”通常不具有可持续性,不能考虑。因此,

修正后的今年税后经营利润=(205+12.5—4.5-1.5)×(1-20%)=169.2(万元)

(3)明年的税后经营利润

=169.2×(1+10%)=186.12(万元)

(4)明年的经营营运资本增加

=(40+200—80)×8%=12.8(万元)

(5)明年的净经营长期资产增加=(400-120)×5%=14(万元)

(6)明年的实体现金流量

=税后经营利润一净经营长期资产增加一经营营运资本增加

=186.12-14-12.8=159.32(万元)

(7)甲公司在明年年初的实体价值

=159.32×(P/F,10%,1)+159.32×(1+10%)×(P/F,10%,2)+159.32×(1+10%)×(1+10%)×(P/F,10%,3)+159.32×(1+10%)×(1+10%)×(1+5%)/(10%—5%)×(P/F,10%,3)

=159.32×(P/F,10%,1)+159.32×(P/F,10%,1)+159.32×(P/F,10%,1)+159.32×(1+5%)/(10%-5%)×(P/F,10%,1)

=159.32×(P/F,10%,1)×24=159.32/(1+10%)×24=3476.07(万元)

第4题:

B.440

C.560

D.240

第5题:

2018年经营及利润分配情况如下:

(1)乙国企业所得税税率为25%,预提所得税税率为10%,C企业税前应纳税所得额为800万元,假定税后利润为800万元,税后利润按投资比例全额分配。

(2)甲国企业所得税税率为30%,预提所得税税率为12%,B企业来自于甲国的应纳税所得额为700万元,将税后利润的一半按持股比例进行了分配。

(3)居民企业A的企业所得税税率为25%,来自境内的应纳税所得额为1200万元。

已知:甲国境外所得的税收抵免政策同我国一致。

要求:根据上述材料,回答下列问题:

<1>、适用于境外所得间接抵免的外国企业持股比例要求是( )。

B.30%

C.50%

D.80%

第6题:

2018年经营及利润分配情况如下:

(1)乙国企业所得税税率为25%,预提所得税税率为10%,C企业税前应纳税所得额为800万元,假定税后利润为800万元,税后利润按投资比例全额分配。

(2)甲国企业所得税税率为30%,预提所得税税率为12%,B企业来自于甲国的应纳税所得额为700万元,将税后利润的一半按持股比例进行了分配。

(3)居民企业A的企业所得税税率为25%,来自境内的应纳税所得额为1200万元。

已知:甲国境外所得的税收抵免政策同我国一致。

要求:根据上述材料,回答下列问题:

<2>、符合居民企业A分回的投资收益适用间接抵免持股条件的企业是( )。

B.仅C企业

C.B企业和C企业都符合

D.B企业和C企业都不符合

第7题:

2018年经营及利润分配情况如下:

(1)乙国企业所得税税率为25%,预提所得税税率为10%,C企业税前应纳税所得额为800万元,假定税后利润为800万元,税后利润按投资比例全额分配。

(2)甲国企业所得税税率为30%,预提所得税税率为12%,B企业来自于甲国的应纳税所得额为700万元,将税后利润的一半按持股比例进行了分配。

(3)居民企业A的企业所得税税率为25%,来自境内的应纳税所得额为1200万元。

已知:甲国境外所得的税收抵免政策同我国一致。

要求:根据上述材料,回答下列问题:

<3>、居民企业A应缴纳的预提所得税为( )万元。

B.25.8

C.23.7

D.30

直接负担的税额(应缴纳预提所得税)=300×10%=30(万元)

间接负担的税额=(800×25%+0+0)×50%=100(万元)

可抵免境外税额=直接负担的税额+间接负担的税额=30+100=130(万元)

抵免限额=(300+100)×30%=120(万元)

可抵免境外税额大于抵免限额,实际可以抵免120万元。

B企业取得来自C企业的投资收益在甲国无需补税。

B企业应纳税额=700×30%+120-120=210(万元)

B企业应纳税所得额总额=700+300+100=1100(万元)

B企业税后利润1100-210-30=860(万元)

居民企业A取得境外B企业的投资收益=860×50%×50%=215(万元)

应缴纳预提所得税=215×12%=25.8(万元)

第8题:

某公司2009年度净利润为800万元,预计2010年投资所需的资金为1000万元,假设目标资本结构是负债资金占60%,企业按照净利润15%的比例计提盈余公积金,公司采用剩余股利政策发放股利,则2009年度企业可向投资者支付的股利为( )万元。

A.280

B.400

C.500

D.75

解析:剩余股利政策是指公司在有良好的投资机会时,根据目标资本结构,测算出投资所需的权益资本额,先从盈余中留用,然后将剩余的盈余作为股利来分配,即净利润首先满足公司的资金需求,如果还有剩余,就派发股利;如果没有,则不派发股利。

按照目标资本结构的要求,公司投资方案所需的权益资金数额为1000×(1-60%)=400(万元),因此,2009年度企业可向投资者支付的股利=800-400=400(万元)。注意提取的盈余公积金已经包含在400万元中,不必再单独考虑。

第9题:

B:50%

C:25%

D:10%

第10题:

要求:

( 1)计算三个杠杆系数。

( 2)预计明年销量增加 10%,息税前利润增长率为多少?

EBIT=1000+250=1250 (万元)

M=1250+300=1550 (万元)

DOL=1550/1250=1.24

DFL=1250/1000=1.25

DTL=1550/1000=1.55

( 2) DOL=息税前利润变动率 /产销业务量变动率

息税前利润增长率 =10%× 1.24=12.4%。