问答题某公司息税前利润为600万元,公司适用的所得税税率为25%,公司目前总资金为2000万元,其中75%由普通股资金构成,股票账面价值为1500万元,25由债券资金构成,债券账面价值为500万元,假设债券市场价值与其账面价值基本一致。该公司认为目前的资本结构不够合理,准备用发行债券购回股票的办法予以调整。经咨询调查,目前债务利息和权益资本的成本情况见下表(表1):填写下表(表2)公司市场价值与企业加权平均资本成本(以市场价值为权重)中用字母表示的空格。

题目

相似问题和答案

第1题:

某公司息税前利润为500万元,债务资金200万元(账面价值),平均债务税后利息率为7%,所得税税率为30%,权益资金2000万元,普通股的成本为15%,则公司价值分析法下,公司此时股票的市场价值为( )万元。

A.2268

B.2240

C.3200

D.2740

解析:本题考核公司价值分析法的运用。股票的市场价值=[500×(1-30%)-200×7%]/15%=2240(万元)。

第2题:

方案1利息是400*12%,股数60+30

方案2利息是400*12%+300*12%,股数60

是方案1等于方案2每股收益,求出无差别点息税前利润

当预计息税前利润大于无差别点息税前利润,说明公司能承担较大的财务风险,可以选择债券筹资,相反就选择股权筹资,公司承担的风险小一些

第3题:

某公司息税前利润为500万元,债务资金200万元,债务资金成本为7%,所得税率为30%,权益资金2000万元,普通股资金成本为15%。则公司价值分析法下,公司此时股票的市场价值为( )万元

A.2268

B.2240

C.3200

D.2740

第4题:

B.6050

C.6100

D.2600

第5题:

某公司目前的资金总量为1000万元,其中,债务400万元,年平均利率10%;普通股600万元 (每股面值10元)。目前市场无风险报酬率8%,市场风险股票的必要收益率13%,该股票的β为1.6。该公司年息税前利润240万元。所得税税率33%。

要求根据以上资料:

(1)计算该公司股票价值。

(2)计算该公司的市场总价值。

(3)计算加权平均资金成本。

(1)按资本资产定价模型

必要收益率=8%+1.6×(13%-8%)=16%

股票市场价值=(240-400×10%)×(1-33%)/16%=837.5(万元)

(2)该公司总价值=400+837.5=1237.5(万元)

(3)加权平均资金成本=10%×(1-33%)× 400/1237.5+16%×837.5/1237.5=12.99%

【解析】该题有两点需注意:一是股票的价值按其公司每年的税后净利润相等的前提下求现值 (即永续年金求现值,折现率为股票的预期报酬率);二是计算加权平均资金成本时,权数是按其市价确定的。

第6题:

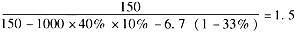

某公司资金总额为1000万元,负债比率为40%,负债利息率为10%。该年公司实现息税前利润为150万元,公司每年还将支付6.7万元的优先股股利,所得税率33%。则该公司下年的财务杠杆系数为( )。

A.3

B.2.5

C.1.5

D.0.5

解析:财务杠杆系数

第7题:

某公司息税前利润为1000万元,债务资金400万元,税前债务资本成本为6%,所得税税率为25%,权益资金5200万元,普通股资本成本为12%,则在公司价值分析法下,公司此时股票的市场价值为( )万元。

A.2200

B.6050

C.6100

D.2600

解析:股票的市场价值=(1000-400×6%)×(1-25%)/12%=6100(万元)

第8题:

某公司息税前利润为600万元,公司适用的所得税率为33%,公司目前总资金为2000万元,其中80%由普通股资金构成,股票账面价值为1600万元,20%由债券资金构成,债券账面价值为400万元,假设债券市场价值与其账面价值基本一致。该公司认为目前的资金结构不够合理,准备用发行债券购回股票的办法予以调整。经咨询调查,目前债务利息和权益资金的成本情况见表1:表1债务利息与权益资金成本

要求:

(1)填写表1中用字母表示的空格;

(2)填写表2公司市场价值与企业综合资金成本中用字母表示的空格。

(3)根据表2的计算结果,确定该公司最优资金结构。

(1)根据资本资产定价模型:A=6%+1.3×(16%-6%)=19%

B=16%

C=6%

D=6%+2×(16%-6%)=26%

(2)E=净利润/股票资金成本=(600-400×8%)×(1-33%)/19%=2002.95(万元)

F=400+2002.95=2402.95(万元)

G=8%×(1-33%)=5.36%

H=A=19%

I=5.36%×20%+19%×80%=16.27%

J=(600-1000×14%)×(1-33%)/26%=1185.38(万元)

K=1185.38+1000=2185.38

L=M=1000/2000=50%

N=14%×(1-33%)=9.38%

O=D=26%

P=9.38%×50%+26%×50%=17.69%

(3)由于负债资金为800万元时,企业价值最大同时加权平均资金成本最低,所以此时的结构为公司最优资金结构。

第9题:

某公司资金总额为1000万元,负债总额为400万元,负债利息率为10%,普通股为60万股,所得税税率为33%,息税前利润为150万元,该公司未发行优先股。若息税前利润增长15%,则每股收益的增加额为( )。

A.0.25元

B.0.30元

C.0.35元

D.0.28元

财务杠杆系数=150÷(150-400×10%)=1.36

每股收益=〔(150-400×10%)×(1-33%)〕÷60=1.23

每股收益增加=1.23×(15%×1.36)=0.25(元)

第10题:

B.2100

C.2116.67

D.2433.33