单选题甲公司2017年6月20日销售一批价值5000元(含增值税)的商品给乙公司,乙公司于次日开具一张面值5000元,年利率8%、期限3个月的商业承兑汇票。甲公司因资金周转需要,于2017年8月20日持该票据到银行贴现,贴现率为12%,则甲公司该票据的贴现额是()元。(2017年)A 5100B 5099C 5049D 4999

题目

5100

5099

5049

4999

参考答案和解析

相似问题和答案

第1题:

甲公司代乙公司采购一批商品,下列行为符合委托代购业务要求的是()。

A.乙公司未能及时付款,甲公司垫付了资金500万元

B.甲公司把货款金额和手续费一起与乙公司结算

C.采购商品的发票开具给甲公司

D.采购商品的发票开具给乙公司

第2题:

B.5099

C.5049

D.4999

第3题:

甲公司为增值税一般纳税企业,适用的增值税税率为17%。2008年3月1日,甲公司向乙公司销售一批商品,按价目表上标明的价格计算,其不含增值税的售价总额为20 000元。因属批量销售,甲公司同意给予乙公司10%的商业折扣(在同一张发票上注明);同时,为鼓励乙公司及早付清货款,甲公司规定的现金折扣条件(按含增值税的售价计算)为:2/10,1/20,n/30。假定甲公司3月8日到该笔销售的价款(含增值税税额),则实际收到的价款为( )元。

A.20 638.8

B.21 060

C.22 932

D.23 400

解析:在总价法下,应收账款的入账金额按不包括商业折扣,但不扣除现金折扣的总价计算,则销售额为20 000×(1-10%)=18 000(元);增值税为18 000×17%=3 060 (元);应收账款为18 000+3 060=21 060(元)。现金折扣为21 060×2%=421.2(元);实际收到的价款为21 060-421.2=20638.8(元)。

第4题:

B.5099

C.5049

D.4999

=5000×(1+8%×3/12)-5000×(1+8%×3/12)×12%×1/12=5049(元)。

第5题:

B.5099

C.5049

D.4999

贴现息=5100×12%×1/12=51(元)

贴现额=5100-51=5049(元)

第6题:

B.5099

C.5049

D.4999

第7题:

B.5099

C.5049

D.4999

第8题:

2010年1月10日,甲公司销售一批商品给乙公司,货款为5000万元(含增值税额)。合同约定,乙公司应于2010年4月10日前支付上述货款。由于资金周转困难,乙公司到期不能偿付货款。经协商,甲公司与乙公司达成如下债务重组协议:乙公司以一批产品和一台设备偿还全部债务。乙公司用于偿债的产品成本为1200万元,公允价值和计税价格均为1500万元,未计提存货跌价准备;原价为5000万元,已计提折旧2000万元,公允价值为2500万元 (含税);已计提减值准备800万元。甲公司和乙公司适用的增值税税率均为17%。假

A.981.75

B.745

C.1045

D.330

解析:乙公司的账务处理是:

借:固定资产清理 2200

累计折旧 2000

固定资产减值准备 800

贷:固定资产

第9题:

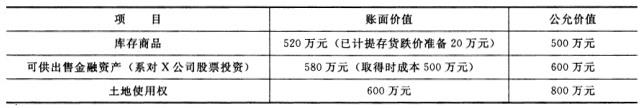

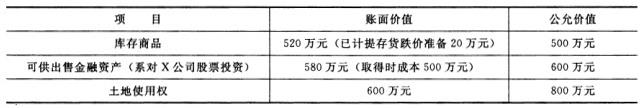

甲公司和乙公司均为增值税一般纳税人,适用的增值税税率均为17%。甲公司于2009年9月30日向乙公司销售一批产品,应收乙公司的货款为2340万元(含增值税)。乙公司同日开出一张期限为6个月,票面年利率为8%的商业承兑汇票。在票据到期日,乙公司没有按期兑付,甲公司按该应收票据账面价值转入应收账款,并不再计提利息。2010年末,甲公司对该项应收账款计提坏账准备300万元。由于乙公司财务困难,经协商,甲公司于2011年1月1日与乙公司签订以下债务重组协议:(1)乙公司用一批资产抵偿甲公司部分债务,乙公司相关资产的账面价值和公允价值如下:

(2)甲公司减免上述资产抵偿债务后剩余债务的30%,其余的债务在债务重组日后满2年付清,并按年利率3%收取利息;但若乙公司2011年实现盈利,则2012年按5%收取利息,估计乙公司2011年很可能实现盈利。2011年1月2日,甲公司与乙公司办理股权划转和产权转移手续,并开具增值税专用发票。甲公司取得乙公司商品后作为库存商品核算,取得X公司股票后作为交易性金融资产核算,取得土地使用权后作为无形资产核算并按50年平均摊销。2011年7月1日甲公司将该土地使用权转为投资性房地产并采用公允价值模式进行后续计量,转换日该土地使用权公允价值为1000万元。假设除增值税外,不考虑其他相关税费。根据上述资料,回答下列问题:

A:-193.50

B:-165.42

C:165.42

D:193.50

(2340+2340*8%*6/12-500-85-600-800)-314.02-300=-165.42(万元),该项债务重组业务中甲公司应贷记“资产减值损失”,故对当年利润总额的影响金额是165.42万元。参考会计分录为:借:库存商品500应交税费—应交增值税(进项税额)85交易性金融资产600无形资产800坏账准备300应收账款—债务重组314.02贷:应收账款(2340+2340*8%*6/12)2433.06资产减值损失165.42

或有利息支出应确认的预计负债金额=314.02*(5%-3%)=6.28(万元),该项债务重组业务对乙公司当年利润总额的影响金额=500+20+200+128.3-520+80=408.3(万元)。参考会计分录为:借:应付账款2433.6贷:主营业务收入500应交税费—应交增值税(销项税额)85可供出售金融资产—成本500—公允价值变动80无形资产600投资收益20营业外收入—非流动资产处置损益200应付账款—债务重组314.02预计负债6.28营业外收入—债务重组利得128.3借:主营业务成本520存货跌价准备20贷:库存商品540借:资本公积80贷:投资收益80

甲公司将土地使用权作为投资性房地产时应计入资本公积的金额=1000-(800-800/50*1/2)=208(万元)

第10题:

甲公司和乙公司均为增值税一般纳税人,适用的增值税税率均为17%。甲公司于2009年9月30日向乙公司销售一批产品,应收乙公司的货款为2340万元(含增值税)。乙公司同日开出一张期限为6个月,票面年利率为8%的商业承兑汇票。在票据到期日,乙公司没有按期兑付,甲公司按该应收票据账面价值转入应收账款,并不再计提利息。2010年末,甲公司对该项应收账款计提坏账准备300万元。由于乙公司财务困难,经协商,甲公司于2011年1月1日与乙公司签订以下债务重组协议:(1)乙公司用一批资产抵偿甲公司部分债务,乙公司相关资产的账面价值和公允价值如下:

(2)甲公司减免上述资产抵偿债务后剩余债务的30%,其余的债务在债务重组日后满2年付清,并按年利率3%收取利息;但若乙公司2011年实现盈利,则2012年按5%收取利息,估计乙公司2011年很可能实现盈利。2011年1月2日,甲公司与乙公司办理股权划转和产权转移手续,并开具增值税专用发票。甲公司取得乙公司商品后作为库存商品核算,取得X公司股票后作为交易性金融资产核算,取得土地使用权后作为无形资产核算并按50年平均摊销。2011年7月1日甲公司将该土地使用权转为投资性房地产并采用公允价值模式进行后续计量,转换日该土地使用权公允价值为1000万元。假设除增值税外,不考虑其他相关税费。根据上述资料,回答下列问题:

A:294.53

B:328.30

C:408.30

D:414.58

(2340+2340*8%*6/12-500-85-600-800)-314.02-300=-165.42(万元),该项债务重组业务中甲公司应贷记“资产减值损失”,故对当年利润总额的影响金额是165.42万元。参考会计分录为:借:库存商品500应交税费—应交增值税(进项税额)85交易性金融资产600无形资产800坏账准备300应收账款—债务重组314.02贷:应收账款(2340+2340*8%*6/12)2433.06资产减值损失165.42

或有利息支出应确认的预计负债金额=314.02*(5%-3%)=6.28(万元),该项债务重组业务对乙公司当年利润总额的影响金额=500+20+200+128.3-520+80=408.3(万元)。参考会计分录为:借:应付账款2433.6贷:主营业务收入500应交税费—应交增值税(销项税额)85可供出售金融资产—成本500—公允价值变动80无形资产600投资收益20营业外收入—非流动资产处置损益200应付账款—债务重组314.02预计负债6.28营业外收入—债务重组利得128.3借:主营业务成本520存货跌价准备20贷:库存商品540借:资本公积80贷:投资收益80

甲公司将土地使用权作为投资性房地产时应计入资本公积的金额=1000-(800-800/50*1/2)=208(万元)