单选题下列哪项度量了单一证券的系统性风险()。A 该证券收益率的标准差B 该证券收益率与市场收益率的协方差C 该证券对证券组合风险的贡献D 该证券收益率与其他相似证券收益率的标准差

题目

该证券收益率的标准差

该证券收益率与市场收益率的协方差

该证券对证券组合风险的贡献

该证券收益率与其他相似证券收益率的标准差

相似问题和答案

第1题:

已知某种证券收益率的标准差为0.2,当前的市场组合收益率的标准差为0.4,该证券收益率与市场组合收益率之间的相关系数为0.5,则该证券收益率与市场组合收益率之间的协方差为( )。

A.0.02

B.0.04

C.0.5

D.0.3

协方差=相关系数×该证券的标准差×市场组合收益率的标准差=0.5×0.2×0.4=0.04

第2题:

B:与市场绩效一样

C:好于市场绩效

D:无法评价

第3题:

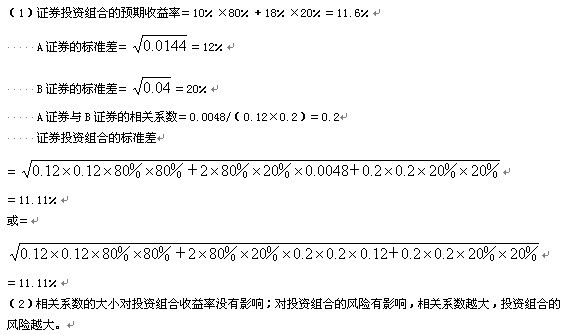

已知:A、B两种证券构成证券投资组织。A证券的预期收益率10%,方差是0.0144,投资比重为80%;B证券的预期收益率为18%,方差是0.04,投资比重为20%;A证券收益率与B证券收益率的协方差是0.0048.

要求:(1)计算下列指标:①该证券投资组织的预期收益率;②A证券的标准差;③B证券的标准差;④A证券与B证券的相关系数;⑤该证券投资组合的标准差。

(2)当A证券与B证券的相关系数为0.5时,投资组合的标准差为12.11%,结合(1)的计算结果回答以下问题:①相关系数的大小对投资组织收益率有没有影响?②相关系数的大小对投资组合风险有什么样的影响?

第4题:

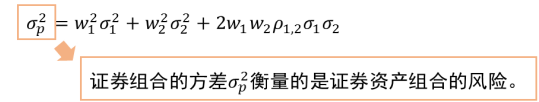

两项证券资产组合的收益率的方差满足关系式:

由上式可以看出,证券组合的风险水平不仅与组合中各证券的收益率标准差有关,还与组合中各证券资产的价值比重有关,而且还与各证券收益率的相关程度有关。

第5题:

B、用证券市场线描述投资组合(无论是否有效地分散风险)的期望收益与风险之间的关系的前提条件是市场处于均衡状态

C、当投资组合只有两种证券时,该组合收益率的标准差等于这两种证券收益率标准差的加权平均值

D、当投资组合包含所有证券时,该组合收益率的标准差主要取决于证券收益率之间的协方差

第6题:

已知某种证券收益率的标准差为20%,当前市场组合收益率的标准差为40%,该证券收益率与市场组合收益率之间的相关系数为0.5,则两者之间的协方差是( )。

A.4%

B.16%

C.25%

D.20%

协方差=相关系数×一项资产的标准差×另一项资产的标准差=0.5×20%×40%=4%

第7题:

B.用证券市场线描述投资组合(无论是否有效地分散风险)的期望收益与风险之间的关系的前提条件是市场处于均衡状态

C.当投资组合只有两种证券时,该组合收益率的标准差等于这两种证券收益率标准差的加权平均值

D.当投资组合包含所有证券时,该组合收益率的标准差主要取决于证券收益率之间的协方差

第8题:

A、证券收益率与指数收益率之间的关系

B、市场组合是风险证券的最优组合

C、证券的预期收益率是其系统性风险的函数

D、由市场组合和无风险资产组成的组合

第9题:

B.标准差

C.系数

D.标准离差率

第10题:

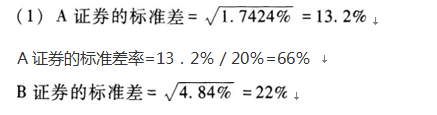

要求:

(1)通过计算,比较A证券和B证券的风险大小。

(2)计算该证券投资组合的预期收益率。

(3)计算该证券投资组合的标准差。

(4)当A证券收益率与B证券收益率的相关系数为0.5时,组合风险和组合预期收益率会有何变化?

B证券的标准差率=22%/25%=88%

因为A证券的标准差率小于B证券的标准差率,所以A证券的风险小于B证券的风险。

(2)证券投资组合的预期收益率=20%x60%+25%x40%=22%

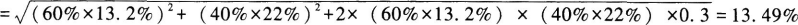

(3)证券投资组合的标准差

(4)相关系数的大小对投资组合预期收益率没有影响,相关系数的大小对投资组合风险有影响,相关系数越大,投资组合的风险越大。