单选题Monahan公司在年2,5月31日和年3,5月31日的债券的信息组合如下显示。所有债券都是Monahan在年1的6月购买的。年1的6月前,Monahan没有债券投资。 假设证券都恰当地分类为持有至期,按照财务会计准则声明,115号(SFAS115),"债务和权益证券的某些投资的会计",5月31日,年3的未实现的持有利得或损失是多少?()A不确认B在损益表上确认$8,005的未实现持有利得C确认为股东权益的单独部分,在未实现利得/损失帐户的年底贷方余额$8,005D确认为股东权益的单独部分,在未实

题目

不确认

在损益表上确认$8,005的未实现持有利得

确认为股东权益的单独部分,在未实现利得/损失帐户的年底贷方余额$8,005

确认为股东权益的单独部分,在未实现利得/损失帐户的年底借方余额$8,005

相似问题和答案

第1题:

某企业于2007年4月1日对外发行3年期、面值为1000万元的公司债券,债券票面年利率为5%,每年付息一次,到期还本,次年4月1日付息。发行价格为1060万元,另发生发行费用3.43万元,收到债券发行价款1056.57万元,该企业在年度终了时计提债券应付利息。2007年12月31日该“应付债券一利息调整”科目余额为( )万元。

A.23.73

B.1082.84

C.42.84

D.1046.27

第2题:

B.半年

C.1季

D.1月

第3题:

(二)甲股份有限公司(以下简称甲公司)为上市公司。甲公司长期债券投资于每年年末计提债券利息,并采用实际利率法摊销债券溢折价。甲公司发生的有关长期债券投资业务如下:

(1)2001年12月31日,以21 909.2万元的价格购入乙公司于2001年1月1日发行的5年期一次还本、分期付息债券,债券面值总额为20 000万元,付息日为每年1月1日,票面年利率为6%,实际年利率为5%。未发生其他相关税费。

(2)2002年1月1日,收到乙公司发放的债券利息,存入银行。

(3)2002年12月31日,计提债券利息,并摊销债券溢价。

(4)2003年1月1日,收到乙公司发放的债券利息,存入银行。

(5)2003年12月31日,计提债券利息,并摊销债券溢价。

(6)2004年1月1日,收到乙公司发放的债券利息,存入银行。

(7)2004年12月31日,计提债券利息,并摊销债券溢价。

(8)2005年1月1日,收到乙公司发放的债券利息,存入银行。

(9)2005年12月31日,计提债券利息,并摊销债券溢价。

(10)2006年1月1日,该债券到期,收到乙公司发放的债券本金和利息,存入银行。

假定各年实际利率均为5%,不考虑其他因素。要求:

41.计算该债券年票面利息。

41.该债券年票面利息=20 000×6%=1 200(万元)

第4题:

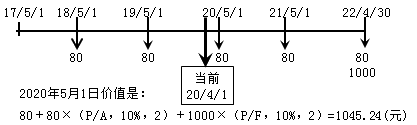

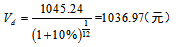

要求:(1)如果该债券每年5月1日支付一次利息,假设年折现率为10%。计算2020年4月1日的债券价值。

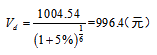

要求:(2)如果该债券每年5月1日和11月1日支付两次利息,假设年折现率为10.25%。计算2020年4月1日的债券价值。

2020年4月1日价值是:

2.半年期折现率=(1+10.25%)^(1/2)-1=5%

2020年5月1日价值是:

40+40×(P/A,5%,4)+1000×(P/F,5%,4)=1004.54(万元)

2020年4月1日价值是:

第5题:

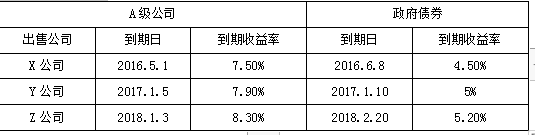

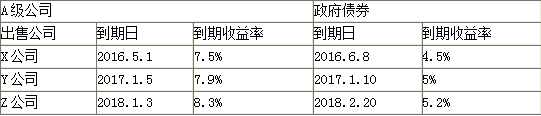

2012年1月1日,公司收集了当时上市交易的3种A级公司债券及与这些上市债券到期日接近的政府债券的相关信息如下:

2012年7月1日,甲公司发行该债券,该债券每年6月30日付息一次,2017年6月30日到期,发行当天的风险投资市场报酬率为10%。

要求:

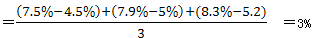

(1)计算2012年1月1日,A级公司债券的平均信用风险补偿率,并确定甲公司拟发行债券的票面利率。

(2)计算2012年7月1日,甲公司债券的发行价格。

(3)2014年7月1日,A投资人在二级市场上以970元的价格购买了甲公司债券,并计划持有至到期。投资当天等风险投资市场报酬率为9%,计算A投资人的到期收益率,并据此判断该债券价格是否合理。

拟发行债券的票面利率=5%+3%=8%

注:站在2012年1月1日时点看,同期限的政府债券到期收益率可以使用2017年1月10到期的政府债券的到期收益率。

(2)发行价格

=1000×8%×(P/A,10%,5)+1000×(P/F,10%,5)

=80×3.7908+1000×0.6209 =924.16(元)

(3)假设A投资人的到期收益率为i,则:

1000×8%×(P/A,i,3)+1000×(P/F,i,3)=970

i=10%,80×2.4869+1000×0.7513=950.252

i=9%,80×2.5313+1000×0.7722=974.704

i=9%+(10%-9%)×(974.704-970)/(974.704-950.252)=9.19%

到期收益率大于等风险投资市场报酬率,因此该债券价格是合理的,值得投资。

第6题:

A公司2002年1月1日购入不准备在年内变现的甲公司债券一批,票面年利率6%,债券面值100000元,期限5年,实际支付银行存款91889元(不考虑相关税费)。该债券每半年付息一次,到期归还本金并支付最后一次利息。债券溢折价的摊销采用实际利率法,购入债券时的实际市场利率为8%。A公司 2002年12月31日甲公司债券的账面价值为( )元。

A.100000

B.93267.14

C.93240.12

D.92564.56

解析:A公司2002年上半年折价摊销=91889×4%-100000×3%=675.56(元),下半年摊销=(91889+675.56)×4%-100000×3%=702.58(元),A公司2002年12月31日甲公司债券的账面价值=100000-(8111-675.56-702.58)=93267.14(元)。

第7题:

B.半年

C.1季度

D.1个月

第8题:

A、B两家公司同时于2012年1月1日发行面 值为l000元、票面利率为10%的5年期债券, A公司债券规定利随本清,不计复利,8公司债券规定每年6月底和12月底付息,到期还本。 要求: (1)若2014年1月1日的A债券市场利率为 12%(复利,按年计息),A债券市价为1050 元,问A债券是否被市场高估? (2)若2014年1月1日的8债券等风险市场利 率为l2%,8债券市价为1050元,问该资本市 场是否完全有效? (3)若c公司2015年1月1日能以1020元购 入A公司债券,计算复利有效年到期收益率。 (4)若c公司2015年1月1日能以1020元购 入B公司债券,计算复利有效年到期收益率。 (5)若C公司2015年4月113购人8公司债 券,若必要报酬率为12%,则B债券价值为多 少?

(1)A债券价值=1000×(1+5×10%)×(P/F,12%,3) =1500×0.7118=1067.7(元),债券被市场低估。

(2)B债券价值=1000×5%×(P/A,6%,6)+1000×(P/F,6%,6)=50×4.9173+1000×0.705=950.865(元)

债券价值与债券市价相差较大,资本市场不完全有效。

(3)1020=1000×(1+5×10%)×(P/F,i,2)

(P/F,i,2)=0.68

查表可得:(P/F,20%,2)=0.6944,(P/F)

第9题:

2012年1月1日,公司收集了当时上市交易的3种A级公司债券及与这些上市债券到期日接近的政府债券的相关信息如下:

要求:计算2012年1月1日,A级公司债券的平均信用风险补偿率,并确定甲公司拟发行债券的票面利率。

以2012年1月1日为评估基准日,同期限(到期日相同或相近)的政府债券到期收益率可以使用2017年1月10到期的政府债券的到期收益率5%。

则:拟发行债券的票面利率=5%+3%=8%

第10题:

资料一:2015年1月1日,甲公司以银行存款2 030万元购入乙公司当日发行的面值总额为2 000万元的4年期公司债券,该债券的票面年利率为4.2%,债券合同约定,未来4年,每年的利息在次年1月1日支付,本金于2019年1月1日一次性偿还,乙公司不能提前赎回该债券,甲公司根据其管理该债券的业务模式和该债券的合同现金流量特征,将该债券分类为以摊余成本计量的金融资产。

资料二:甲公司在取得乙公司债券时,计算确定该债券投资的实际年利率为3.79%,甲公司在每年年末对债券投资的利息收入进行会计处理。

资料三:2017年1月1日,甲公司在收到乙公司债券上年利息后,将该债券全部出售,所得款项2 025万元收存银行。

假定不考虑增值税等相关税费及其他因素。(“债权投资”科目应写出必要的明细科目)

要求:

(1)编制甲公司2015年1月1日购入乙公司债券的相关会计分录。

(2)计算甲公司2015年12月31日应确定的债券利息收入,并编制相关会计分录。

(3)编制甲公司2016年1月1日收到乙公司债券利息的相关会计分录。

(4)计算甲公司2016年12月31日应确认的债券利息收入,并编制相关会计分录

(5)编制甲公司2017年1月1日出售乙公司债券的相关会计分录。

借:债权投资——成本 2000

——利息调整 30

贷:银行存款 2030

(2)计算甲公司2015年12月31日应确定的债券利息收入,并编制相关会计分录。

甲公司2015年应确认的利息收入=2030×3.79%=76.94(万元)

借:应收利息 (2000×4.2%)84

贷:投资收益 76.94

债权投资——利息调整 7.06

(3)编制甲公司2016年1月1日收到乙公司债券利息的相关会计分录。

借:银行存款 84

贷:应收利息 84

(4)计算甲公司2016年12月31日应确认的债券利息收入,并编制相关会计分录

2016年年末应确认的实际利息收益=(2030-7.06)×3.79%=76.67(万元)

借:应收利息 84

贷:投资收益 76.67

债权投资——利息调整 7.33

(5)编制甲公司2017年1月1日出售乙公司债券的相关会计分录。

借:银行存款 2 025

贷:债权投资——成本 2 000

——利息调整(30-7.06-7.33) 15.61

投资收益 9.39