问答题某房地产开发公司专门从事高档住宅商品房开发。2019年6月2日,该公司出售高档住宅一幢,总面积9100平方米,不含增值税的销售价格为20000元/平方米。该房屋支付土地出让金2000万元,房地产开发成本8800万元,另外支付利息支出1000万元,其中40万元为银行罚息(不能按收入项目准确分摊)。假设城建税税率为5%,印花税税率为0.05%、教育费附加征收率为3%,地方教育附加征收率2%。当地省级人民政府规定允许扣除的房地产开发费用的扣除比例为10%。假设该项目缴纳增值税910万,请计算该项目应该计算

题目

问答题

某房地产开发公司专门从事高档住宅商品房开发。2019年6月2日,该公司出售高档住宅一幢,总面积9100平方米,不含增值税的销售价格为20000元/平方米。该房屋支付土地出让金2000万元,房地产开发成本8800万元,另外支付利息支出1000万元,其中40万元为银行罚息(不能按收入项目准确分摊)。假设城建税税率为5%,印花税税率为0.05%、教育费附加征收率为3%,地方教育附加征收率2%。当地省级人民政府规定允许扣除的房地产开发费用的扣除比例为10%。假设该项目缴纳增值税910万,请计算该项目应该计算缴纳的土地增值税。

如果没有搜索结果,请直接 联系老师 获取答案。

如果没有搜索结果,请直接 联系老师 获取答案。

相似问题和答案

第1题:

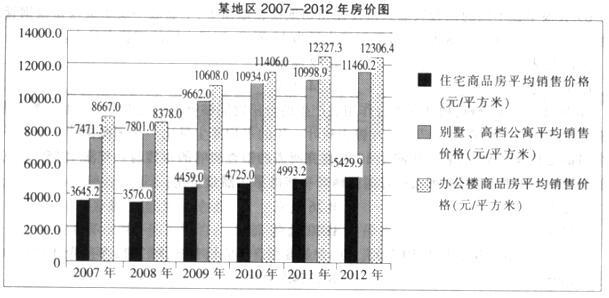

2010年,三种房子均价增幅的排序正确的是:( )

A.住宅商品房<别墅、高档公寓<办公楼商品房

B.住宅商品房>别墅、高档公寓>办公楼商品房

C.住宅商品房>办公楼商品房>别墅、高档公寓

D.住宅商品房<办公楼商品房<别墅、高档公寓

A.住宅商品房<别墅、高档公寓<办公楼商品房

B.住宅商品房>别墅、高档公寓>办公楼商品房

C.住宅商品房>办公楼商品房>别墅、高档公寓

D.住宅商品房<办公楼商品房<别墅、高档公寓

答案:D

解析:

第2题:

共用题干

某房地产开发公司计划在某城市进行房地产开发,通过市场调查显示:该城市经济发展不很活跃,公民中高收入人群较少,多为中等收入阶层;目前该市平均每户居民的居住面积为75㎡,商业物业和写字楼的平均月租金额分别为20元/㎡·月和35元/㎡·月。该开发公司对城市某地块有开发意向,该地块离城市中心商务区较远,配套设施不很完善,但周边环境优美,交通便利。于是该房地产开发公司委托该市某房地产经纪公司对该项目进行项目定位。根据上述描述,请分析回答下列问题:

某房地产开发公司计划在某城市进行房地产开发,通过市场调查显示:该城市经济发展不很活跃,公民中高收入人群较少,多为中等收入阶层;目前该市平均每户居民的居住面积为75㎡,商业物业和写字楼的平均月租金额分别为20元/㎡·月和35元/㎡·月。该开发公司对城市某地块有开发意向,该地块离城市中心商务区较远,配套设施不很完善,但周边环境优美,交通便利。于是该房地产开发公司委托该市某房地产经纪公司对该项目进行项目定位。根据上述描述,请分析回答下列问题:

该地块最适合于开发( )。

A:高档写字楼

B:高档住宅

C:普通住宅

D:商业物业

A:高档写字楼

B:高档住宅

C:普通住宅

D:商业物业

答案:C

解析:

第3题:

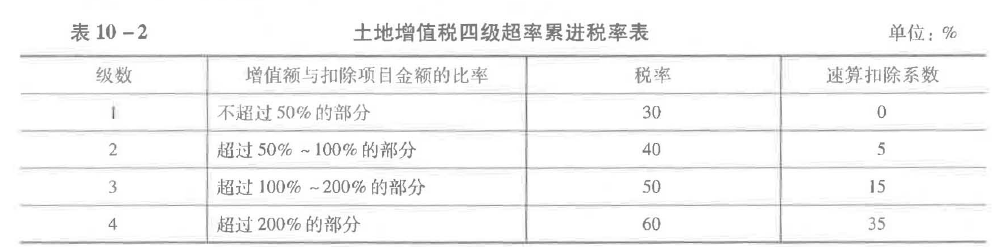

某县房地产开发公司建造一幢普通标准住宅出售,签订商品房买卖合同,取得销售收入 10000万元,分别按国家规定缴纳了营业税、城建税、教育费附加、印花税。该公司为建造此住宅支付地价款和有关费用1000万元,开发成本2000万元,房地产开发费用 500万元,其中利息支出200万元,但由于该公司同时建造别墅,贷款利息无法分摊,该地规定房地产开发费用的计提比例为10%。转让此住宅应缴土地增值税额( )万元。

A.2107.5

B.2017

C.2114

D.2400.56

正确答案:C

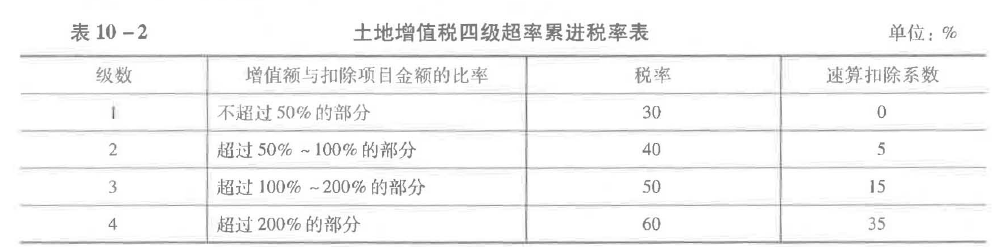

解析:(1)转让行为应缴纳营业税

=10000×5%=500(万元)

应纳城建税和教育费附加

=500×(5%+3%)=40(万元)

(2)扣除项目金额

=1000+2000+(1000+2000)×10%+500+40+(1000+2000)×20%

=3000+300+540+600

=4440(万元)

房地产企业的印花税已经记入“管理费用”中作为期间费用扣除了,不得再单独扣除。

(3)增值额=10000-4440=5560(万元)

(4)增值率=5560÷4440×100%=125.23%,适用税率50%,速算扣除系数15%,应纳土地增值税=5560×50%-4440×15%=2114(万元)。

解析:(1)转让行为应缴纳营业税

=10000×5%=500(万元)

应纳城建税和教育费附加

=500×(5%+3%)=40(万元)

(2)扣除项目金额

=1000+2000+(1000+2000)×10%+500+40+(1000+2000)×20%

=3000+300+540+600

=4440(万元)

房地产企业的印花税已经记入“管理费用”中作为期间费用扣除了,不得再单独扣除。

(3)增值额=10000-4440=5560(万元)

(4)增值率=5560÷4440×100%=125.23%,适用税率50%,速算扣除系数15%,应纳土地增值税=5560×50%-4440×15%=2114(万元)。

第4题:

位于某县城房地产开发公司专门从事高档住宅商品房开发。2019年3月2日,该公司出售高档住宅一幢,总面积9100平方米,不含增值税的销售价格为20000元/平方米。该公司支付土地出让金2000万元,房地产开发成本8800万元,利息支出为1000万元,其中40万元为银行罚息(不能按收入项目准确分摊)。印花税税率为0.05%、教育费附加征收率为3%,地方教育附加征收率2%。当地省级人民政府规定允许扣除的其他房地产开发费用的扣除比例为10%。假设该项目缴纳增值税910万元(考虑地方教育附加),请计算该项目应该计算缴纳的土地增值税。

答案:

解析:

1.销售收入=9100×20000÷10000=18200(万元)

2.计算扣除项目:

(1)取得土地使用权所支付的金额:2000万元

(2)房地产开发成本:8800万元

(3)房地产开发费用=(2000+8800)×10%=1080(万元)

(4)税金:城建税及教育费附加=910×(5%+3%+2%)=91(万元)

(5)加计扣除=(2000+8800)×20%=2160(万元)

扣除项目金额合计=2000+8800+1080+91+2160=14131(万元)

3.增值额=18200-14131=4069(万元)

4.增值率=4069÷14131×100%=28.79%<50%

适用税率30%

5.土地增值税税额=4069×30%=1220.7(万元)。

2.计算扣除项目:

(1)取得土地使用权所支付的金额:2000万元

(2)房地产开发成本:8800万元

(3)房地产开发费用=(2000+8800)×10%=1080(万元)

(4)税金:城建税及教育费附加=910×(5%+3%+2%)=91(万元)

(5)加计扣除=(2000+8800)×20%=2160(万元)

扣除项目金额合计=2000+8800+1080+91+2160=14131(万元)

3.增值额=18200-14131=4069(万元)

4.增值率=4069÷14131×100%=28.79%<50%

适用税率30%

5.土地增值税税额=4069×30%=1220.7(万元)。

第5题:

2018年8月某房地产开发公司转让新建普通住宅一幢,取得不含税收入5000万元,转让环节可扣除的税金及附加合计60万元。该公司为取得该住宅地的土地使用权支付地价款和有关税费2000万元,房地产开发成本1000万元,利息支出100万元(能够按房地产项目计算分摊并提供金融机构证明)。该公司所在地政府规定的其他房地产开发费用的计算扣除比例为5%。该公司应缴纳土地增值税( )万元。

A.0

B.140.25

C.223.75

D.327

B.140.25

C.223.75

D.327

答案:D

解析:

(1)确定转让收入5000万元

(2)确定转让房地产的扣除项目金额:

①取得土地使用权所支付的金额为2000万元

②房地产开发成本为1000万元

③房地产开发费用为100+(2000+1000)×5%=250(万元)

④与转让房地产有关的税金为60万元

⑤从事房地产开发的加计扣除为:

(2000+1000)×20%=600(万元)

⑥转让房地产的扣除项目金额为:

扣除项目金额合计=2000+1000+250+60+600=3910(万元)

(3)计算转让房地产的增值额=5000-3910=1090(万元)

(4)计算增值额与扣除项目金额的比率=1090/3910×100%=27.88%,适用税率为30%

(5)应纳土地增值税=1090×30%=327(万元)。

(2)确定转让房地产的扣除项目金额:

①取得土地使用权所支付的金额为2000万元

②房地产开发成本为1000万元

③房地产开发费用为100+(2000+1000)×5%=250(万元)

④与转让房地产有关的税金为60万元

⑤从事房地产开发的加计扣除为:

(2000+1000)×20%=600(万元)

⑥转让房地产的扣除项目金额为:

扣除项目金额合计=2000+1000+250+60+600=3910(万元)

(3)计算转让房地产的增值额=5000-3910=1090(万元)

(4)计算增值额与扣除项目金额的比率=1090/3910×100%=27.88%,适用税率为30%

(5)应纳土地增值税=1090×30%=327(万元)。

第6题:

某房地产开发公司销售一幢新建商品房,取得不含增值税销售收入9000万元,已知该公司支付取得土地使用权所支付的金额及房地产开发成本合计为3400万元,该公司不能按房地产项目计算分摊银行借款利息,已知该商品房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为10%,销售商品房缴纳的可以税前扣除的税费为504万元。该公司销售商品房应缴纳土地增值税( )万元。

A.1719

B.1384.2

C.1928

D.1920

B.1384.2

C.1928

D.1920

答案:B

解析:

扣除项目金额合计=3400+3400×10%+3400×20%+504=4924(万元)

增值额=9000-4924=4076(万元)

增值=4076÷4924×100%=82.78%,适用税率40%,速算扣除系数5%,应纳土地增值税税额=4076×40%-4924×5%=1384.2(万元)。

增值额=9000-4924=4076(万元)

增值=4076÷4924×100%=82.78%,适用税率40%,速算扣除系数5%,应纳土地增值税税额=4076×40%-4924×5%=1384.2(万元)。

第7题:

共用题干

某房地产开发公司拟在城市开发建造一居住区,建筑面积35万㎡,平均价格为2800元/㎡,计划在2007年5月开始出售。

某房地产开发公司拟在城市开发建造一居住区,建筑面积35万㎡,平均价格为2800元/㎡,计划在2007年5月开始出售。

下列因素可能导致普通商品住宅价格下降的是( )。

A:消费者对普通商品住宅未来价格的预期

B:普通商品住宅的造价降低

C:大量高档商品住宅投放市场

D:生产技术水平的提高

A:消费者对普通商品住宅未来价格的预期

B:普通商品住宅的造价降低

C:大量高档商品住宅投放市场

D:生产技术水平的提高

答案:A,B,D

解析:

第8题:

某县房地产开发公司建造一幢普通标准住宅出售,签订商品房买卖合同,取得销售收入10000万元,分别按国家规定缴纳了营业税、城建税、教育费附加。该公司为建造此住宅支付地价款和有关费用1800万元,开发成本1200万元,实际发生房地产开发费用500万元,其中利息支出200万元,但由于该公司同时建造别墅,贷款利息无法分摊,该地规定房地产开发费用的计提比例为10%。转让此住宅应缴土地增值税额为( )。

A.2107.5万元

B.2017万元

C.2114万元

D.2400.56万元

正确答案:C

解析:(1)转让行为应缴纳营业税=10000×5%=500(万元)

应纳城建税和教育费附加=500×(5%+3%)=40(万元)

(2)扣除项目金额

=1800+1200+(1800+1200)×10%+500+40+(1800+1200)×20%

=4440(万元)

(3)增值额:10000-4440=5560(万元)

(4)增值率=5560÷4440×100%=125.23%

适用税率50%,速算扣除率15%

应纳土地增值税=5560×50%-4440×15%=2114(万元)

解析:(1)转让行为应缴纳营业税=10000×5%=500(万元)

应纳城建税和教育费附加=500×(5%+3%)=40(万元)

(2)扣除项目金额

=1800+1200+(1800+1200)×10%+500+40+(1800+1200)×20%

=4440(万元)

(3)增值额:10000-4440=5560(万元)

(4)增值率=5560÷4440×100%=125.23%

适用税率50%,速算扣除率15%

应纳土地增值税=5560×50%-4440×15%=2114(万元)

第9题:

2016年某房地产开发公司销售其新建商品房一幢,取得不含增值税销售收入14000万元,已知该公司支付与商品房相关的土地使用费及开发成本合计为4800万元;该公司没有按房地产项目计算分摊银行借款利息;该商品房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为最高比例;准予扣除的有关税金770万元。该商品房应缴纳的土地增值税为( )万元。

A.2256.5

B.2445.5

C.3070.5

D.3080.5

B.2445.5

C.3070.5

D.3080.5

答案:B

解析:

(1)计算扣除金额=4800+4800×10%+770+4800×20%=7010(万元);

(2)计算土地增值额=14000-7010=6990(万元);

(3)计算增值率=6990÷7010×100%=99.71%

适用税率为第二档,税率40%、速算扣除系数5%;

(4)应纳土地增值税=6990×40%-7010×5%=2445.5(万元)。

(2)计算土地增值额=14000-7010=6990(万元);

(3)计算增值率=6990÷7010×100%=99.71%

适用税率为第二档,税率40%、速算扣除系数5%;

(4)应纳土地增值税=6990×40%-7010×5%=2445.5(万元)。

第10题:

某房地产开发公司销售一幢新建商品房,取得不含税销售收入9000万元,

已知该公司支付与商品房相关的土地使用权费用及开发成本合计为3400万元,该公司不能按房地产项目计算分摊银行借款利息,

已知该商品房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为10%,准予扣除的与转让房地产有关的税金为118.8万元。

该公司销售商品房应缴纳土地增值税( )万元。

已知该公司支付与商品房相关的土地使用权费用及开发成本合计为3400万元,该公司不能按房地产项目计算分摊银行借款利息,

已知该商品房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为10%,准予扣除的与转让房地产有关的税金为118.8万元。

该公司销售商品房应缴纳土地增值税( )万元。

A.1555.52

B.1557.54

C.1991.78

D.2212.78

B.1557.54

C.1991.78

D.2212.78

答案:B

解析:

扣除项目金额合计=3400+3400×10%+3400×20%+118.8=4538.8(万元)

增值额=9000-4538.8=4461.2(万元)

增值率=增值额÷扣除项目金额=4461.2÷4538.8×100%=98.29%,

适用税率为40%,速算扣除系数为5%,

应纳土地增值税税额=4461.2×40%-4538.8×5%=1557.54(万元)。

增值额=9000-4538.8=4461.2(万元)

增值率=增值额÷扣除项目金额=4461.2÷4538.8×100%=98.29%,

适用税率为40%,速算扣除系数为5%,

应纳土地增值税税额=4461.2×40%-4538.8×5%=1557.54(万元)。