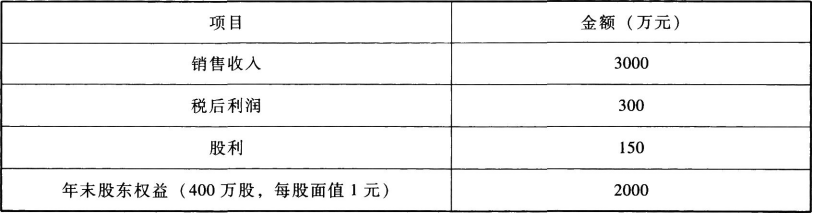

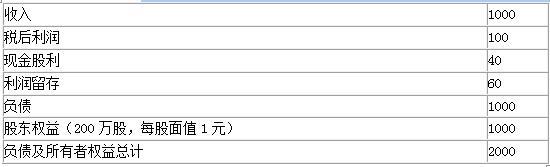

ABC公司2018年度财务报表的主要数据如下: 该公司2018年12月31日的股票市价为20元。 ABC公司属于拥有大量资产、净资产为正值的上市公司,与该公司所在行业相同的代表性公司有3家,有关资料如下表: 要求: (1)假设ABC公司未来不发行股票(或回购股票),保持财务政策和经营效率不变,计算2018年末内在市盈率、内在市净率和内在市销率; (2)若权益净利率保持不变,分别用修正平均市价比率法和股价平均法评估ABC公司的股票价值。

题目

该公司2018年12月31日的股票市价为20元。

ABC公司属于拥有大量资产、净资产为正值的上市公司,与该公司所在行业相同的代表性公司有3家,有关资料如下表:

要求:

(1)假设ABC公司未来不发行股票(或回购股票),保持财务政策和经营效率不变,计算2018年末内在市盈率、内在市净率和内在市销率;

(2)若权益净利率保持不变,分别用修正平均市价比率法和股价平均法评估ABC公司的股票价值。

参考答案和解析

2018年权益净利率=300/2000=15%

2018年利润留存率=(300-150)/300=50%

2018年可持续增长率=(15%×50%)/(1-15%×50%)=8.11%

该公司处于可持续增长状态,其股利增长率等于可持续增长率8.11%。

2018年末内在市盈率=20/[300×(1+8.11%)/400]=24.67

2018年末内在市净率=20/[2000×(1+8.11%)/400]=3.70

2018年末内在市销率=20/[3000×(1+8.11%)/400]=2.47

(2)

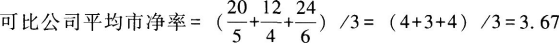

由于ABC公司拥有大量资产、净资产为正数,所以应用市净率法计算企业价值。

ABC公司每股净资产=2000/400=5(元/股)

修正平均市净率法:

可比公司平均权益净利率=(18%+13%+20%)/3=17%

可比公司修正平均市净率=3.67/(17%×100)=0.22

ABC公司股票的每股价值=0.22×15%×100×5=16.5(元)

股价平均法:

以甲公司为可比公司计算的ABC公司股票的每股价值=(20/5)/18%×15%×5=16.67(元)

以乙公司为可比公司计算的ABC公司股票的每股价值=(12/4)/13%×15%×5=17.31(元)

以丙公司为可比公司计算的ABC公司股票的每股价值=(24/6)/20%×15%×5=15(元)

ABC公司股票的每股价值=(16.67+17.31+15)/3=16.33(元)。

相似问题和答案

第1题:

下列选项中,甲注册会计师与乙注册会计师构成前后任注册会计师关系的情况有( )。

A.甲注册会计师代表ABC会计师事务所承接并审计了A公司20×8年度财务报表,乙注册会计师代表XYZ会计师事务所欲承接A公司20×9年度财务报表审计业务

B.甲注册会计师代表ABC会计师事务所与A公司签订了关于20×8年审计业务的业务约定书,但由于某种原因甲注册会计师代表ABC会计师事务所与A公司中途解除业务约定,此后,乙注册会计师代表XYZ会计师事务所欲承接A公司20×8年度财务报表审计业务,但尚未签定业务约定书

C.ABC会计师事务所审计了A公司20×8年度财务报表,甲注册会计师代表ABC会计师事务与A公司商谈关于承接A公司20×9年度财务报表审计业务事宜,但双方没有达成一致意见以至于没有签约,此后,乙注册会计师代表XYZ会计师事务所欲承接A公司 20×9年度财务报表审计业务,但尚未签定业务约定书

D.甲注册会计师代表ABC会计师事务所审阅了A公司20×8年度的财务报表,乙注册会计师代表XYZ会计师事务所审阅了A公司20×9年度的财务报表

解析:选项C由于甲注册会计师并没有与A公司签约,所以不构成乙注册会计师的前任。选项D属于财务报表审阅业务,不构成前后任注册会计师关系。

第2题:

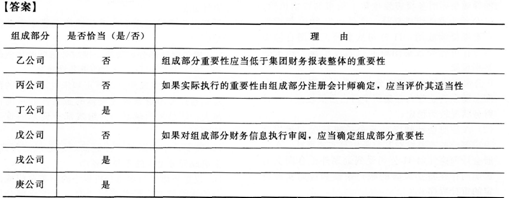

(2012年)甲集团公司拥有乙公司等6家全资子公司。ABC会计师事务所负责审计甲集团公司2011年度财务报表,确定甲集团公司合并财务报表整体的重要性为500万元。集团项目组在审计工作底稿中记录了集团审计策略,部分内容摘录如下:

第3题:

A、ABC公司2006年财务报表

B、ABC公司2006年12月31日的财务状况和该年度的经营成果和现金流量

C、ABC公司2006年度的财务状况、经营成果和现金流量

D、ABC公司2006年利润表

第4题:

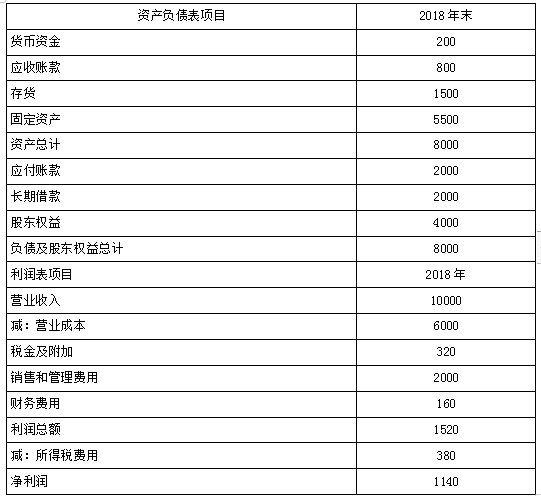

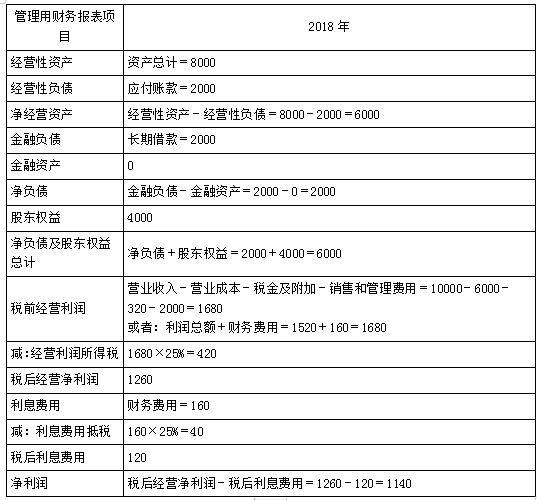

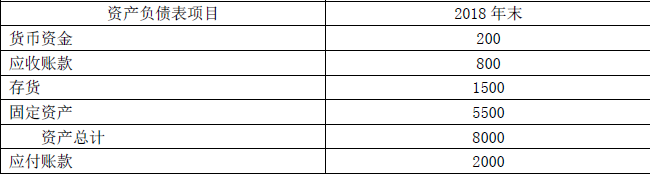

(1)甲公司2018年主要财务报表数据。

注:根据《关于修订印发2018年度一般企业财务报表格式的通知》,资产负债表中的“应收账款”项目更改为“应收票据及应收账款”,“应付账款”改为“应付票据及应付账款”。

(2)甲公司货币资金全部为经营活动所需,财务费用全部为利息支出,甲公司的企业所得税税率25%。

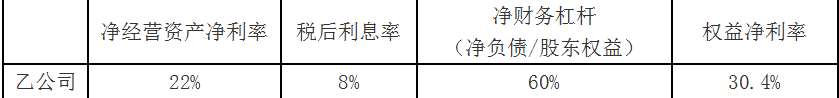

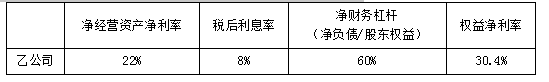

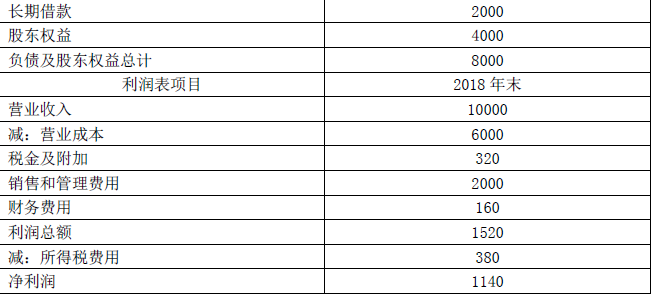

(3)乙公司是甲公司的竞争对手,2018年相关财务比率如下:

要求:

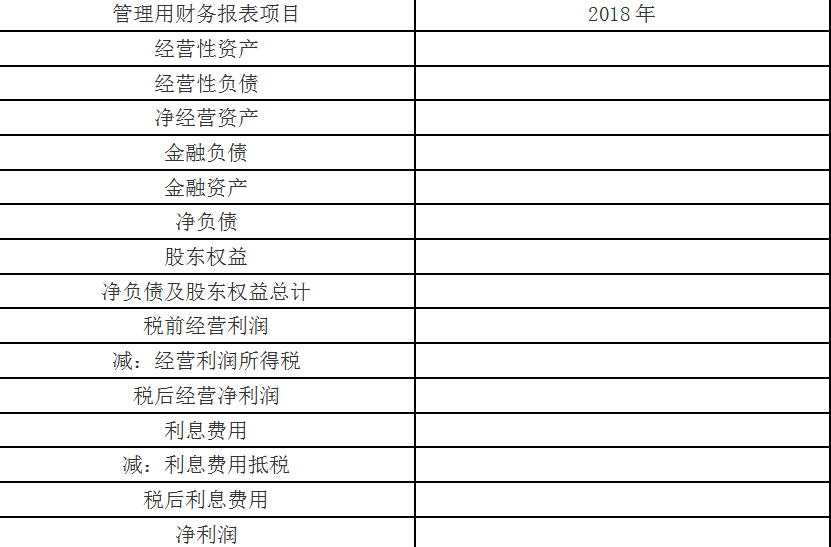

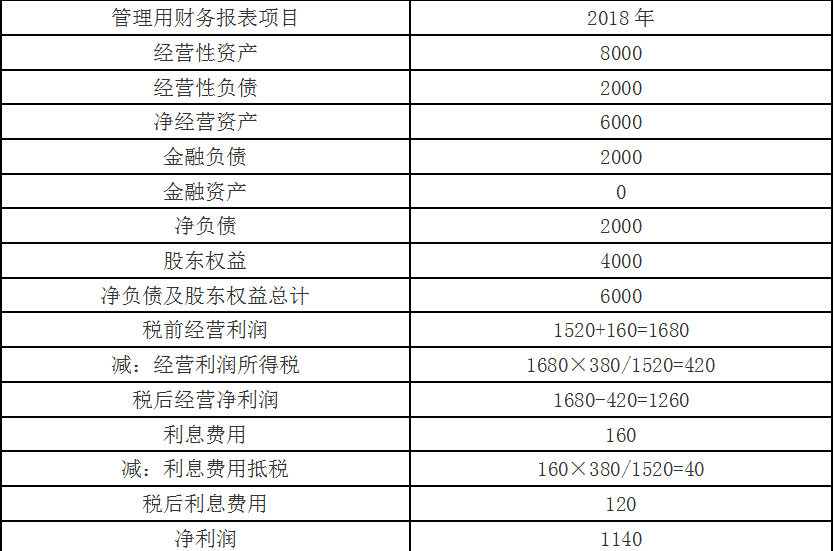

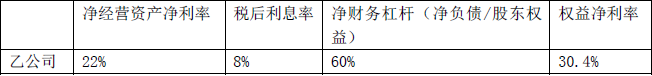

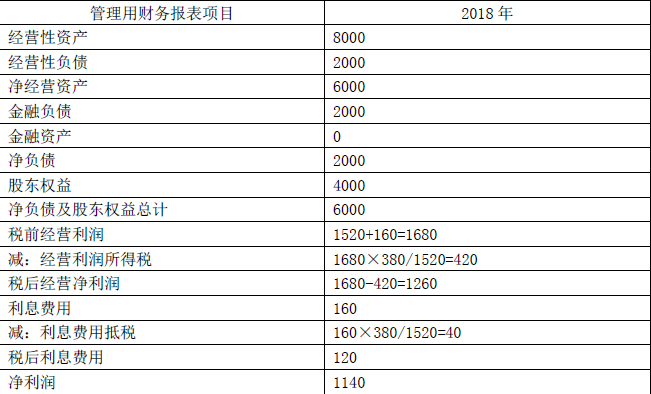

(1)编制甲公司2018年管理用财务报表(结果填入下方表格中,不用列出计算过程)。

(2)基于甲公司管理用财务报表,计算甲公司的净经营资产净利率,税后利息率,净财务杠杆和权益净利率。(注:资产负债表相关数据用年末数计算)

(3)计算甲公司与乙公司权益净利率的差异。并使用因素分析法,按照净经营资产净利率,税后利息率和净财务杠杆的顺序,对该差异进行定量分析。

(2)净经营资产净利率=1260/6000=21%

税后利息率=120/2000=6%

净财务杠杆=2000/4000=50%

权益净利率=1140/4000=28.5%

(3)甲公司与乙公司权益净利率的差异=28.5%-30.4%=-1.9%

乙公司权益净利率=22%+(22%-8%)×60%=30.4%①

替换净经营资产净利率:21%+(21%-8%)×60%=28.8%②

替换税后利息率:21%+(21%-6%)×60%=30%③

替换净财务杠杆:21%+(21%-6%)×50%=28.5%④

净经营资产净利率变动的影响=②-①=28.8%-30.4%=-1.6%

税后利息率变动的影响=③-②=30%-28.8%=1.2%

净财务杠杆变动的影响=④-③=28.5%-30%=-1.5%

即净经营资产净利率降低导致权益净利率下降1.6%,税后利息率降低导致权益净利率提高1.2%,净财务杠杆降低导致权益净利率下降1.5%,综合导致权益净利率下降1.9%。

第5题:

(1)甲公司2018年主要财务报表数据:(单位:万元)

(2)甲公司货币资金全部为经营活动所需,财务费用全部为利息支出,甲公司的企业所得税税率25%。

(3)乙公司是甲公司的竞争对手,2018年相关财务比率如下:

要求:

(1)编制甲公司2018年管理用财务报表(结果填入下方表格中,不用列出计算过程)。

(2)基于甲公司管理用财务报表,计算甲公司的净经营资产净利率,税后利息率,净财务杠杆和权益净利率。(注:资产负债表相关数据用年末数计算)

(3)计算甲公司与乙公司权益净利率的差异。并使用因素分析法,按照净经营资产净利率,税后利息率和净财务杠杆的顺序,对该差异进行定量分析。

单位:万元

(2)

净经营资产净利率=税后经营净利润/净经营资产×100%=1260/6000×100%=21%

税后利息率=税后利息费用/净负债×100%=120/2000×100%=6%

净财务杠杆=净负债/股东权益×100%=2000/4000×100%=50%

权益净利率=净利润/股东权益×100%=1140/4000×100%=28.5%

(3)

甲公司权益净利率=21%+(21%-6%)×50%=28.5%

乙公司权益净利率=22%+(22%-8%)×60%=30.4%

甲公司与乙公司权益净利率的差异=28.5%-30.4%=-1.9%

替代净经营资产净利率:21%+(21%-8%)×60%=28.8%

替代税后利息率:21%+(21%-6%)×60%=30%

替代净财务杠杆:21%+(21%-6%)×50%=28.5%

净经营资产净利率变动对权益净利率的影响=28.8%-30.4%=-1.6%

税后利息率变动对权益净利率的影响=30%-28.8%=1.2%

净财务杠杆变动对权益净利率的影响=28.5%-30%=-1.5%

通过分析可知,净经营资产净利率降低导致权益净利率下降1.6%,税后利息率降低导致权益净利率提高1.2%,净财务杠杆降低导致权益净利率下降1.5%,综合导致权益净利率下降1.9%。

第6题:

参考答案:流动比率1:2.05;速动比率2:1.05

第7题:

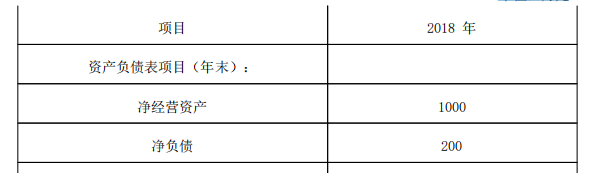

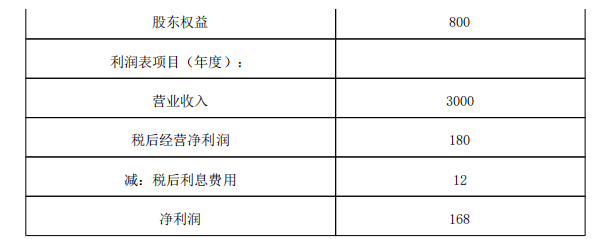

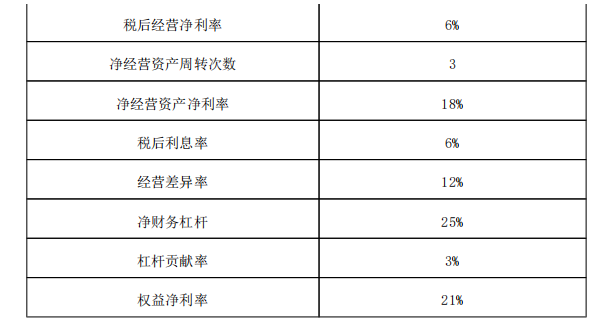

单位:万元

为了与行业情况进行比较,甲公司收集了以下2018年的行业平均财务比率数据:

要求:

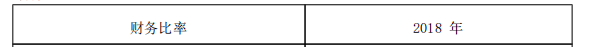

(1)基于甲公司管理用财务报表有关数据,计算下表列出的财务比率(结果填入下方表格中,不用列出计算过程)

(2)计算甲公司权益净利率与行业平均权益净利率的差异,并使用因素分析法,按照净经营资产净利率、税后利息率和净财务杠杆的顺序,对该差异进行定量分析。

税后经营净利率 =180/3000× 100%=6%

净经营资产周转次数 =3000/1000=3(次)

净经营资产净利率 =180/1000× 100%=18%

税后利息率 =12/200× 100%=6%

经营差异率 =18%-6%=12%

净财务杠杆 =200/800× 100%=25%

杠杆贡献率 =12%× 25%=3%

权益净利率 =168/800× 100%=21%。

( 2)权益净利率 =净经营资产净利率 +(净经营资产净利率 -税后利息率)×净财务杠杆

2018 年行业平均权益净利率

=19.50%+ ( 19.50%-5.25%)× 40.00%=25.20%①

替换净经营资产净利率:

18%+ ( 18%-5.25%)× 40.00%=23.1%②

替换税后利息率: 18%+( 18%-6%)× 40.00%=22.8%③

替换净财务杠杆: 18%+( 18%-6%)× 25%=21%④

净经营资产净利率降低对于权益净利率变动影响

= ② -① =23.1%-25.20%=-2.1%

税后利息率提高对于权益净利率变动的影响

= ③ -② =22.8%-23.1%=-0.3%

净财务杠杆下降对于权益净利率变动的影响

= ④ -③ =21%-22.8%=-1.8%

2018 年甲公司权益净利率 -2018年行业平均权益净利率

=21%-25.20%=-4.2%

综上可知:净经营资产净利率降低使得权益净利率降低 2.1%,税后利息率提高导致权益净利率下降 0.3%,净财务杠杆下降导致权益净利率下降 1.8%。三者共同影响使得 2018年甲公司权益净利率比 2018年行业平均权益净利率低 4.2%

第8题:

A、ABC公司持有甲子公司95%的股份

B、ABC公司管理层负责乙分公司的管理决策

C、丙子公司的年度财务报表审计工作是由ABC公司同意委托XYZ事务所执行的

D、ABC公司的丁子公司需要单独出具审计报告

第9题:

要求:

(1)计算该公司20×6年的可持续增长率。

(2)目前国库券利率为4%,证券市场平均收益率为9%,ABC股票贝塔系数为0.98。假设该公司未来不增发新股,并且保持目前的经营效率和财务政策不变,计算该公司股票的价值。

(3)如果该公司目前股票价格为7.5元,购入该股票是否有利?

(2)ABC公司未来不增发新股,并且保持目前的经营效率和财务政策不变,则:股利增长率=可持续增长率=6.38%

ABC公司股票的必要收益率=4%+0.98×(9%-4%)=8.9%

ABC公司20×6年每股股利(D0)=40÷200=0.2(元/股)

股票价值=0.2×(1+6.38%)÷(8.9%-6.38%)=8.44(元)

(3)股票价值8.44元>市价7.5元,值得投资,将获得高于8.9%的预期收益率,或正的净现值。

第10题:

(1)甲公司2018年主要财务报表数据

(2)甲公司货币资金全部为经营活动所需,财务费用全部为利息支出,甲公司的企业所得税税率25%。

(3)乙公司是甲公司的竞争对手,2018年相关财务比率如下:

要求:(1)编制甲公司2018年管理用财务报表(结果填入下方表格中,不用列出计算过程)。

(2)基于甲公司管理用财务报表,计算甲公司的净经营资产净利率,税后利息率,净财务杠杆和权益净利率。(注:资产负债表相关数据用年末数计算)

(3)计算甲公司与乙公司权益净利率的差异。并使用因素分析法,按照净经营资产净利率,税后利息率和净财务杠杆的顺序,对该差异进行定量分析。

(2)净经营资产净利率=1260/6000=21%

税后利息率=120/2000=6%

净财务杠杆=2000/4000=50%

权益净利率=1140/4000=28.5%

(3)甲公司与乙公司权益净利率的差异=28.5%-30.4%=-1.9%

乙公司权益净利率=22%+(22%-8%)×60%=30.4%①

替换净经营资产净利率:21%+(21%-8%)×60%=28.8%②

替换税后利息率:21%+(21%-6%)×60%=30%③

替换净财务杠杆:21%+(21%-6%)×50%=28.5%④

净经营资产净利率变动的影响=②-①=28.8%-30.4%=-1.6%

税后利息率变动的影响=③-②=30%-28.8%=1.2%

净财务杠杆变动的影响=④-③=28.5%-30%=-1.5%

即净经营资产净利率降低导致权益净利率下降1.6%,税后利息率降低导致权益净利率提高1.2%,净财务杠杆降低导致权益净利率下降1.5%,综合导致权益净利率下降1.9%。