某日化企业(地处市区)为增值税一般纳税人,2018年12月发生如下业务: (1)与甲企业(地处县城)签订加工合同,为甲企业加工一批高档化妆品,甲企业提供的原材料成本20万元,加工完工后开具增值税专用发票,注明收取加工费及代垫辅助材料价款共计8万元、增值税1.28万元。 (2)进口一批高档化妆品作原材料,支付货价60万元、购货佣金3万元,支付进口高档化妆品运抵我国输入地点起卸前的运输费用及保险费用共计9万元,支付包装劳务费1万元,关税税率为20%;支付海关监管区至企业仓库运费1.1万元(不含税),取得一般纳

题目

某日化企业(地处市区)为增值税一般纳税人,2018年12月发生如下业务:

(1)与甲企业(地处县城)签订加工合同,为甲企业加工一批高档化妆品,甲企业提供的原材料成本20万元,加工完工后开具增值税专用发票,注明收取加工费及代垫辅助材料价款共计8万元、增值税1.28万元。

(2)进口一批高档化妆品作原材料,支付货价60万元、购货佣金3万元,支付进口高档化妆品运抵我国输入地点起卸前的运输费用及保险费用共计9万元,支付包装劳务费1万元,关税税率为20%;支付海关监管区至企业仓库运费1.1万元(不含税),取得一般纳税人开具的增值税专用发票,本月领用进口高档化妆品的80%用于连续生产高档化妆品。

(3)将普通护肤品和高档化妆品组成成套化妆品销售,某大型商场一次购买240套,该日化企业开具增值税专用发票,注明金额48万元,其中包括普通护肤品18万元,高档化妆品30万元。

(4)销售其他高档化妆品取得不含税销售额150万元。

(5)将成本为1.4万元的新研制的高档化妆品赠送给消费者使用,当月无同类高档化妆品销售价格。

(其他相关资料:本月取得的相关票据均符合税法规定,并在本月认证抵扣。高档化妆品的成本利润率为5%,消费税税率为15%)

要求:根据上述资料,按下列序号计算回答问题,每问需计算出合计数。

(1)2018年12月该企业受托加工高档化妆品应代收代缴的消费税;

(2)2018年12月该企业进口高档化妆品应纳的进口环节税金;

(3)2018年12月该企业国内销售环节应向主管税务机关缴纳的增值税;

(4)2018年12月该企业国内销售环节应自行向主管税务机关缴纳的消费税。

(1)与甲企业(地处县城)签订加工合同,为甲企业加工一批高档化妆品,甲企业提供的原材料成本20万元,加工完工后开具增值税专用发票,注明收取加工费及代垫辅助材料价款共计8万元、增值税1.28万元。

(2)进口一批高档化妆品作原材料,支付货价60万元、购货佣金3万元,支付进口高档化妆品运抵我国输入地点起卸前的运输费用及保险费用共计9万元,支付包装劳务费1万元,关税税率为20%;支付海关监管区至企业仓库运费1.1万元(不含税),取得一般纳税人开具的增值税专用发票,本月领用进口高档化妆品的80%用于连续生产高档化妆品。

(3)将普通护肤品和高档化妆品组成成套化妆品销售,某大型商场一次购买240套,该日化企业开具增值税专用发票,注明金额48万元,其中包括普通护肤品18万元,高档化妆品30万元。

(4)销售其他高档化妆品取得不含税销售额150万元。

(5)将成本为1.4万元的新研制的高档化妆品赠送给消费者使用,当月无同类高档化妆品销售价格。

(其他相关资料:本月取得的相关票据均符合税法规定,并在本月认证抵扣。高档化妆品的成本利润率为5%,消费税税率为15%)

要求:根据上述资料,按下列序号计算回答问题,每问需计算出合计数。

(1)2018年12月该企业受托加工高档化妆品应代收代缴的消费税;

(2)2018年12月该企业进口高档化妆品应纳的进口环节税金;

(3)2018年12月该企业国内销售环节应向主管税务机关缴纳的增值税;

(4)2018年12月该企业国内销售环节应自行向主管税务机关缴纳的消费税。

如果没有搜索结果,请直接 联系老师 获取答案。

如果没有搜索结果,请直接 联系老师 获取答案。

相似问题和答案

第1题:

某企业地处市区,本月缴纳增值税30万元,营业税5万元,企业所得税12万元。该企业应缴纳的城市维护建设税是( )万元。(市区的城建税税率为7%)

A.1.75

B.2.35

C.2.45

D.3.29

正确答案:C

第2题:

某企业为增值税一般纳税人,适用增值税13%税率。2019年8月发生如下业务:(1)将商品销售给一般纳税人,取得不含税价款100000元。(2)将商品销售给小规模纳税人,价税混合收取22600元。(3)预收货款20000元。(4)将自产产品用于企业在建厂房,已知其成本为50000元,不含税对外售价为60000元。

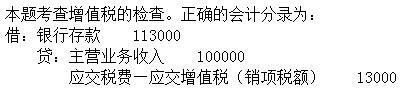

企业销售商品给一般纳税人,正确的会计处理为( )。

A.借记“主营业务收入”100000元

B.贷记“主营业务收入”100000元

C.贷记“应付账款”100000元

D.计提增值税销项税额13000元

A.借记“主营业务收入”100000元

B.贷记“主营业务收入”100000元

C.贷记“应付账款”100000元

D.计提增值税销项税额13000元

答案:B,D

解析:

第3题:

地处市区的某内资企业为增值税一般纳税人主要从事货物的生产与销售。2010年1月按规定缴纳增值税100万元,同时补交上一年度增值税10万元及相应的滞纳金1.595万元、罚款20万元。该企业本月应缴纳城市维护建设税( )万元。

A.5.5

B.7

C.7.7

D.9.17

正确答案:C

第4题:

材料题

根据以下内容,回答81-85题。

某企业为增值税一般纳税人,适用增值税税率为17%。2016年5月发生如下业务:

(1)企业将商品销售给一般纳税人,取得不含税价款100000元。

(2)企业将商品销售给小规模纳税人,价税混合收取23400元。

(3)企业预收货款20000元。

(4)企业自产产品用于企业在建工程,已知其成本为50000元,不含税对外售价为60000元。

企业将自产产品用于本企业在建工程业务,应计提增值税销项税额为( )元。查看材料

根据以下内容,回答81-85题。

某企业为增值税一般纳税人,适用增值税税率为17%。2016年5月发生如下业务:

(1)企业将商品销售给一般纳税人,取得不含税价款100000元。

(2)企业将商品销售给小规模纳税人,价税混合收取23400元。

(3)企业预收货款20000元。

(4)企业自产产品用于企业在建工程,已知其成本为50000元,不含税对外售价为60000元。

企业将自产产品用于本企业在建工程业务,应计提增值税销项税额为( )元。查看材料

A.0

B.8500

C.9350

D.10200

B.8500

C.9350

D.10200

答案:D

解析:

本题考查增值税销项税额的计算。销项税额=60000×17%=10200(元)。

第5题:

某企业为增值税一般纳税人,适用增值税13%税率。2019年8月发生如下业务:(1)将商品销售给一般纳税人,取得不含税价款100000元。(2)将商品销售给小规模纳税人,价税混合收取22600元。(3)预收货款20000元。(4)将自产产品用于企业在建厂房,已知其成本为50000元,不含税对外售价为60000元。

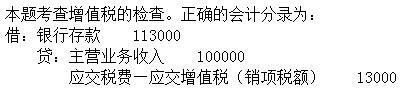

企业销售商品给小规模纳税人,正确的会计处理为( )。

A.借记“主营业务收入”22600元

B.贷记“主营业务收入”22600元

C.贷记“应付账款”20000元

D.计提增值税销项税额2600元

A.借记“主营业务收入”22600元

B.贷记“主营业务收入”22600元

C.贷记“应付账款”20000元

D.计提增值税销项税额2600元

答案:D

解析:

第6题:

某企业为增值税一般纳税人,适用增值税13%税率。2019年8月发生如下业务:(1)将商品销售给一般纳税人,取得不含税价款100000元。(2)将商品销售给小规模纳税人,价税混合收取22600元。(3)预收货款20000元。(4)将自产产品用于企业在建厂房,已知其成本为50000元,不含税对外售价为60000元。

该企业8月的销项税额合计( )元。

A.17000

B.15600

C.30600

D.34000

A.17000

B.15600

C.30600

D.34000

答案:B

解析:

本题考查增值税的计算。销项税额=13000+2600=15600(元)。

第7题:

某企业为增值税一般纳税人,适用增值税13%税率。2019年8月发生如下业务:(1)将商品销售给一般纳税人,取得不含税价款100000元。(2)将商品销售给小规模纳税人,价税混合收取22600元。(3)预收货款20000元。(4)将自产产品用于企业在建厂房,已知其成本为50000元,不含税对外售价为60000元。

企业将自产产品用于本企业在建厂房,应计提增值税销项税额( )元。

A.0

B.8500

C.9350

D.10200

A.0

B.8500

C.9350

D.10200

答案:A

解析:

本题考查增值税的检查。将自产产品用于在建厂房,不视同销售,不计提销项税额。

第8题:

某股份制企业为增值税一般纳税人,地处市区,增值税税率为17%。本月出租厂房取得租金收入50万元,销售产品取得不含税收300万元,可以在当期抵扣的进项税额是l7万元。出口产品按税法规定退回增值税20万元,则以上业务,该企业本月应缴纳的城市维护建设税税额为( )万元。

A.0.18

B.1.16

C.2.38

D.2.56

正确答案:D

第9题:

某企业为增值税一般纳税人,适用增值税13%税率。2019年8月发生如下业务:(1)将商品销售给一般纳税人,取得不含税价款100000元。(2)将商品销售给小规模纳税人,价税混合收取22600元。(3)预收货款20000元。(4)将自产产品用于企业在建厂房,已知其成本为50000元,不含税对外售价为60000元。

企业收取预收货款业务,正确的账务处理为( )。

A.

B.

C.

D.

A.

B.

C.

D.

答案:A

解析:

第10题:

共用题干

某企业为增值税一般纳税人,适用增值税税率为17%。2013年5月发生如下业务:(1)企业将商品销售给一般纳税人,取得不含税价款100000元。(2)企业将商品销售给小规模纳税人,价税混合收取23400元。(3)企业收取预收货款20000元。(4)企业将自产产品用于本企业在建工程,已知其成本为50000元,不含税对外售价为60000元。

某企业为增值税一般纳税人,适用增值税税率为17%。2013年5月发生如下业务:(1)企业将商品销售给一般纳税人,取得不含税价款100000元。(2)企业将商品销售给小规模纳税人,价税混合收取23400元。(3)企业收取预收货款20000元。(4)企业将自产产品用于本企业在建工程,已知其成本为50000元,不含税对外售价为60000元。

企业销售商品给一般纳税人,正确的会计处理为()。

A:借记“主营业务收入”100000元

B:贷记“主营业务收入”100000元

C:贷记“应付账款”100000元

D:计提增值税销项税额17000元

A:借记“主营业务收入”100000元

B:贷记“主营业务收入”100000元

C:贷记“应付账款”100000元

D:计提增值税销项税额17000元

答案:B,D

解析:

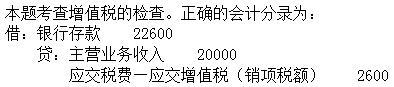

正确的会计处理为:借:银行存款117000贷:主营业务收入100000应交税费一应交增值税(销项税额)17000

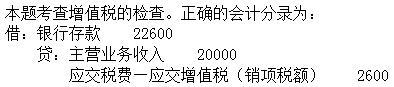

正确的会计处理为:借:银行存款23400贷:主营业务收入20000应交税费一应交增值税(销项税额)3400

采取预收货款销售方式,企业收到货款时,其账务处理格式为借记“银行存款”,贷记“预收账款”。

应计提增值税销项税额=60000*17%=10200(万元)。

5月的销项税额=17000+3400+10200=30600(万元)。

正确的会计处理为:借:银行存款23400贷:主营业务收入20000应交税费一应交增值税(销项税额)3400

采取预收货款销售方式,企业收到货款时,其账务处理格式为借记“银行存款”,贷记“预收账款”。

应计提增值税销项税额=60000*17%=10200(万元)。

5月的销项税额=17000+3400+10200=30600(万元)。