甲公司2016年的每股收益为1.2元,股利支付率为40%,预期股利和每股收益以每年2%的速度永续增长,甲公司的β值为0.6,无风险利率为5%,市场收益率为10%。假设甲公司经营处于稳定增长阶段,具有稳定的财务杠杆比率。则甲公司股票的每股价值为( )元。 A. 8.16 B. 8 C. 6 D. 6.12

题目

B. 8

C. 6

D. 6.12

相似问题和答案

第1题:

第2题:

B.11.79

C.12.50

D.13.25

第3题:

某公司上年每股股利1元,股利增长率为2%,预计本年的每股收益为5.10元。该公司股票收益率与市场组合收益率的协方差为25%,市场组合收益率的标准差为40%,目前无风险利率为4%,股票市场平均风险收益率为6%,则该公司股票的现行价值为( )元。 A.8.97 B.19.90 C.8.79 D.19.51

股利支付率=1×(1+2%)/5.10×100%=20%,股票的贝塔系数=25%/(40%×40%)=1.5625,股权资本成本=4%+1.5625×6%=13.375%,预测的P/E=20%/(13.375%-2%)=1.7582,股票的现行价值(P0)=5.10×1.7582=8.97(元)。

第4题:

股权资本成本=7%+0.75×(12.5%-7%)=11.125%

市销率=[4.6%×74%×(1+6%)]/(11.125%-6%)=0.704

乙公司股票价值=50×0.704=35.20(元)

第5题:

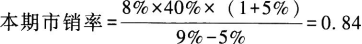

公司采用固定股利支付率政策,股利支付率为40%。

预期净利润和股利的长期增长率均为5%。该公司的β值为0.8,假设无风险利率为5%,股票市场的平均收益率为10%。

乙公司也是一个连锁超市企业,与甲公司具有可比性,目前每股营业收入为30元,则按照市销率模型估计乙公司的股票价值为( )元。

B.25.2

C.26.5

D.28

股权资本成本=5%+0.8×(10%-5%)=9%

乙公司股票价值=30×0.84=25.2(元)。

第6题:

A.24

B.25.20

C.26.5

D.28

第7题:

B.11.79

C.12.50

D.13.25

第8题:

(二)

甲公司2011年的股利支付率为25%,预计2011年的净利润和股利的增长率均为6%。该公司的口为1.5,国库券利率为3%,市场平均风险的股票收益率为7%。

乙公司与甲公司是一家类似的企业,预期增长率一致,2011年的每股收益为0.5元。

要求:

1.计算甲公司的本期市盈率和内在市盈率。

2.计算乙公司股票的每股价值。

1.计算甲公司的本期市盈率和内在市盈率

β为1.5,国库券利率为3%,市场平均风险的股票收益率为7%,则:

股权咸本=3010+1.5×(7%-3%)=9%

股利支付率=25%,增长率=6%,则有:

本期市盈率=股利支付率×(1+增长率)/(股权成本一增长率)=25%×(1+6%)/(9%-6%)=8.833

内在市盈率=股利支付率/(股权成本-增长率)=25%/(9%-6%)=8.333

2.计算乙公司股票的每股价值

乙公司股票的每股价值:本期每股收益×本期市盈率=0.5×8.833=4.42(元/股)或:=预期每股收益×内在市盈率=0.5×(1+60) ×8.333=4.42(元/股)

第9题:

要求:

(1)计算甲公司本期市盈率和预期市盈率。

(2)采用市盈率估值模型,评估乙公司的每股价值。

甲公司股利支付率=0.35/0.5=70%

甲公司本期市盈率=70%×(1+6%)/(10%-6%)=18.55

甲公司预期市盈率=70%/(10%-6%)=17.5

(2)乙公司每股价值=18.55×1=18.55(元)

或:乙公司每股价值=17.5×1.06=18.55(元)

第10题:

B:7.27

C:20

D:25