某企业本月受托加工A类化妆品10件,受托方同类产品含增值税售价为11700元/件;受托加工B类化妆品5件,成本为40000元,加工费为l0000元(不含税)。化妆品税率为30%,该企业应代收代缴消费税税额为()元A、51428.57B、51420.57C、52428.57D、50420.57

题目

某企业本月受托加工A类化妆品10件,受托方同类产品含增值税售价为11700元/件;受托加工B类化妆品5件,成本为40000元,加工费为l0000元(不含税)。化妆品税率为30%,该企业应代收代缴消费税税额为()元

- A、51428.57

- B、51420.57

- C、52428.57

- D、50420.57

相似问题和答案

第1题:

某企业委托酒厂加工药酒10箱,该药酒无同类产品销售价格。已知,委托方提供原料成本2万元,受托方垫付辅料成本0.15万元,另收取不含增值税加工费0.4万元,则该酒厂代收代缴的消费税(税率为10%)为( )。

A.2 550元

B.2 833元

C.4 817元

D.8 500元

解析:酒厂代收消费税=(24-0.15+0.4)万元÷(1-10%)×10%=0.2833万元=2833元

第2题:

2012年5月,某白酒企业(一般纳税人)从某农业生产者处购进大米,取得农产品收购凭证,注明价款100万元,委托某加工企业(一般纳税人)加工粮食白酒30吨,受托方开具的普通发票上注明,代垫辅助原料和加工费共计23.4万元,加工企业当地同类产品售价为150万元,受托方应代收代缴的消费税为( )万元。

A.26.2

B.33

C.27.5

D.30.5

税法规定,委托加工业务中受托方应代收代缴的消费税按受托方的同类售价计算,没有售价的按组价公式计算。受托方应代收代缴的消费税=150×20%+30×2000×0.5÷10000=33(万元)

第3题:

某化妆品厂受托加工一批化妆品,委托方提供原材料成本30000元,该厂收取加工费 10000元、代垫辅助材料款5000元。该厂没有同类化妆品销售价格,该厂应代收代缴消费税( )元。(以上款项均不含增值税)

A.17142.9

B.19285.7

C.20145.9

D.20250

第4题:

B.工业企业收回委托某外商投资企业加工的化妆品不高于受托方的计税价格销售

C.某烟厂委托某烟丝加工企业加工烟丝,收回后继续生产卷烟再销售

D.某酒厂收回委托某外商投资企业加工的白酒以不高于受托方的计税价格销售

第5题:

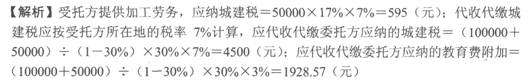

位于县城的某化妆品生产企业(一般纳税人)委托位于市区的一家加工厂(一般纳税人)为其加工化妆品,化妆品生产企业提供的原材料价值为100000元,受托方收取加工费50000元,以_上价格均为不含税价格,则下列说法正确的有( )。

A.受托方应缴纳的城建税为595元

B.受托方应缴纳的城建税为4500元

C.受托方应代收代缴的教育费附加为1928.57元

D.受托方应代收代缴的城建税为4500元

E.受托方代收代缴城建税时应适用5%的税率

第6题:

某工业企业受托加工应税消费品一批,接受委托方提供的原材料成本为50000元,支付的加工费20000元,受托方没有同类消费品的销售价格,受托加工应税消费品的消费税税率为30%,受托方在提供委托加工应税消费品时应代收代缴的消费税的税额为()

A、28000元

B、30000元

C、21000元

D、22000元

第7题:

某企业2011年6月受托加工A类化妆品10件,同类产品含增值税售价为11700元/件;受托加工B类化妆品一批,成本为40000元,加工费为10000元,该企业不销售B类化妆品。化妆品消费税税率为30%,该企业应代收代缴消费税税额为( )元。

A.5 1428.57

B.5 1420.57

C.52428.57

D.50420.57

税法规定,委托加工中,受托方代收代缴消费税时,如果受托方有同类应税消费品售价的,则按照受托方同类应税消费品的售价计税,否则适用组价计税。

该企业应代收代缴消费税额=[10× ll700÷(1+17%)+(40000+10000)÷(1--30%)]×30%=51428.57(元)

第8题:

A、14000元

B、13500元

C、20000元

D、18000元

第9题:

B.3176.47元

C.3600元

D.4320

第10题:

B.支付给受托方的加工费

C.支付给受托方的增值税

D.受托方代收代缴的消费税