某企业2001年1月1日递延税款贷方余额为9000元,2001年发生可递延时间性差异20000元,并在2002年全部转回;另外,2001年和2002年每年转回的递延税款贷方金额为1500元。该企业2003年1月1日递延税款年初贷方余额为(企业所得税税率33%)()A、6000元B、2400元C、12600元D、1500元

题目

某企业2001年1月1日递延税款贷方余额为9000元,2001年发生可递延时间性差异20000元,并在2002年全部转回;另外,2001年和2002年每年转回的递延税款贷方金额为1500元。该企业2003年1月1日递延税款年初贷方余额为(企业所得税税率33%)()

- A、6000元

- B、2400元

- C、12600元

- D、1500元

参考答案和解析

相似问题和答案

第1题:

资产负债表上的“递延税款借项”项目,反映企业尚未转销的递延税款借方余额。

A.正确

B.错误

解析:企业尚未转销的递延税款借方余额在资产负债表上的“递延税款借项”项目反映。

第2题:

某企业对所得税采用债务法核算。上午适用的所得税率为33%,“递延税款”科目贷方余额为8250元。本年适用的所得税率为40%,会计利润总额高于应纳税所得额的时间性差异为2500元。该企业本年“递延税款”科目发生额为( )元。

A.贷方1000

B.贷方1750

C.贷方2750

D.借方1750

解析:2500×40%+8260/33%(40%-33%)=2750(贷方)。

第3题:

某企业所得税采用递延法核算,2004年12月31日递延税款贷方余额为66万元, 2004年适用的所得税税率为33%。2005年所得税率改为30%,会计上采用直线法本年提取折旧300万元,税法上则采用双倍余额递减法核定折旧为240万元;本年计提存货跌价准备 5万元;2004年初购入N公司20%股份,按权益法核算并在当年确认投资收益15.2万元, N公司的所得税率为24%;则该企业2005年12月31日递延税款的余额为( )万元。

A.借方39.09

B.借方40.59

C.贷方45.19

D.贷方45.9

解析:2005年末的递延税款余额=66(贷)-(300-240)×33%(借)-5×30%+15.2÷(1-24%)×(30%-24%)(贷)=66(贷)-19.8(借)-1.5(借)+1.2(贷)=45.9(贷)。

第4题:

某企业采用递延法对所得税进行核算,适用的所得税税率为33%。2001年年初递延税款账面贷方余额为100万元,2001年发生应纳税时间性差异50万元、可抵减时间性差异 150万元。2001年12月31日“递延税款”账面余额为( )万元。

A.借方33

B.贷方67

C.借方83.5

D.贷方133

解析:“递延税款”账面余额=100+50×33%-150×33%=67(万元)。考生应注意应纳税时间性差异对所得税的影响在“递延税款”账户的贷方;可抵减时间性差异对所得税的影响在“递延税款”账户的借方。

第5题:

某公司2003年1月1日“递延税款”账户账面累计贷方余额为330万元,本年度发生可抵减时间性差异的所得税影响金额为132万元,应纳税时间性差异的所得税影响金额为66万元,则该公司2003年12月31日递延税款账面累计贷方余额为( )元。

A.132

B.528

C.396

D.264

第6题:

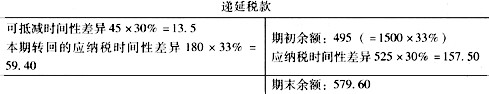

A公司上期期末“递延税款”账户的贷方余额为495万元,适用的所得税税率为33%。本期适用的所得税税率为30%;本期发生的应纳税时间性差异为525万元,可抵减时间性差异为45万元,本期转回的应纳税时间性差异为180万元。采用递延法时A公司本期期末“递延税款”账户的贷方余额为( )万元。

A.84.6

B.579.6

C.-45

D.585

解析:

第7题:

在递延法下,递延税款余额不代表收款的权利或付款的义务,但在债务法下,递延税款余额反映为一项负债或者一项资产。( )

A.正确

B.错误

第8题:

企业某项设备本年按会计选定的折旧年限计算的折旧额为30000元,按税法规定折旧年限计算的折旧额为20000元。企业本年税前会计利润为500000元,所得税率为33%。该企业采用纳税影响会计法(债务法)进行所得税会计处理,本年应编制的会计分录为( )。

A.借:所得税 165000 递延税款 3300 贷:应交税金 168300

B.借:所得税 168300 贷:应交税金 165000 递延税款 3300

C.借:所得税 161700 递延税款 3300 贷:应交税金 165000

D.借:所得税 165000 贷:应交税金 161700 递延税款 3300

解析:会计计提折旧30000元,税法计提折旧20000元形成10000元可抵减性时间差异应计入递延税款的借方3300元

第9题:

乙公司采用递延法核算所得税,上期期末“递延税款”账户的贷方余额为3300万元,适用的所得税税率为33%;本期发生的应纳税时间性差异和可抵减时间性差异分别为3500万元和300万元,适用的所得税税率为30%;本期转回的应纳税时间性差异为1200万元。乙公司本期期末“递延税款”账户的贷方余额为( )万元。

A.3600

B.3864

C.3900

D.3960

解析:“递延税款”账户的贷方余额=3300+3500×30%—300×30%—1200×33%=3864万元。

第10题:

某股份有限公司采用递延法核算所得税。该公司2002年年初“递延税款”科目的贷方余额为66万元,历年适用的所得税税率均为33%。该公司2002年度按会计制度规定计入当期损益的某项固定资产计提的折旧为50万元,按税法规定可从应纳税所得额中扣除的折旧为80万元。2002年12月31日,该公司估计此项固定资产的可收回金额低于其账面价值,并因此计提了固定资产减值准备160万元。按税法规定,企业计提的固定资产减值准备不能在应纳税所得额中扣除。假定除上述事项外,无其他纳税调整事项,则该公司2002年年末“递延税款”科目的贷方余额为( )万元。

A.3.30

B.23.10

C.108.90

D.128.70