相似问题和答案

第1题:

()反映了市场的利率期限结构,对于其不同形状的解释产生了不同的期限结构理论。

A、收益风险曲线

B、风险曲线

C、收益曲线

D、收益率曲线

第2题:

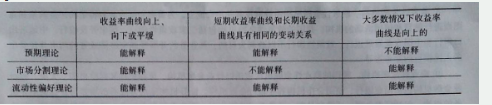

下面哪些是利率期限结构的解释( )。

A.预期假说

B.流动性偏好理论

C.市场分割理论

D.现代资产组合理论

第3题:

收益率曲线反映了市场的利率期限结构,对于收益率曲线不同形状的解释产生了不同的期限结构理论,主要包括( )。

A.预期理论

B.市场分割理论

C.优先置产理论

D.有偏预期理论

第4题:

B:认为利率期限结构完全取决于对未来即期利率的市场预期

C:如果预期未来即期利率上升,则利率期限结构呈上升趋势

D:如果预期未来即期利率下降,则利率期限结构呈上升趋势

第5题:

B.市场分割理论解释了收益率曲线通常向上倾斜的特征

C.预期理论能够解释短期利率和长期利率的联动关系

D.流动性升水理论假设不同期限的债券之间存在完全的替代性

第6题:

根据市场预期理论,当预期未来即期利率上升时,最可能出现下列( )情况。

A.正向的利率期限结构

B.反向的利率期限结构

C.水平的利率期限结构

D.拱形的利率期限结构

第7题:

市场预期理论又称“无偏预期”理论,认为利率期限结构完全取决于对未来利率的市场预期。预期未来利率上升,利率期限结构呈下降趋势;预期来利率下降,利率期限结构会呈上升趋势。 ( )

市场预期理论,又称“无偏预期”理论,认为利率期限结构完全取决于对未来即期利率的市场预期。如果预期未来即期利率上升,则利率期限结构呈上升趋势;如果预期未来即期利率下降,则利率期限结构呈下降趋势。

第8题:

市场预期理论认为利率期限结构完全取决于对未来利率的市场预期。预期未来利率上升,利率期限结构呈下降趋势;预期未来利率下降,利率期限结构会呈上升趋势。( )

市场预期理论,又称“无偏预期”理论,认为利率期限结构完全取决于对未来即期利率的市场预期如果预期未来即期利率上升,则利率期限结构呈上升趋势;如果预期未来即期利率下降,则利率期限结构呈下降趋势

第9题:

第10题: