问答题某饮料生产企业拟购置一种新设备,购价为300000元,资金成本为10%,该设备可使用6年,按直线法折旧,期未无残值。使用该设备,每年可为企业增加营业净利30000元。计算该项目的净现值。

题目

参考答案和解析

每年现金净流量=30000+50000=80000元

净现值=80000*4.355-300000=48400元

相似问题和答案

第1题:

A公司原有设备一台,目前出售可得收入7.5万元(设与旧设备的折余价值一致)预计使用10年,已使用5年,预计残值为0.75万元,该公司用直线法提取折旧。现该公司拟购买新设备替换原设备,以提高生产效率,降低成本。新设备购置成本为40万元,使用年限为5年,同样用直线法提取折旧,预计残值与使用旧设备的残值一致;使用新设备后公司每年的销售额可从150万元上升到165万元,每年的付现成本将要从110万元,上升到115万元。该企业的所得税税率为33%,资金成本率为10%。要求:通过计算数字说明该设备是否应当更新?

初始现金流量增加额

=-(40-7.5)=-32.5(万元)

营业现金流量增加额:

旧设备折旧=(7.5-0.75)/5=1.35(万元)

新设备折旧=(40-0.75)/5=7.85(万元)

项目 |

更新前 |

更新后 |

差额 |

|

销售收入 |

150 |

165 |

15 |

|

经营付现成本 |

110 |

115 |

5 |

|

折旧费 |

1.35 |

7.85 |

6.5 |

|

税前利润 |

38.65 |

42.15 |

3.5 |

|

所得税 |

12.75 |

13.91 |

1.16 |

|

税后利润 |

25.9 |

28.24 |

2.34 |

|

劳业现金流量 |

27.25 |

36.O9 |

8.84 |

终结现金流量增加额=0

差额内部收益率:

-32.5+8.84(P/A,IRR,5)=O

(P/A,AIRR,5)=3.676

(IRR-10%)/(12%-10%)=(3.676-3.7908)/(3.6048-3.7908)

IRR=11.23%

因为差额内部收益率高于资金成本率,所以应选择更新。

第2题:

假设企业要求的最低投资报酬率为15%,税法要求的残值为10%,直线法折旧,所得税率为25%。

要求:计算继续使用旧设备和使用新设备的年均成本,并判断是否更新设备。

旧设备年折旧=22000×(1-10%)/10=1980(元)

旧设备4年后的账面价值=22000-1980×4=14080(元)

继续使用旧设备初始现金流量NCF0:

-6000-(14080-6000)×25%=-8020(元)

营业现金流量NCF1-5:

-7000×(1-25%)+1980×25%=-4755(元)

项目终了现金流量NCF6:

-7000×(1-25%)+1980×25%+2000+(2200-2000)×25%=-2705(元)

继续使用旧设备现金流量总现值:

-8020-4755×(P/A,15%,5)-2705×(P/F,15%,6)

=-25129.08(元)

继续使用旧设备的年均成本:

25129.08/(P/A,15%,6)=6640(元)

使用新设备的年均成本

新设备的年折旧=24000×(1-10%)/10=2160(元)

使用新设备初始现金流量NCF0:-24000

营业现金流量NCF1-9:

-4000×(1-25%)+2160×25%=-2460(元)

项目终了现金流量NCF10:

-4000×(1-25%)+2160×25%+3000-(3000-2400) ×25%=390(元)

使用新设备现金流量的总现值:

-24000-2460 ×(P/A,15%,9)+390 ×(P/F,15%,10)=-35641.73(元)

使用新设备的年均成本

35641.73/(P/A,15%,10)=7101.64(元)

结论:使用新设备的年均成本高于继续使用旧设备的年均成本,所以不该更新。

第3题:

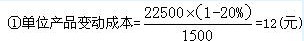

某企业只生产和销售一种产品,单位产品售价为36元,产销可以实现平衡。该企业目前产量为1500件,其成本构成资料见下表所示:

项目

变动成本(元)

固定成本(元)

直接材料

9000

直接人工

13500

折旧费

8000

其他

12000

合计

22500

20000

该厂现拟购置一套专用设备,购价为20000元,使用年限为5年,到期无残值,用直线法提折旧。据预测,使用专用设备后,可使产品变动成本在原有基础上下降20%。通过计算分析判断购置这一专用设备是否合算。

③息税前营业利润=1500×21-20000=11500(元)

(2)购置专用设备后对相关指标的影响:

每年固定经营成本=20000+4000=24000(元)

③单位产品边际贡献=36-12=24(元)

④息税前营业利润=1500×24-24000=12000(元)。

根据以上计算结果可知,购置专用设备后,单位产品的边际贡献增加,因而使得息税前营业利润增加500元。可见购置专用设备从财务的角度看是可行的。

第4题:

要求:(1)计算X设备每年的税后付现成本。

(2)计算X设备每年的折旧抵税额和最后一年末的税后残值收入。

(3)计算X设备的年金成本。

(4)运用年金成本方式判断公司应选哪一设备。

(2)X设备每年的折旧抵税额=80000×25%=20000(元)

最后一年末的税后残值收入=12000×(1-25%)=9000(元)

(3)X设备的年金成本

=[30000×(P/A,10%,6)-20000×(P/A,10%,6)+480000-9000×(P/F,10%,6)]/(P/A,10%,6)

=119044.04(元)

(4)由于X设备的年金成本大于Y设备,所以应该选择Y设备。

第5题:

B.68083.16

C.71233.36

D.74467.85

营业现金净流量=税后收入-税后付现成本+折旧抵税=-17000×(1-25%)+(300000-30000)/6×25%=-1500(元)

终结回收现金流量=25000-(25000-30000)×25%=26250(元)。

新设备年金成本

=[300000+1500×(P/A,12%,6)-26250×(P/F,12%,6)]/(P/A,12%,6)

=(300000+1500×4.1114-26250×0.5066)/4.1114

=71233.36(元)。

第6题:

甲公司现有一台旧设备,尚能继续使用4年,预计4年后净残值为3000元,目前出售可获得现金30000元。使用该设备每年可获得收入600000元,经营成本400000元。市场上有一种同类新型设备,价值100000元,预计4年后净残值为6000元。使用新设备将使每年经营成本减少30000元。企业适用所得税税率为33%,基准折现率为19%。(按直线法计提折旧)

要求:

(1)确定新、旧设备的原始投资及其差额;

(2)计算新、旧设备的年折旧额及其差额;

(3)计算新、旧设备的年净利润及其差额;

(4)计算新、旧设备净残值的差额;

(5)计算新、旧设备的年净现金流量NCF;

(6)对该企业是否更新设备做出决策。

①新设备原始投资=100000元

旧设备原始投资=30000元

二者原始投资差额=100000-30000=70000元

②新设备年折旧额=(100000-6000)÷4=23500元

旧设备年折旧额外=(30000-3000)÷4=6750元

二者年折旧额差额=23500-6750=16750元

③新设备年净利润额=[600000-(400000-30000+23500)]×(1-33%)=138355元

旧设备年净利润额=[600000-(400000+6750)]×(1-33%)=129477.50元

二者年净利润差额=138355-129477.50=8877.5元

④新、旧设备净残值差额=6000-3000=3000元

⑤新设备年净现金流量:

NCF0=-100000元

NCF1-3=138355+23500=161855元

NCF4=138355+23500+3000=167855元

旧设备年净现金流量:

NCF0=-30000元

NCF1-3=129477.50+6750=136227.5元

NCF4=129477.5+6750+3000=139227.5元

二者年净现金流量差额:

NCF0=―100000―(―30000)=-70000元

NCF1-3=161855-136227.5=25627.5元

NCF4=167855-139227.5=28627.5元

⑥计算IRR

测试r=18%

NPV=―70000+25627.5×(P/A,18%,3)+28627.5×(P/F,18%,4)=487.93元

测试r=20%

NPV=―70000+25627.5×(P/A,20%,3)+28627.5×(P/F,20%,4)=―2208.63元

IRR=18%+[(487.93-0)÷(487.93+2208.63)]×2%=18.36%

由于IRR19%,故应继续使用旧设备

第7题:

要求:进行是否应该更换设备的分析决策,并列出计算分析过程。

(1)继续使用旧设备的平均年成本

每年税后付现操作成本的现值=2000×(1-25%)×(P/A,10%,4)=2000×(1-25%)×3.1699=4754.85(元)

年折旧额=(10000-10000×10%)÷5=1800(元)

每年折旧抵税的现值=1800×25%×(P/A,10%,3)=1800×25%×2.4869=1119.11元)

残值收益的现值=[1500-(1500-10000×10%)×25%]×(P/F,10%,4)=1375×0.6830=939.13(元)

旧设备变现流量=7000-[7000-(10000-1800×2)]×25%=6850(元)

继续使用旧设备的现金流出总现值=4754.85+6850-1119.11-939.13=9546.61(元)

继续使用旧设备的平均年成本=9546.61÷(P/A,10%,4)=9546.61÷3.1699=3011.64(元)

(2)更换新设备的平均年成本

购置成本=9000元

每年税后付现操作成本现值=600×(1-25%)×(P/A,10%,5)=600×(1-25%)×3.7908=1705.86(元)

年折旧额:

残值收益的现值=[1500-(1500-9000×10%)×25%]×(P/F,10%,5)=838.22(元)

更换新设备的现金流出总现值=9000+1705.86-1632.41-838.22=8235.23(元)

更换新设备的平均年成本=8235.23÷(P/A,10%,5)=8235.23÷3.7908=2172.43(元)

因为更换新设备的平均年成本(2172.43元)低于继续使用旧设备的平均年成本(3011.64元),故应更换新设备。

第8题:

可实现年贡献毛益总额=20×80000-600000=1000000元 ②购置设备后可实现的年贡献毛益=50-30(1-40%)=32元 新的年固定成本=600000+(1200000-200000)/5=800000元 可实现年贡献毛益总额=32×80000=2560000(元) 256000-1000000=1560000元。可见,购置设备后每年可增加贡献毛益1560000元,故该方案可行。

第9题:

有关货币时间价值系数如下:

(P/F,10%,6)=0.5645;(P/A,10%,6)=4.3553;(F/A,10%,6)=7.7156。

要求:

(1)计算X设备每年的税后付现成本。

(2)计算X设备每年的折旧抵税额和最后一年末的税后残值收入。

(3)计算X设备的年金成本。

(4)运用年金成本方式,判断公司应选择哪一种设备。

(2)X设备每年的折旧抵税额=80000×25%=20000(元)

最后一年末的税后残值收入=12000-12000×25%=9000(元)

(3)X设备的年金成本=[480000-9000×(P/F,10%,6)]/(P/A,10%,6)+30000-20000=119044.04(元)

(4)选择Y设备。

由于X设备的年金成本119044.04元>Y设备的年金成本105000元,所以选择Y设备。

第10题:

A公司目前拟购置一台设备,需128000元,该设备可用6年,期满有残值5000元,使用该设备可为企业每年增加净利13500元,采用直线法计提折旧。若资金成本为14%,分别计算投资该设备的: (1)净现值 (2)净现值率、现值指数 (3)静态投资回收期 (4)评价此方案是否可行。 (P/A,14%,6)=3.889(P/A,14%,5)=3.433(P/F,14%,6) =0.4560

正确答案: (1)折旧=(128000-5000)÷6=20500

NCF0=-128000

NCF1~5=13500+20500=34000

NCF6=34000+5000=39000

NPV=-128000+34000×3.433+39000×0.456=6506(元)

(2)NPVR=6506÷128000=0.05

PI=1+0.05=1.05

(3)因为:34000×5=170000﹥128000

所以:PP=128000÷34000=3.8(年)

(4)因为:NPV﹥0;NPVR﹥0;PI﹥1;PP﹥3(6÷2)

所以:此方案可行。