单选题A商品一般纳税人适用的增值税税率为10%,小规模纳税人的征收率为3%。假设甲增值税纳税人2018年6月购进A商品不含税价格为10000元,当月实现的不含税销售额为13500元,不考虑其他因素,则下列说法中,正确的是()A 无差别平衡点增值率为22.08%B 无差别平衡点增值率为76.92%C 甲公司作为一般纳税人的税负要轻于作为小规模纳税人的税负D 甲公司作为一般纳税人的税负要重于作为小规模纳税人的税负

题目

单选题

A商品一般纳税人适用的增值税税率为10%,小规模纳税人的征收率为3%。假设甲增值税纳税人2018年6月购进A商品不含税价格为10000元,当月实现的不含税销售额为13500元,不考虑其他因素,则下列说法中,正确的是()

A

无差别平衡点增值率为22.08%

B

无差别平衡点增值率为76.92%

C

甲公司作为一般纳税人的税负要轻于作为小规模纳税人的税负

D

甲公司作为一般纳税人的税负要重于作为小规模纳税人的税负

如果没有搜索结果,请直接 联系老师 获取答案。

如果没有搜索结果,请直接 联系老师 获取答案。

相似问题和答案

第1题:

某企业为增值税小规模纳税人,2009年3月取得销售收入(含增值税)95400元,购进原材料支付价款(含增值税)36400元。已知小规模纳税人适用的增值税征收率为3%。该企业2009年3月应缴纳的增值税税额为( )元。

A.3540

B.5400

C.5724

D.2778.64

正确答案:D

应纳增值税税额=95400/(1+3%)×3%=2778.64(元)。

应纳增值税税额=95400/(1+3%)×3%=2778.64(元)。

第2题:

某企业为增值税一般纳税人,适用增值税13%税率。2019年8月发生如下业务:(1)将商品销售给一般纳税人,取得不含税价款100000元。(2)将商品销售给小规模纳税人,价税混合收取22600元。(3)预收货款20000元。(4)将自产产品用于企业在建厂房,已知其成本为50000元,不含税对外售价为60000元。

该企业8月的销项税额合计( )元。

A.17000

B.15600

C.30600

D.34000

A.17000

B.15600

C.30600

D.34000

答案:B

解析:

本题考查增值税的计算。销项税额=13000+2600=15600(元)。

第3题:

6某企业属于小规模纳税人,本月销售商品100件,开具普通发票金额为26万元。已知小规模纳税人适用的增值税征收率为3%,该企业本月应纳增值税额为( )万元。

A.1. 18

B.0.76

C.0.78

D.1.25

正确答案:B

第4题:

某企业为增值税一般纳税人,适用增值税17%税率。今年5月发生如下业务:

(1)将商品销售给一般纳税人,取得不含税价款100000元。

(2)将商品销售给小规模纳税人,价税混合收取23400元。

(3)预收货款20000元。

(4)将自产产品用于企业在建厂房,已知其成本为50000元,不含税对外售价为60000元。

企业销售商品给小规模纳税人,正确的会计处理为()。

(1)将商品销售给一般纳税人,取得不含税价款100000元。

(2)将商品销售给小规模纳税人,价税混合收取23400元。

(3)预收货款20000元。

(4)将自产产品用于企业在建厂房,已知其成本为50000元,不含税对外售价为60000元。

企业销售商品给小规模纳税人,正确的会计处理为()。

A.借记“主营业务收入”23400元

B.贷记“主营业务收入”23400元

C.贷记“应付账款”20000元

D.计提增值税销项税额3400元

B.贷记“主营业务收入”23400元

C.贷记“应付账款”20000元

D.计提增值税销项税额3400元

答案:D

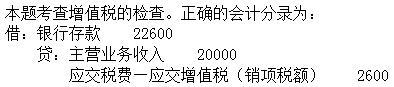

解析:

本题考查增值税的检查。正确的会计分录为: 借:银行存款 23400

贷:主营业务收入 20000

应交税费—应交增值税(销项税额) 3400

贷:主营业务收入 20000

应交税费—应交增值税(销项税额) 3400

第5题:

某企业为增值税一般纳税人,适用增值税13%税率。2019年8月发生如下业务:(1)将商品销售给一般纳税人,取得不含税价款100000元。(2)将商品销售给小规模纳税人,价税混合收取22600元。(3)预收货款20000元。(4)将自产产品用于企业在建厂房,已知其成本为50000元,不含税对外售价为60000元。

企业销售商品给小规模纳税人,正确的会计处理为( )。

A.借记“主营业务收入”22600元

B.贷记“主营业务收入”22600元

C.贷记“应付账款”20000元

D.计提增值税销项税额2600元

A.借记“主营业务收入”22600元

B.贷记“主营业务收入”22600元

C.贷记“应付账款”20000元

D.计提增值税销项税额2600元

答案:D

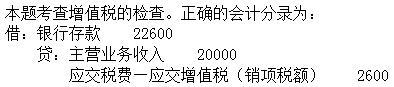

解析:

第6题:

关于增值税征收率的说法,错误的有( )。

A.增值税的征收率仅适用一般纳税人

B.增值税的征收率仅适用小规模纳税人

C.增值税的征收率适用于小规模纳税人和特定一般纳税人

D.增值税的征收率仅适用销售自行开发、取得、自建的不动产以及不动产经营租赁服务

E.增值税的税率是13%

B.增值税的征收率仅适用小规模纳税人

C.增值税的征收率适用于小规模纳税人和特定一般纳税人

D.增值税的征收率仅适用销售自行开发、取得、自建的不动产以及不动产经营租赁服务

E.增值税的税率是13%

答案:A,B,D,E

解析:

本题考查增值税的征收率。增值税的征收率适用于小规模纳税人和特定一般纳税人,均按3%的征收率计征,但销售自行开发、取得、自建的不动产以及不动产经营租赁服务按5%计征。我国目前增值税的基本税率有13%、9%、6%和0共四挡税率。

第7题:

某企业为增值税一般纳税人,适用增值税13%税率。2019年8月发生如下业务:(1)将商品销售给一般纳税人,取得不含税价款100000元。(2)将商品销售给小规模纳税人,价税混合收取22600元。(3)预收货款20000元。(4)将自产产品用于企业在建厂房,已知其成本为50000元,不含税对外售价为60000元。

企业将自产产品用于本企业在建厂房,应计提增值税销项税额( )元。

A.0

B.8500

C.9350

D.10200

A.0

B.8500

C.9350

D.10200

答案:A

解析:

本题考查增值税的检查。将自产产品用于在建厂房,不视同销售,不计提销项税额。

第8题:

甲公司为增值税一般纳税人企业,其下属独立核算的乙公司为小规模纳税人企业。乙公司销售产品一批,开据普通发票中注明货款36888元,已知甲公司适用增值税率为17%,乙公司征收率为6%,则其应纳增值税为5359.79元。( )

正确答案:×

解析:应为36886/1.06×0.06=2088元。

解析:应为36886/1.06×0.06=2088元。

第9题:

某企业为增值税一般纳税人,适用增值税13%税率。2019年8月发生如下业务:(1)将商品销售给一般纳税人,取得不含税价款100000元。(2)将商品销售给小规模纳税人,价税混合收取22600元。(3)预收货款20000元。(4)将自产产品用于企业在建厂房,已知其成本为50000元,不含税对外售价为60000元。

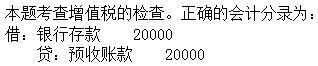

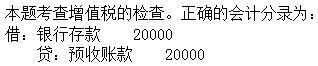

企业收取预收货款业务,正确的账务处理为( )。

A.

B.

C.

D.

A.

B.

C.

D.

答案:A

解析:

第10题:

某企业为增值税一般纳税人,适用增值税17%税率。今年5月发生如下业务:

(1)将商品销售给一般纳税人,取得不含税价款100000元。

(2)将商品销售给小规模纳税人,价税混合收取23400元。

(3)预收货款20000元。

(4)将自产产品用于企业在建厂房,已知其成本为50000元,不含税对外售价为60000元。

企业将自产产品用于本企业在建厂房,应计提增值税销项税额()元。

(1)将商品销售给一般纳税人,取得不含税价款100000元。

(2)将商品销售给小规模纳税人,价税混合收取23400元。

(3)预收货款20000元。

(4)将自产产品用于企业在建厂房,已知其成本为50000元,不含税对外售价为60000元。

企业将自产产品用于本企业在建厂房,应计提增值税销项税额()元。

A.0

B.8500

C.9350

D.10200

B.8500

C.9350

D.10200

答案:A

解析:

本题考查增值税的检查。将自产产品用于在建厂房,不视同销售,不计提销项税额。