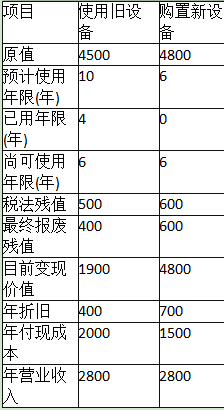

问答题甲公司是一家机械制造企业,适用的企业所得税税率为25%,该公司要求的最低收益率为10%,为了节约成本支出,提升运营效率和盈利水平,拟对正在使用的一条旧流水线予以更新。其他资料如下:资料一:新旧流水线数据资料如下表所示。甲公司新旧流水线资料单位:万元资料二:相关货币时间价值系数如下表所示。货币时间价值系数已知使用旧流水线的相关流量的净现值为-40037.54万元,通过计算,作出固定资产是否更新的决策,并说明理由。

题目

相似问题和答案

第1题:

下面有关企业所得税税率说法不正确的有()

A、企业所得税的基本税率税率为25%

B、非居民企业在中国境内未设立机构、场所的,其来源于中国境内的所得适用税率为10%

C、符合条件的小型微利企业适用税率为15%

D、国家需要重点扶持的高新技术企业适用税率为10%

第2题:

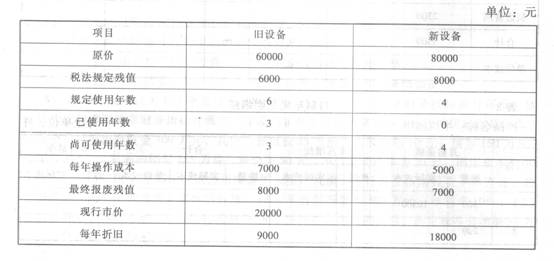

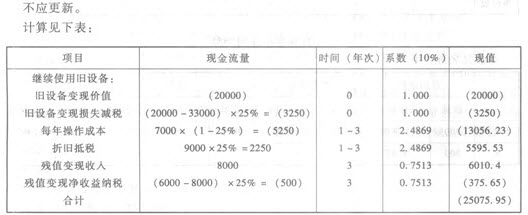

某企业拟更新原设备,新旧设备的详细资料如下: 已知公司适用的所得税税率为25%,要求利用年平均成本法分析一下该企业应否更新,假设企业最低报酬率为l0%。

已知公司适用的所得税税率为25%,要求利用年平均成本法分析一下该企业应否更新,假设企业最低报酬率为l0%。

第3题:

甲企业是一家印刷厂,为了提升成本效率并为其在竞争中带来成本优势,甲企业推行流水线式的生产和管理,根据明茨伯格的结构构型理论,甲公司最适合采用的组织结构为( )。

A.简单型结构

B.专业型企业

C.机械型企业

D.灵活型企业

【正确答案】:C

【答案解析】:机械型企业是一种以战略顶点的优势为基础的简单结构,因此机械型企业依靠技术结构的权力,它更强调规章制度,并由机械化的运营流程来管理企业内部的所有活动,甲企业推行流水线式的生产和管理,是一种典型的机械式企业。(参见教材96页)

【该题针对“组织构型”知识点进行考核】

第4题:

资料一:新旧设备数据资料如表 6所示。

表 6 乙公司新旧设备资料 单位:万元

资料二:相关货币时间价值系数如表 7所示。

表 7 货币时间价值系数

要求:

( 1)计算与购置新设备相关的下列指标: ①税后年营业收入; ②税后年付现成本; ③每年折旧抵税; ④残值变价收入; ⑤残值净收益纳税; ⑥第 1~ 5年现金净流量( NCF )和第 1~5 6年现金净流量( NCF ); 净现值( )。 6 ⑦ NPV

( 2)计算与使用旧设备相关的下列指标: ①目前账面价值; ②目前资产报废损益; ③资产报废损益对所得税的影响; ④残值报废损失减税。

( 3)已知使用旧设备的净现值( NPV)为 943.29万元,根据上述计算结果,做出固定资产是否更新的决策,并说明理由。

② 税后年付现成本 =1500×( 1-25%) =1125(万元)

③ 每年折旧抵税 =700×25%=175(万元)

④ 残值变价收入 =600万元

⑤ 残值净收益纳税 =( 600-600) ×25%=0(万元)

⑥NCF =2100-1125+175=1150 1~5 (万元)

NCF =1150+600-0=1750 6 (万元)

⑦ NPV=-4800+1150× ( P/A, 12%, 5) +1750×( P/F, 12%, 6) =-4800+1150×3.

6048+1750×0.5066=232.07(万元)

( 2) ①目前账面价值 =4500-400×4=2900(万元)

② 目前资产报废损失 =2900-1900=1000(万元)

③ 资产报废损失抵税 =1000×25%=250(万元)

④ 残值报废损失减税 =( 500-400) ×25%=25(万元)

( 3)因为继续使用旧设备的净现值( 943.29万元)大于使用新设备的净现值( 232.07万元),所以应选择继续使用旧设备。

第5题:

B.15%

C.12%

D.14%

第6题:

此题为判断题(对,错)。

第7题:

B.11%

C.10%

D.8%

第8题:

按照企业所得税法和实施条例规定,下列有关企业所得税税率说法不正确的是( )。

A.居民企业适用税率为25%

B.非居民企业取得来源于中国境内的所得适用税率均为10%

C.符合条件的小型微利企业适用税率为20%

D.未在中国境内设立机构、场所的非居民企业,取得中国境内的所得适用税率为10%

第9题:

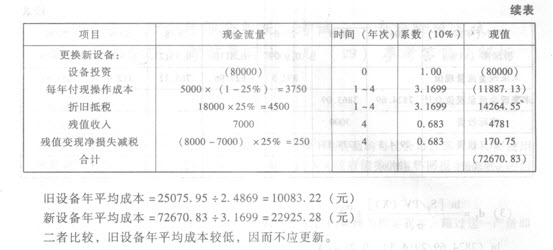

新旧设备数据资料如下表所示。(假设设备预计使用年限与税法规定使用年限一致):

乙公司新旧设备资料单位:万元

要求:

(1)计算购置新设备的各年的现金净流量和净现值(NPV)。

(2)计算使用旧设备的各年的现金净流量和净现值(NPV)。

(3)根据上述计算,作出固定资产是否更新的决策,并说明理由。

①初始的现金净流量=-4800(万元)

②税后年营业收入=2800×(1-25%)=2100(万元)

税后年付现成本=1500×(1-25%)=1125(万元)

每年折旧抵税=700×25%=175(万元)

第1至5年各年的现金净流量=2100-1125+175=1150(万元)

③残值变价收入=600万元

残值净收益纳税=(600-600)×25%=0(万元)

第6年的现金净流量=1150+600-0=1750(万元)

④NPV=-4800+1150×(P/A,12%,5)+1750×(P/F,12%,6)

=-4800+1150×3.6048+1750×0.5066=232.07(万元)

(2)

①目前账面价值=4500-400×4=2900(万元)

目前资产报废损失=2900-1900=1000(万元)

资产报废损失抵税=1000×25%=250(万元)

初始的现金净流量=-(1900+250)=-2150(万元)

②第1至5年各年的现金净流量=2800×(1-25%)-2000×(1-25%)+400×25%=700(万元)

③残值报废损失减税=(500-400)×25%=25(万元)

第6年的现金净流量=700+400+25=1125(万元)

④NPV=-2150+700×(P/A,12%,5)+1125×(P/F,12%,6)=-2150+700×3.6048+1125×0.5066=943.29(万元)

(3)因为继续使用旧设备的净现值大于购置新设备的净现值,所以应选择继续使用旧设备,不应更新。

第10题:

该公司所得税税率为25%,要求的最低收益率为12%,新旧设备采用直线法计提折旧,

其他资料如表6-6所示:

要求:

(1)计算与使用旧设备相关的下列指标:

①目前账面价值;

②目前资产报废损益;

③资产报废损益对所得税的影响;

④残值报废损失减税;

⑤税后年营业收入;

⑥税后年付现成本;

⑦每年折旧抵税;

⑧各年的现金净流量;

⑨净现值(NPV)。

(2)计算与购置新设备相关的下列指标:

①年折旧;

②税后营业利润;

③残值变价收入;

④残值净收益纳税;

⑤第1—5年现金净流量(NCF1—5)和第6年现金净流量(NCF6);

⑥净现值(NPV)。

(3)根据上述计算结果,做出固定资产是否更新的决策,并说明理由。

①目前账面价值=4500-(4500-500)/10×4

=2900(万元)

②目前资产报废损失=2900-1900=1000(万元)

③资产报废损失抵税额=1000×25%=250(万元)

④残值报废损失减税=(500-400)×25%=25(万元)

⑤税后年营业收入=2800×(1-25%)=2100(万元)

⑥税后年付现成本=2000×(1-25%)=1500(万元)

⑦每年折旧抵税=(4500-500)/10×25%=100(万元)

⑧

NCF0=-旧设备投资额=-(1900+250)=-2150(万元)

NCF1~5=2100-1500+100=700(万元)

NCF6=700+(400+25)=1125(万元)

⑨净现值(NPV)=-2150+700×(P/A,12%,5)+1125×(P/F,12%,6)

=-2150+700×3.6048+1125×0.5066

=943.29(万元)

(2)

①年折旧=(4800-600)/6=700(万元)

②税后营业利润=(2800-1500-700)×(1-25%)=450(万元)

③残值变价收入=700(万元)

④残值净收益纳税=(700-600)×25%=25(万元)

⑤NCF1~5=2800×(1-25%)-1500×(1-25%)+700×25%

=2100-1125+175

=1150(万元)

NCF6=1150+(700-25)

=1825(万元)

⑥净现值(NPV)=1150×(P/A,12%,5)+1825×(P/F,12%,6)-4800

=1150×3.6048+1825×0.5066-4800

=270.07(万元)

(3)由于使用新设备的净现值小于使用旧设备的净现值,所以不应该更新设备(应该继续使用旧设备)。