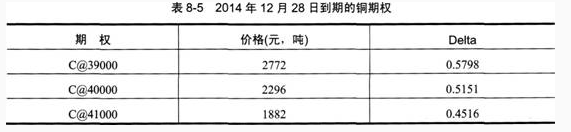

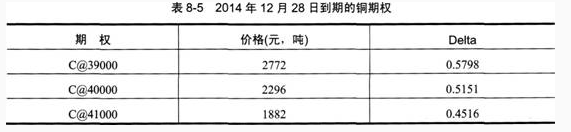

单选题假如市场上存在以下在2014年12月28目到期的铜期权,如表8—5所示。某金融机构通过场外期权合约而获得的Delta是-2525.5元,现在根据金融机构场外期权业务的相关政策,从事场外期权业务,需要将期权的Delta进行对冲。据此回答。如果选择C@40000这个行权价进行对冲,买入数量应为()手。A 5592B 4356C 4903D 3550

题目

单选题

假如市场上存在以下在2014年12月28目到期的铜期权,如表8—5所示。某金融机构通过场外期权合约而获得的Delta是-2525.5元,现在根据金融机构场外期权业务的相关政策,从事场外期权业务,需要将期权的Delta进行对冲。据此回答。如果选择C@40000这个行权价进行对冲,买入数量应为()手。

A

5592

B

4356

C

4903

D

3550

如果没有搜索结果,请直接 联系老师 获取答案。

如果没有搜索结果,请直接 联系老师 获取答案。

相似问题和答案

第1题:

当场内期权组台的Delta与场外期权台约的Delta出现过度偏离时,金融机构可以通过调整场内期权组合的头寸来应对。( )

答案:对

解析:

随着建仓的完成,金融机构要定期监控其持仓。避免场内期权组含的Delta过度偏离于场外期权合约的Delta,并在出现过度偏离时调整场内期权组合的头寸。

第2题:

根据下面资料,回答88-89题

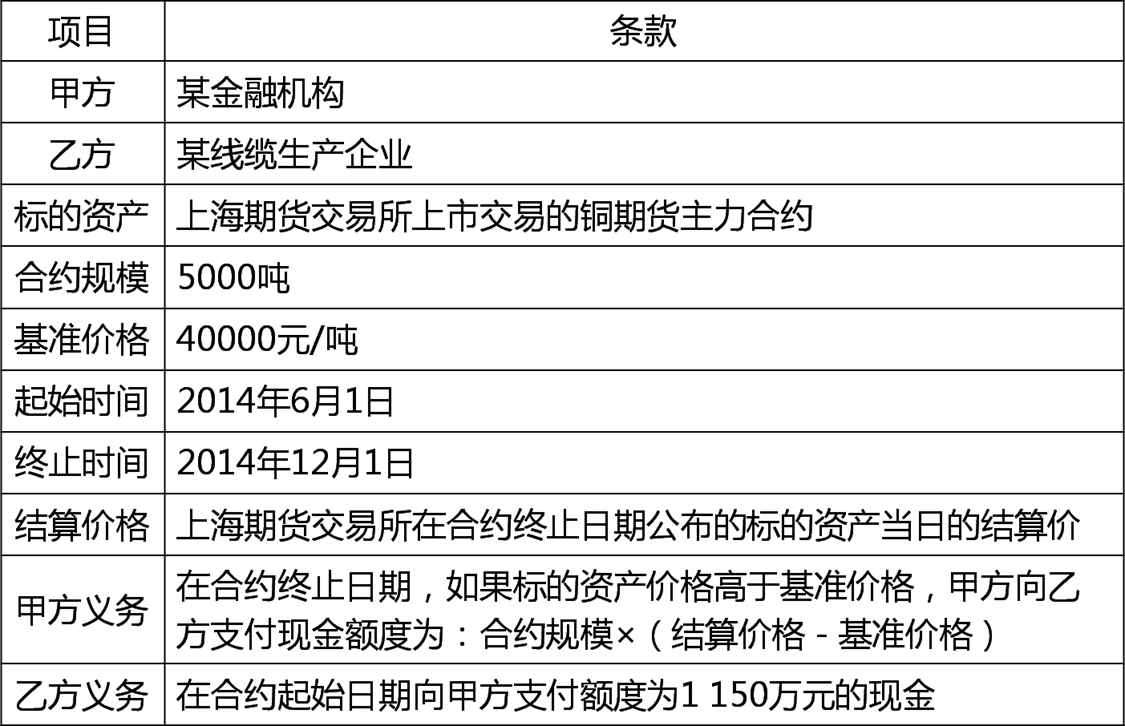

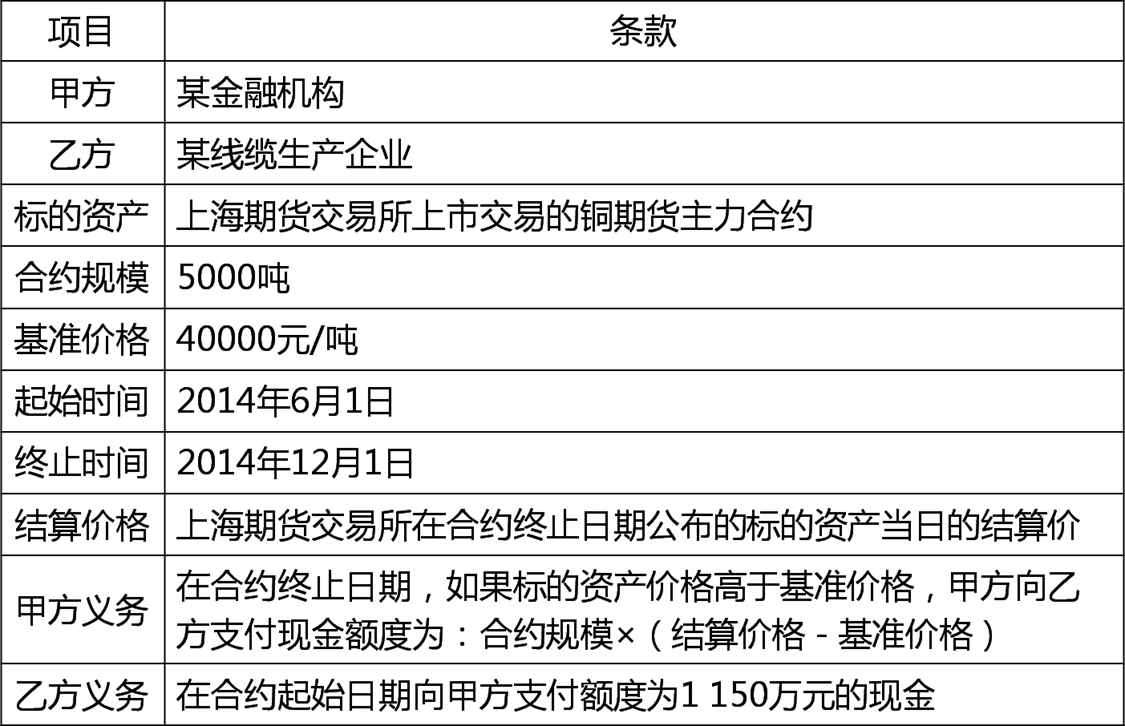

假设某金融机构为其客户设计了一款场外期权产品,产品的基本条款如表8—2所示。

表8—2某场外期权产品基本条款

假如合约到期时铜期货价格上涨到70000元/吨,那么金融机构亏损约( )亿元。

假设某金融机构为其客户设计了一款场外期权产品,产品的基本条款如表8—2所示。

表8—2某场外期权产品基本条款

假如合约到期时铜期货价格上涨到70000元/吨,那么金融机构亏损约( )亿元。

A.1.15

B.1.385

C.1.5

D.3.5

B.1.385

C.1.5

D.3.5

答案:B

解析:

如果合约到期时铜期货价格上涨到70000元/吨,那么金融机构支付给这家线缆企业的现金额度=合约规模×(结算价格一基准价格)=5000摹×(70000-40000)=150000000(元),扣除最初获得的1150万元现金收入,金融机构亏损约为1.385亿元。

第3题:

场外期权一方通常根据另一方的特定需求来设计场外期权合约,通常把提出需求的一方称为甲方,下列关于场外期权的甲方说法正确的有( )。

Ⅰ.甲方只能是期权的买方

Ⅱ.甲方可以用期权来对冲风险

Ⅲ.看甲方没法通过期权承担风险来谋取收益

Ⅳ.假如通过场内期权,甲方满足既定需求的成本更高

Ⅰ.甲方只能是期权的买方

Ⅱ.甲方可以用期权来对冲风险

Ⅲ.看甲方没法通过期权承担风险来谋取收益

Ⅳ.假如通过场内期权,甲方满足既定需求的成本更高

A.Ⅰ.Ⅱ

B.Ⅱ.Ⅲ

C.Ⅲ.Ⅳ

D.Ⅱ.Ⅳ

B.Ⅱ.Ⅲ

C.Ⅲ.Ⅳ

D.Ⅱ.Ⅳ

答案:D

解析:

A项,在场外期权交易中,提出需求的一方既可以是期权的买方,也可以是期权的卖方;BC两项,甲方的需求分为两类:对冲风险和通过承担风险来谋取收益;D项,因为场内金融产品种类不足或投资范围受到限制,通过场内期权来满足需求的成本更高。

第4题:

假如市场上存在以下在2014年12月28目到期的铜期权,如表8—5所示。

某金融机构通过场外期权合约而获得的Delta是-2525.5元,现在根据金融机构场外期权业务的相关政策,从事场外期权业务,需要将期权的Delta进行对冲。

据此回答以下两题17-18。

如果选择C@40000这个行权价进行对冲,买入数量应为( )手。 查看材料

某金融机构通过场外期权合约而获得的Delta是-2525.5元,现在根据金融机构场外期权业务的相关政策,从事场外期权业务,需要将期权的Delta进行对冲。

据此回答以下两题17-18。

如果选择C@40000这个行权价进行对冲,买入数量应为( )手。 查看材料

A.5592

B.4356

C.4903

D.3550

B.4356

C.4903

D.3550

答案:C

解析:

如果选择C@40000这个行权价进行对冲,则期权的Delta等于0.5151,而金融机构通过场外期权合约而获得的Delta则是-2525.5元,所以金融机构需要买入正Delta的场内期权来使得场内场外期权组合的Delta趋近于0。则买入数量=2525.5+0.5151=4903(手)。

第5题:

场外期权的乙方根据甲方的特定需求设计场外期权合约,在这期间,乙方需要完成的工作是( )。

A.评估所签订的场外期权合约给自身带来的风险

B.确定风险对冲的方式

C.确定风险对冲的成本

D.评估提出需求一方的信用

B.确定风险对冲的方式

C.确定风险对冲的成本

D.评估提出需求一方的信用

答案:A,B,C

解析:

场外期权的乙方根据甲方的特定需求设计场外期权合约,在甲方需求和期权标的、行权价格水平或区间、期权价格和合约期限等关键条款中取得平衡,并反映在场外期权合约中。在这期间,乙方通常需要评估所签订的场外期权合约给自身带来的风险,并确定风险对冲的方式和成本。在场外期权合约生效后,乙方就需要根据既定的风险对冲方式进行交易,以把该合约带来的风险控制在目标范围内。

考点:利用场外期权对冲风险

考点:利用场外期权对冲风险

第6题:

金融机构为线缆企业提供了一份场外看涨期权后,自身则处于这个看涨期权的空头,因此需要将卖出相应规模的看涨期权才能对冲风险。( )

答案:错

解析:

买入相应规模的

第7题:

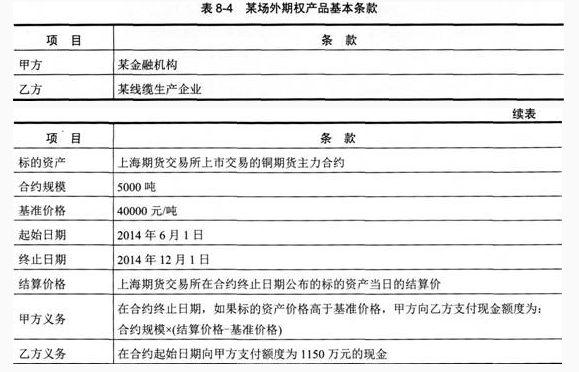

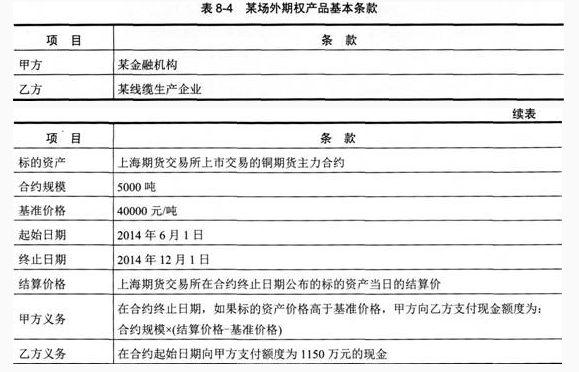

假设某金融机构为其客户设计了一款场外期权产品,产品的基本条款如表8-4所示。

据此回答以下两题19-20。

用敏感性分析的方法,则该期权的Delta是( )元。 查看材料

据此回答以下两题19-20。

用敏感性分析的方法,则该期权的Delta是( )元。 查看材料

A.3525

B.2025.5

C.2525.5

D.3500

B.2025.5

C.2525.5

D.3500

答案:C

解析:

由于金融机构当前的风险暴露就是价值1150万元的期权合约,主要的风险因子是铜期货价格,铜期货价格的波动率和金融机构的投融资利率等。根据B1ack-Scho1es期权定价公式,用敏感性分析的方法,可以得出期权的Delta,即Delta=5000×0.5051=2525.5(元)。即铜期货价格在当前的水平上涨了1元,合约的价值将会提高约2525.5元,相当于金融机构的或有债务提高了2525.5元。

第8题:

场外期权一方通常根据另一方的特定需求来设计场外期权合约。通常把提出需求的一方称为甲方,下列关于场外期权的甲方说法正确的有()。

Ⅰ.甲方只能是期权的买方

Ⅱ.甲方可以用期权来对冲风险

Ⅲ.甲方没法通过期权承担风险来谋取收益

Ⅳ.假如通过场内期权,甲方满足既定需求的成本更高

A、Ⅰ.Ⅱ.Ⅲ

B、Ⅰ.Ⅱ.Ⅳ

C、Ⅰ.Ⅲ.Ⅳ

D、Ⅱ.Ⅳ

Ⅰ.甲方只能是期权的买方

Ⅱ.甲方可以用期权来对冲风险

Ⅲ.甲方没法通过期权承担风险来谋取收益

Ⅳ.假如通过场内期权,甲方满足既定需求的成本更高

A、Ⅰ.Ⅱ.Ⅲ

B、Ⅰ.Ⅱ.Ⅳ

C、Ⅰ.Ⅲ.Ⅳ

D、Ⅱ.Ⅳ

答案:D

解析:

A项,在场外期权交易中,提出需求的一方既可以是期权的买方,也可以是期权的卖方;BC两项,甲方的需求分为两类:对冲风险和通过承担风险来谋取收益;D项,因为场内金融产品种类不足或投资范围受到限制,通过场内期权来满足需求的成本更高。

第9题:

假设某金融机构为其客户设计了一款场外期权产品,产品的基本条款如下表所示。

某场外期权产品基本条款

用敏感性分析的方法,则该期权的Delta是( )元。

某场外期权产品基本条款

用敏感性分析的方法,则该期权的Delta是( )元。

A.3525

B.2025.5

C.2525.5

D.3500

B.2025.5

C.2525.5

D.3500

答案:C

解析:

可以看出,上述的场外期权合约是一个铜期货的普通欧式看涨期权,由于金融机构当前的风险暴露就是价值1150万元的期权合约,主要的风险因子是铜期货价格、铜期货价格的波动率和金融机构的投融资利率等。根据Black-Scholes期权定价公式,用敏感性分析的方法,可以得出期权的Delta,即:Delta=5000×0.5051=2525.5(元)。即铜期货价格在当前的水平上涨了1元,合约的价值将会提高约

2525.5元,相当于金融机构的或有债务提高了2525.5元。

2525.5元,相当于金融机构的或有债务提高了2525.5元。

第10题:

根据下面资料,回答86-87题

假如市场上存在以下在2014年12月28日到期的铜期权,如表8=3所示。

表8—3 2014年12月25日到期的铜期权

某金融机构通过场外期权合约而获得的De1ta是-2525.5元,现在根据金融机构场外期权业务的相关政策,从事场外期权业务,需要将期权的De1ta进行对冲。

如果选择C@40000这个行权价进行对冲,买人数量应为( )手。

假如市场上存在以下在2014年12月28日到期的铜期权,如表8=3所示。

表8—3 2014年12月25日到期的铜期权

某金融机构通过场外期权合约而获得的De1ta是-2525.5元,现在根据金融机构场外期权业务的相关政策,从事场外期权业务,需要将期权的De1ta进行对冲。

如果选择C@40000这个行权价进行对冲,买人数量应为( )手。

A.5592

B.4356

C.4903

D.3550

B.4356

C.4903

D.3550

答案:C

解析:

如果选择C@40000这个行权价进行对冲,则期权的De1ta等于0.5151,而金融机 构通过场外期权合约而获得的De1ta则是-2525.5元,所以金融机构需要买入正De1ta的场内期权来使得场内场外期权组合的De1ta趋近于0。则买人数量=2525.5÷0.5151≈4903(手)。