单选题某盈利企业不存在金融资产,当前净财务杠杆大于零、股利支付率小于1,如果经营效率和股利支付率不变,并且未来仅靠内部融资来支持增长,则企业的净财务杠杆会()。A 逐步下降B 逐步上升C 保持不变D 三种都有可能

题目

逐步下降

逐步上升

保持不变

三种都有可能

相似问题和答案

第1题:

某盈利企业当前净财务杠杆大于零、股利支付率小于1,如果经营效率和股利支付率不变,并且未来仅靠内部融资来支付增长,则该企业的净财务杠杆会逐步下降。( )

第2题:

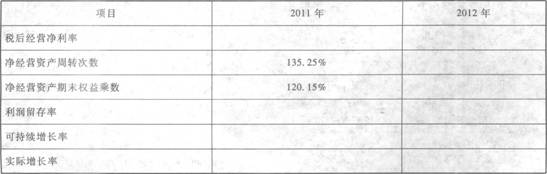

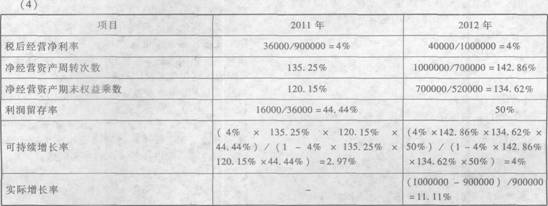

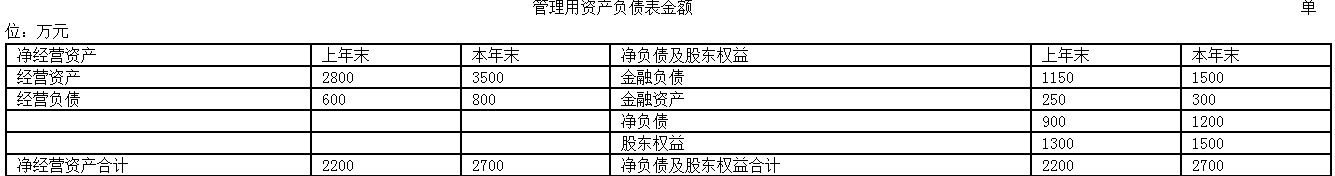

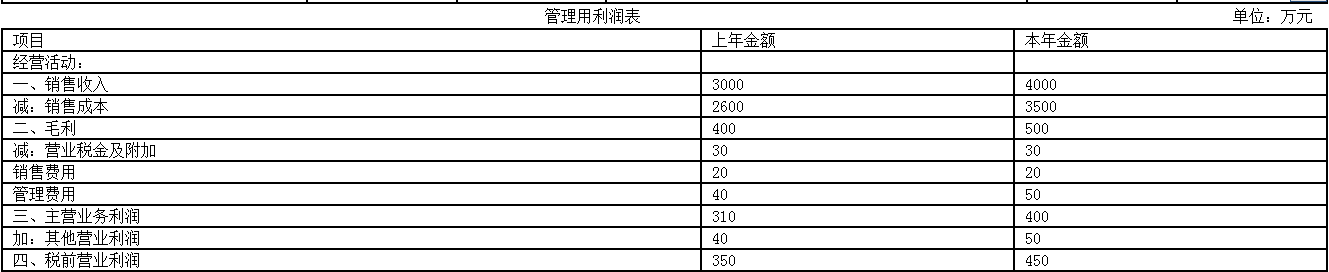

甲公司2011年销售收入为900000元,税后经营净利润36000元,发放了股利20000元。2012年销售收入为1000000元,税后经营净利润为40000元,发放了股利20000元,年末简化资产负债表如下: 假定税后经营净利润与股利支付率(股利/税后经营净利润)仍保持2012年的水平,若该企业经营资产和经营负债与销售收入之间有稳定百分比关系。 要求:对以下互不相关问题给予解答。 (1)若公司2013年计划销售收入增长至1200000元,未来不保留金融资产,预测需从外部融资需求量; (2)如果预计2013年通货膨胀率为8%,公司销量增长5%,若未来不保留金融资产,预测2013年外部融资需要量; (3)如果公司不打算从外部融资,且假设维持金融资产保持不变,预测2013税后经营净利润是多少? (4)计算下表空格部分的财务比率(使用管理用资产负债表的年末数据计算),分析2012年超常增长资金的所需资金是怎么实现的?

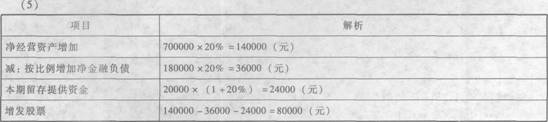

假定税后经营净利润与股利支付率(股利/税后经营净利润)仍保持2012年的水平,若该企业经营资产和经营负债与销售收入之间有稳定百分比关系。 要求:对以下互不相关问题给予解答。 (1)若公司2013年计划销售收入增长至1200000元,未来不保留金融资产,预测需从外部融资需求量; (2)如果预计2013年通货膨胀率为8%,公司销量增长5%,若未来不保留金融资产,预测2013年外部融资需要量; (3)如果公司不打算从外部融资,且假设维持金融资产保持不变,预测2013税后经营净利润是多少? (4)计算下表空格部分的财务比率(使用管理用资产负债表的年末数据计算),分析2012年超常增长资金的所需资金是怎么实现的? (5)如果2013年销售增长率为20%,公司拟通过增发权益资本筹集超常增长所需资金(不改变经营效率和财务政策),需要增发多少股权资金? (6)如果2013年销售增长率为20%,公司拟通过增加借款筹集超常增长所需资金(不发新股,不改变股利政策和经营效率),请计算净财务杠杆将变为多少?

(5)如果2013年销售增长率为20%,公司拟通过增发权益资本筹集超常增长所需资金(不改变经营效率和财务政策),需要增发多少股权资金? (6)如果2013年销售增长率为20%,公司拟通过增加借款筹集超常增长所需资金(不发新股,不改变股利政策和经营效率),请计算净财务杠杆将变为多少?

【答案】

(1)经营资产销售百分比=(340000+460000)/1000000=80%

经营负债销售百分比=100000/1000000=10%税后经营净利率=40000/1000000=4%

股利支付率=20000/40000=50%

可动用的金融资产=40000+60000=100000(元)

留存收益增加=1200000×4%×(1-50%)=24000(元)

需从外部融资额=增加收入×经营资产销售百分比-增加收入×经营负债销售百分比-可动用金融资产-增加的留存收益=200000×80%-200000×10%-100000-24000=16000(元)。

(2)名义增长率=(1+8%)×(1+5%)-1=134%

销售增加额=1000000×13.4%=134000(元)外部融资额=134000×(80%-10%)-100000-(1000000+134000)×4%×(1-50%)=-28880(元)。

(3)0=80%-10%-4%×[(1+增长率)/增长率]×(1-50%)增长率=2.94%

预计税后经营净利润=1000000×(1+2.94%)×4%=41176(元)

超常资金来源是靠提高净经营资产期末权益乘数,提高了净经营资产周转率以及提高留存实现的。

(6)不改变净经营资产周转率,所以2013年净经营资产=700000×(1+20%)=840000(元)

不增发股票,所以2013年所有者权益=520000+1000000×(1+20%)×4%×50%=544000(元)

2013年净负债=840000-544000=296000(元)

净财务杠杆=296000/544000=54.41%。

第3题:

某盈利企业当前净财务杠杆大于零、股利支付率小于l,如果经营效率和股利支付率不变,并且未来仅靠内部融资来支持增长,则该企业的净财务杠杆率会逐步下降。()

此题为判断题(对,错)。

第4题:

B.在股利支付率小于1 的情况下,销售净利率越大,外部融资需求越少

C.若股利支付率为0,此时的外部融资需求是最小的

D.利润留存率越高,外部融资需求越大

第5题:

B:财务净现值小于零,财务内部收益率小于基准收益率

C:财务净现值大于零,财务内部收益率大于基准收益率

D:财务净现值大于零,财务内部收益率小于基准收益率

第6题:

A、支付股利

B、剥离无效资产

C、投资净现值大于零的项目

D、并购其他公司

第7题:

已知该公司加权平均资本成本为10%,股利分配实行固定股利支付率政策,股利支付率为30%。要求:

(1)计算该企业本年年末的资产负债率、产权比率、权益乘数;

(2)如果该企业下年不增发新股且保持本年的经营效率和财务政策不变,计算该企业下年的销售增长额;

(3)计算本年的销售税后经营净利率、净经营资产周转次数、净经营资产净利率、税后利息率、经营差异率、净财务杠杆和杠杆贡献率(时点指标用年末数);

(4)已知上年的净经营资产净利率、税后利息率和净财务杠杆分别是13.09%、8%、0.69,用因素分析法依次分析净经营资产净利率、税后利息率、净财务杠杆变动对本年权益净利率变动的影响程度;

(5)如果明年净财务杠杆不能提高了,请指出提高权益净利率和杠杆贡献率的有效途径;

(6)在不改变经营差异率的情况下,明年想通过增加借款投入生产经营的方法提高权益净利率,请您分析一下是否可行。

【图3】

产权比率=(800+1500)/1500=1.53

权益乘数=(3500+300)/1500=2.53

(2)利润留存率=1 - 30%=70%

本年权益净利率=350/1500×100%=23.33%

本年的可持续增长率=(70%×23.33%)/(1 - 70%×23.33%)×100%=19.52%

由于下年不增发新股且保持本年的经营效率和财务政策,故下年的销售增长率等于本年的可持续增长率,即19.52%。

销售增长额=4000×19.52%=780.8(万元)

(3)销售税后经营净利率=税后经营净利润/销售收入=420/4000×100%=10.5%

净经营资产周转次数=销售收入/净经营资产=4000/2700=1.48

净经营资产净利率=税后经营净利润/净经营资产×100%=420/2700×100%=15.56%

或:净经营资产净利率=10.5%×1.48=15.54%

税后利息率=税后利息/净负债×100%=70/(1500 - 300)×100%=5.83%

经营差异率=净经营资产净利率一税后利息率=15.56% - 5.83%=9.73%

或:经营差异率=15.54%~5.83%=9.71%

净财务杠杆=净负债/股东权益=(1500-300)/1500=0.8

杠杆贡献率=9.73%×0.8=7.78%

或:杠杆贡献率=9.71%×0.8=7.77%

(4)权益净利率=净经营资产净利率+(净经营资产净利率 - 税后利息率)×净财务杠杆

上年权益净利率 =13.09%+(13.09%-8%)×0.69=16.60%①

第一次替代=15.56%+(15.56% - 8%)×0.69=20.78%②

第二次替代=15.56%+(15.56% - 5.83%)×0.69=22.27%③

第三次替代本年权益净利率=15.56%+(15.56%一5.83%)×0.8=23.34%④

② - ①净经营资产净利率变动对权益净利率的影响=20.78% - 16.60%=4.18%

③ - ②税后利息率变动对权益净利率的影响=22.27% - 20.78%=1.49%

④ - ③净财务杠杆变动对权益净利率的影响=23.34%-22.27%=1.07%

或:上年权益净利率=13.09%+(13.09% - 8%)×0.69=16.60%①

第一次替代=15.54%+(15.54% - 8%)×0.69=20.74%②

第二次替代=15.54%+(15.54% - 5.83%)×0.69=22.24%③

第三次替代本年权益净利率=15.54%+(15.54% - 5.83%)×0.8=23.31%④

② - ①净经营资产净利率变动对权益净利率的影响=20.74% - 16.60%=4.14%

③ - ②税后利息率变动对权益净利率的影响=22.24% - 20.74%=1.50%

④ - ③净财务杠杆变动对权益净利率的影响= 23.31% - 22.24%=1.07%

(5)由于税后利息率高低主要由资本市场决定,而净财务杠杆也不能提高了,因此,提高权益净利率和杠杆贡献率的主要途径是提高净经营资产净利率。

(6)经营差异率为正数,表明借款投入生产经营产生的税后经营净利润大于借款的税后利息,增加借款增加的净利润为正数,会增加净利润,提高权益净利率,所以可行。

第8题:

在项目股利能力分析中,如果财务净现值大于0,表明项目的盈利能力超过了( )。

A.投资利润率

B.基准收益率

C.财务内部收益率

D.财务净现值率

第9题:

B.营业净利率大于0的情况下,提高股利支付率

C.股利支付率小于1的情况下,降低营业净利率

D.提高净经营资产周转率

第10题:

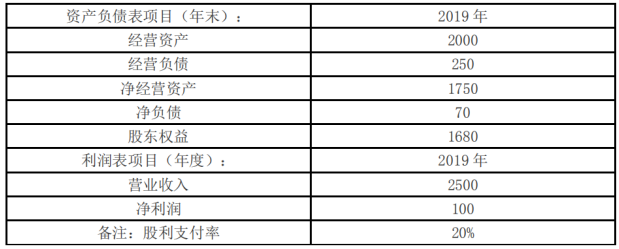

单位:万元

甲公司目前没有金融资产,未来也不准备持有金融资产,2019年股东权益增加除本年利润留存外,无其他增加项目。

要求:

(1)若2020年公司不发股票,且保持2019年的营业净利率、净经营资产周转率、净财务杠杆和股利支付率不变,预计甲公司2020年的销售增长率。

(2)若2020年公司不打算从外部融资,且甲公司2020年的营业净利率、净经营资产周转率和股利支付率不变,预计甲公司2020年的销售增长率。

(3)如果甲公司2020年的销售增长率为8%,净经营资产周转率与股利支付率不变,营业净利率可提高到6%并能涵盖借款增加的利息,计算甲公司2020年的融资总需求与外部筹资额。

可持续增长率=(100/1680×80%)/(1?100/1680×80%)=5%

(2)内含增长率=(100/1750×80%)/(1?100/1750×80%)=4.79%

或:净经营资产占营业收入的比=1750/2500=70%

营业净利率=100/2500=4%

0=70%-(1+内含增长率)/内含增长率×4%×80%

内含增长率=4.79%

(3)净经营资产周转率(营业收入/净经营资产)不变,即净经营资产销售百分比(净经营资产/营业收入)不变,因此净经营资产占营业收入的比=1750/2500=70%

融资总需求=净经营资产的增加=增加的营业收入×净经营资产占营业收入的比=2500×8%×70%=140(万元)

外部融资额=净经营资产的增加-留存收益的增加=140-2500×(1+8%)×6%×80%=10.4(万元)。