多选题税务师受托进行2014年企业所得税纳税审核时,认为以下处理有问题,可能影响企业所得税纳税的有()。A将在建工程人员的工资支出计入工资总额在税前直接扣除B企业将承担的高管的个人所得税计入营业外支出并在税前扣除C每期对生物资产计提的折旧额在税前扣除D将筹建期间发生的业务招待费一次性在开始生产经营的当期扣除E将自创商誉的摊销金额计入管理费用在税前扣除

题目

将在建工程人员的工资支出计入工资总额在税前直接扣除

企业将承担的高管的个人所得税计入营业外支出并在税前扣除

每期对生物资产计提的折旧额在税前扣除

将筹建期间发生的业务招待费一次性在开始生产经营的当期扣除

将自创商誉的摊销金额计入管理费用在税前扣除

相似问题和答案

第1题:

注册税务师进行企业所得税纳税审核时,发现企业的“其他应付款”科目明细账有长期挂账,且摘要记录不清楚,则应该( )。

A.判定企业存在藏匿收入的问题

B.判定企业账务处理有误,要求企业做出修改

C.进一步审核记账凭证和原始凭证

D.向明细账中的债权人发出函证

审核“其他应付款”等负债明细账,如发现有长期挂账,且摘要记录不清的应付款时,要进一步审核记账凭证和原始凭证,判定是否属藏匿收入的情况。

第2题:

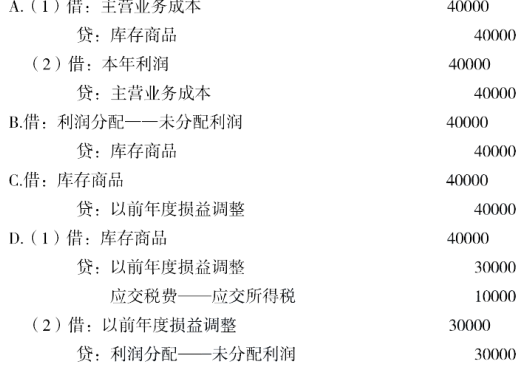

调账分录:

借:盈余公积 28500

贷:以前年度损益调整 28500

借:以前年度损益调整 28500

贷:利润分配——未分配利润 28500

第3题:

A、税率变动时“递延所得税资产”的账面余额不需要进行相应的调整

B、根据会计准则规定,商誉产生的应纳税暂时性差异不确认为递延所得税负债

C、与联营企业、合营企业投资等相关的应纳税暂时性差异不确认相应的递延所得税负债

D、所得税费用=当期所得税+递延所得税

第4题:

应进行企业所得税年度申报的纳税人有()。

- A、实行查账征收的居民企业

- B、在中国境内设立机构、场所并据实申报缴纳企业所得税的非居民企业

- C、所有缴纳企业所得税的纳税人

- D、实行核定征收企业所得税的纳税人

正确答案:A,B

第5题:

借:盈余公积 28500

贷:以前年度损益调整 28500

借:以前年度损益调整 3352.94

贷:应交税费—应交所得税 3352.94

借:应交税费—应交所得税 3352.94

贷:银行存款 3352.94

借:以前年度损益调整 25147.06

贷:利润分配—未分配利润 25147.06

第6题:

第7题:

第8题:

注册税务师受托进行2008年企业所得税纳税审核代理实务时,认为以下处理有问题,可能影响企业所得税纳税的有( )。

A.将在建工程人员的工资支出计入工资总额在税前扣除

B.企业将承担的高管的个人所得税计入营业外支出并在税前扣除

C.每期对生物资产计提的折旧额

D.以融资租赁签订合同过程中发生的相关费用作为资产的计税基础

E.将自创商誉的摊销金额计入管理费用在税前扣除

解析:选项A处理有误,在建工程人员的工资应当计入工程成本,但不应当当期在税前扣除。选项B处理有误,个人所得税应由取得所得的个人承担,如果企业承担的,不得在企业所得税前扣除。选项C处理正确,生物资产的折旧额可以在税前扣除。选项D处理有误,融资租入的固定资产,以租赁合同约定的付款总额和承租人在签订租赁合同过程中发生的相关费用为计税基础,租赁合同未约定付款总额的,以该资产的公允价值和承租人在签订租赁合同过程中发生的相关费用为计税基础。选项E处理有误,自创商誉不得摊销。

第9题:

税务师2014年纳税审核时应当注意,以下支出可以在计算企业所得税时税前扣除的是()。

- A、逾期缴纳所得税的滞纳金

- B、逾期缴纳的企业所得税

- C、向投资者支付的红利

- D、企业转让资产的账面净值

正确答案:D

第10题:

已作坏账损失处理后又收回的应收款项,按《小企业会计准则》规定进行会计处理时,不增加利润,按企业所得税法规定应确认为收入,因此,进行企业所得税汇算时应调整增加应纳税所得额。

正确答案:错误