(2019年)甲公司是一家制造业上市公司,拟于2019年末发行10年期债券筹资。目前甲公司尚无上市债券,也找不到合适的可比公司,评级机构评定甲公司的信用级别为AA级。目前上市交易的AA级公司债券及与之到期日相近的政府债券信息如下:甲公司采用风险调整法估计拟发行债券的税前债务资本成本,并以此确定该债券的票面利率。 要求:计算2019年末,AA级公司债券的平均信用风险补偿率,并确定甲公司拟发行债券的票面利率。

题目

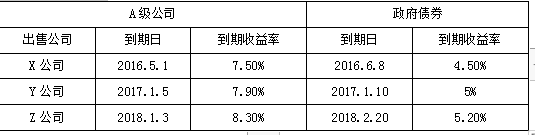

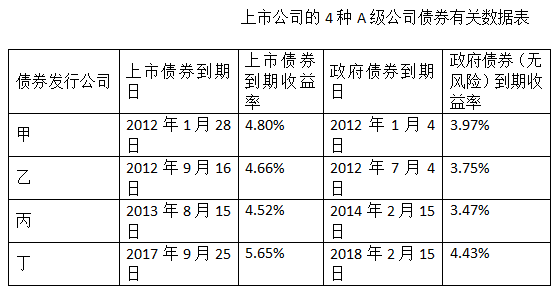

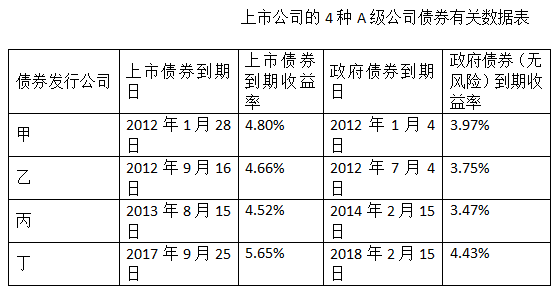

(2019年)甲公司是一家制造业上市公司,拟于2019年末发行10年期债券筹资。目前甲公司尚无上市债券,也找不到合适的可比公司,评级机构评定甲公司的信用级别为AA级。目前上市交易的AA级公司债券及与之到期日相近的政府债券信息如下:

甲公司采用风险调整法估计拟发行债券的税前债务资本成本,并以此确定该债券的票面利率。

要求:计算2019年末,AA级公司债券的平均信用风险补偿率,并确定甲公司拟发行债券的票面利率。

甲公司采用风险调整法估计拟发行债券的税前债务资本成本,并以此确定该债券的票面利率。

要求:计算2019年末,AA级公司债券的平均信用风险补偿率,并确定甲公司拟发行债券的票面利率。

如果没有搜索结果,请直接 联系老师 获取答案。

如果没有搜索结果,请直接 联系老师 获取答案。

相似问题和答案

第1题:

(2019年)甲公司是一家制造业上市公司。目前公司股票每股45元。预计股份未来增长率8%;长期借款合同中保护性条款约定甲公司长期资本负债率不可高于50%、利息保障倍数不可低于5倍。为占领市场并优化资本结构,公司拟于2019末发行附认股权证债券筹资20000万元。为确定筹资方案是否可靠,收集资料如下:

资料一、二、四略

资料三:甲公司尚无上市债券,也找不到合适的可比公司。评级机构评定甲公司的信用级别为AA级。目前上市交易的同行业其他公司债券及与之到期日相近的政府债券信息如下:

要求:

(3)为判断筹资方案是否可行,根据资料三,利用风险调整法,计算甲公司税前债务资本成本;假设无风险利率参考10年期政府到期收益率

资料一、二、四略

资料三:甲公司尚无上市债券,也找不到合适的可比公司。评级机构评定甲公司的信用级别为AA级。目前上市交易的同行业其他公司债券及与之到期日相近的政府债券信息如下:

要求:

(3)为判断筹资方案是否可行,根据资料三,利用风险调整法,计算甲公司税前债务资本成本;假设无风险利率参考10年期政府到期收益率

答案:

解析:

( 3)税前债务资本成本 =6.75%+[( 5.63%-4.59%) +( 6.58%-5.32%) +( 7.20%-6.75%) ]/3=7.67%。

第2题:

甲公司是一家制造业企业,信用级别为A级,目前没有上市的债券,为投资新产品项目,公司拟通过发行面值1000元的5年期债券进行筹资,公司采用风险调整法估计拟发行债券的税前债务资本成本,并以此确定该债券的票面利率。

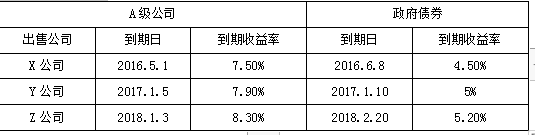

2012年1月1日,公司收集了当时上市交易的3种A级公司债券及与这些上市债券到期日接近的政府债券的相关信息如下:

2012年7月1日,甲公司发行该债券,该债券每年6月30日付息一次,2017年6月30日到期,发行当天的风险投资市场报酬率为10%。

要求:

(1)计算2012年1月1日,A级公司债券的平均信用风险补偿率,并确定甲公司拟发行债券的票面利率。

(2)计算2012年7月1日,甲公司债券的发行价格。

(3)2014年7月1日,A投资人在二级市场上以970元的价格购买了甲公司债券,并计划持有至到期。投资当天等风险投资市场报酬率为9%,计算A投资人的到期收益率,并据此判断该债券价格是否合理。

2012年1月1日,公司收集了当时上市交易的3种A级公司债券及与这些上市债券到期日接近的政府债券的相关信息如下:

2012年7月1日,甲公司发行该债券,该债券每年6月30日付息一次,2017年6月30日到期,发行当天的风险投资市场报酬率为10%。

要求:

(1)计算2012年1月1日,A级公司债券的平均信用风险补偿率,并确定甲公司拟发行债券的票面利率。

(2)计算2012年7月1日,甲公司债券的发行价格。

(3)2014年7月1日,A投资人在二级市场上以970元的价格购买了甲公司债券,并计划持有至到期。投资当天等风险投资市场报酬率为9%,计算A投资人的到期收益率,并据此判断该债券价格是否合理。

答案:

解析:

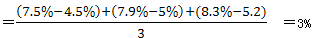

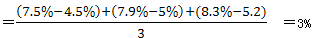

(1)平均信用风险补偿率=[(7.5%-4.5%)+(7.9%-5%)+(8.3%-5.2%)]/3=3%

拟发行债券的票面利率=5%+3%=8%

注:站在2012年1月1日时点看,同期限的政府债券到期收益率可以使用2017年1月10到期的政府债券的到期收益率。

(2)发行价格

=1000×8%×(P/A,10%,5)+1000×(P/F,10%,5)

=80×3.7908+1000×0.6209 =924.16(元)

(3)假设A投资人的到期收益率为i,则:

1000×8%×(P/A,i,3)+1000×(P/F,i,3)=970

i=10%,80×2.4869+1000×0.7513=950.252

i=9%,80×2.5313+1000×0.7722=974.704

i=9%+(10%-9%)×(974.704-970)/(974.704-950.252)=9.19%

到期收益率大于等风险投资市场报酬率,因此该债券价格是合理的,值得投资。

拟发行债券的票面利率=5%+3%=8%

注:站在2012年1月1日时点看,同期限的政府债券到期收益率可以使用2017年1月10到期的政府债券的到期收益率。

(2)发行价格

=1000×8%×(P/A,10%,5)+1000×(P/F,10%,5)

=80×3.7908+1000×0.6209 =924.16(元)

(3)假设A投资人的到期收益率为i,则:

1000×8%×(P/A,i,3)+1000×(P/F,i,3)=970

i=10%,80×2.4869+1000×0.7513=950.252

i=9%,80×2.5313+1000×0.7722=974.704

i=9%+(10%-9%)×(974.704-970)/(974.704-950.252)=9.19%

到期收益率大于等风险投资市场报酬率,因此该债券价格是合理的,值得投资。

第3题:

公司债券发行人的债项评级低于AA级的只能通过集中竞价系统上市交易。( )

正确答案:B

熟悉企业债券和公司债券申请上市的条件、上市申请与上市核准的有关规定。见教材第九章第四节,P318。

熟悉企业债券和公司债券申请上市的条件、上市申请与上市核准的有关规定。见教材第九章第四节,P318。

第4题:

甲公司是一家制造业上市公司,目前公司股票每股 38 元,预计股价未来增长率 7%;长 期借款合同中保护性条款约定甲公司长期资本负债率不可高于 50%、利息保障倍数不可 低于 5 倍。为占领市场并优化资本结构,公司拟于 2019 年未发行可转换债券筹资 20000 万元。为确定筹资方案是否可行,收集资料如下:

资料一:甲公司 2019 年预计财务报表主要数据。

甲公司 2019 年财务费用均为利息费用,资本化利息 250 万元。 资料二:筹资方案。

甲公司拟平价发行可转换债券,面值 1000 元,票面利率 6%,期限 10 年,每年末付息一次,到期还本。每份债券可转换 20 股普通股,不可赎回期 5 年,5 年后赎回价格 1030元,此后每年递减 6 元。不考虑发行成本等其他费用。 资料三:甲公司尚无上市债券,也找不到合适的可比公司,评级机构评定甲公司的信 用级别为 AA 级。目前上市交易的 AA 级公司债券及与之到期日相近的政府债券信息如 下:

甲公司股票目前β系数 1.25,市场风险溢价 5%,企业所得税税率 25%。假设公司所筹 集资金全部用于购置资产,资本结构以长期资本账面价值计算权重。 资料四:如果甲公司按筹资方案发债,预计 2020 年营业收入比 2019 年增长 25%,财务费用在 2019 年财务费用基础上增加新发债券利息,资本化利息保持不变,企业应纳税所得额为利润总额,营业净利率保持 2019 年水平不变,不分配现金股利。 要求:

(1)根据资料一,计算筹资前长期资本负债率、利息保障倍数。

(2)根据资料二,计算发行可转换债券的资本成本。

(3)为判断筹资方案是否可行,根据资料三,利用风险调整法,计算甲公司税前债务 资本成本;假设无风险利率参考 10 年期政府债券到期收益率,计算筹资后股权资本成 本。

(4)为判断是否符合借款合同中保护性条款的要求,根据资料四,计算筹资方案执行 后 2020 年末长期资本负债率、利息保障倍数。

(5)基于上述结果,判断筹资方案是否可行,并简要说明理由。

资料一:甲公司 2019 年预计财务报表主要数据。

甲公司 2019 年财务费用均为利息费用,资本化利息 250 万元。 资料二:筹资方案。

甲公司拟平价发行可转换债券,面值 1000 元,票面利率 6%,期限 10 年,每年末付息一次,到期还本。每份债券可转换 20 股普通股,不可赎回期 5 年,5 年后赎回价格 1030元,此后每年递减 6 元。不考虑发行成本等其他费用。 资料三:甲公司尚无上市债券,也找不到合适的可比公司,评级机构评定甲公司的信 用级别为 AA 级。目前上市交易的 AA 级公司债券及与之到期日相近的政府债券信息如 下:

甲公司股票目前β系数 1.25,市场风险溢价 5%,企业所得税税率 25%。假设公司所筹 集资金全部用于购置资产,资本结构以长期资本账面价值计算权重。 资料四:如果甲公司按筹资方案发债,预计 2020 年营业收入比 2019 年增长 25%,财务费用在 2019 年财务费用基础上增加新发债券利息,资本化利息保持不变,企业应纳税所得额为利润总额,营业净利率保持 2019 年水平不变,不分配现金股利。 要求:

(1)根据资料一,计算筹资前长期资本负债率、利息保障倍数。

(2)根据资料二,计算发行可转换债券的资本成本。

(3)为判断筹资方案是否可行,根据资料三,利用风险调整法,计算甲公司税前债务 资本成本;假设无风险利率参考 10 年期政府债券到期收益率,计算筹资后股权资本成 本。

(4)为判断是否符合借款合同中保护性条款的要求,根据资料四,计算筹资方案执行 后 2020 年末长期资本负债率、利息保障倍数。

(5)基于上述结果,判断筹资方案是否可行,并简要说明理由。

答案:

解析:

(1)长期资本负债率=20000/(20000+60000)×100%=25% 利息保障倍数=(7500+2500+1000)/(1000+250)=8.8

(2)第 5 年末转换价值=38×(F/P,7%,5)×20=1065.98(元) 由于转换价值高于赎回价格,所以,债券持有人会选择转股并出售。 假设可转换债券的税前资本成本为 i,则列式为: 1000=1000×6%×(P/A,i,5)+1065.98×(P/F,i,5)

即:1000=60×(P/A,i,5)+1065.98×(P/F,i,5)

当 i=7%时,60×(P/A,i,5)+1065.98×(P/F,i,5)=60×4.1002+1065.98×0.7130=1006.06

当 i=8%时,60×(P/A,i,5)+1065.98×(P/F,i,5)=60×3.9927+1065.98×0.6806=965.07

列式为(i-7%)/(8%-7%)=(1000-1006.06)/(965.07-1006.06) i=7.15%

可转换债券的资本成本=7.15%×(1-25%)=5.36%

(3)甲公司税前债务资本成本=(5.69%-4.42%+6.64%-5.15%+7.84%-5.95%)/3+5.95%=7.5%

股权资本成本=5.95%+1.25×5%=12.20%

(4)2020 年股东权益增加额=7500×(1+25%)=9375(万元)

2020 年末长期资本负债率=(20000+20000)/(60000+20000+20000+9375)×100%=36.57%

2020 年息税前利润=7500×(1+25%)/(1-25%)+1000+20000×6%=14700(万元) 利息保障倍数=14700/(1000+20000×6%+250)=6

(5)不可行。 虽然长期资本负债率和利息保障倍数达到了要求,但可转换债券的税前资本成本低于 税前债务资本成本,没有投资人愿意购买可转换债券,所以该筹资方案不可行。

(2)第 5 年末转换价值=38×(F/P,7%,5)×20=1065.98(元) 由于转换价值高于赎回价格,所以,债券持有人会选择转股并出售。 假设可转换债券的税前资本成本为 i,则列式为: 1000=1000×6%×(P/A,i,5)+1065.98×(P/F,i,5)

即:1000=60×(P/A,i,5)+1065.98×(P/F,i,5)

当 i=7%时,60×(P/A,i,5)+1065.98×(P/F,i,5)=60×4.1002+1065.98×0.7130=1006.06

当 i=8%时,60×(P/A,i,5)+1065.98×(P/F,i,5)=60×3.9927+1065.98×0.6806=965.07

列式为(i-7%)/(8%-7%)=(1000-1006.06)/(965.07-1006.06) i=7.15%

可转换债券的资本成本=7.15%×(1-25%)=5.36%

(3)甲公司税前债务资本成本=(5.69%-4.42%+6.64%-5.15%+7.84%-5.95%)/3+5.95%=7.5%

股权资本成本=5.95%+1.25×5%=12.20%

(4)2020 年股东权益增加额=7500×(1+25%)=9375(万元)

2020 年末长期资本负债率=(20000+20000)/(60000+20000+20000+9375)×100%=36.57%

2020 年息税前利润=7500×(1+25%)/(1-25%)+1000+20000×6%=14700(万元) 利息保障倍数=14700/(1000+20000×6%+250)=6

(5)不可行。 虽然长期资本负债率和利息保障倍数达到了要求,但可转换债券的税前资本成本低于 税前债务资本成本,没有投资人愿意购买可转换债券,所以该筹资方案不可行。

第5题:

(2015节选)甲公司是一家制造业企业,信用级别为A级,目前没有上市的债券,为投资新产品项目,公司拟通过发行面值1000元的5年期债券进行筹资,公司采用风险调整法估计拟发行债券的税前债务资本成本,并以此确定该债券的票面利率。

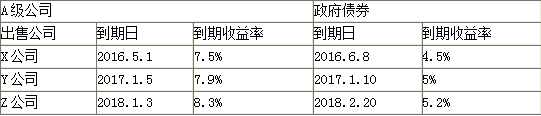

2012年1月1日,公司收集了当时上市交易的3种A级公司债券及与这些上市债券到期日接近的政府债券的相关信息如下:

要求:计算2012年1月1日,A级公司债券的平均信用风险补偿率,并确定甲公司拟发行债券的票面利率。

2012年1月1日,公司收集了当时上市交易的3种A级公司债券及与这些上市债券到期日接近的政府债券的相关信息如下:

要求:计算2012年1月1日,A级公司债券的平均信用风险补偿率,并确定甲公司拟发行债券的票面利率。

答案:

解析:

平均信用风险补偿率

以2012年1月1日为评估基准日,同期限(到期日相同或相近)的政府债券到期收益率可以使用2017年1月10到期的政府债券的到期收益率5%。

则:拟发行债券的票面利率=5%+3%=8%

以2012年1月1日为评估基准日,同期限(到期日相同或相近)的政府债券到期收益率可以使用2017年1月10到期的政府债券的到期收益率5%。

则:拟发行债券的票面利率=5%+3%=8%

第6题:

甲公司的信用级别为B级,2012年7月1日发行5年期,每年付息到期还本的债券。目前收集了可比公司上市交易的B级公司债券以及与公司债券到期日接近的政府债券,有关数据如表所示。

要求:计算甲公司债券税前资本成本。

要求:计算甲公司债券税前资本成本。

答案:

解析:

平均的信用风险补偿率:

债券税前资本成本=3.75%+1%=4.75%

备注:站在2012年7月1日时点看,本题中同期限(指的是到期日相同或相近)的政府债券到期收益率应该使用2017年7月4日到期的政府债券的到期收益率(3.75%)。

债券税前资本成本=3.75%+1%=4.75%

备注:站在2012年7月1日时点看,本题中同期限(指的是到期日相同或相近)的政府债券到期收益率应该使用2017年7月4日到期的政府债券的到期收益率(3.75%)。

第7题:

甲公司计划以2/3(负债/权益)的资本结构为W项目筹资。如果决定投资该项目,甲公司将于2014年10月发行5年期债券。由于甲公司目前没有已上市债券,拟采用风险调整法确定债务资本成本。W项目的权益资本相对其税后债务资本成本的风险溢价为5%。

甲公司的信用级别为BB级,目前国内上市交易的BB级公司债有3种,这3种债券及与其到期日接近的政府债券的到期收益率如下:

甲公司适用的企业所得税税率为25%。

要求:

(1)根据所给资料,估计无风险利率,计算W项目的加权平均资本成本,其中债务资本成本采用风险调整法计算,权益资本成本采用债券报酬率风险调整模型计算。(2014年综合题部分)

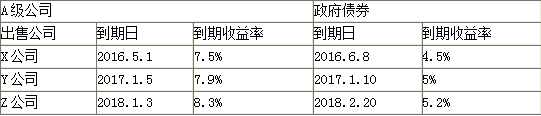

甲公司的信用级别为BB级,目前国内上市交易的BB级公司债有3种,这3种债券及与其到期日接近的政府债券的到期收益率如下:

甲公司适用的企业所得税税率为25%。

要求:

(1)根据所给资料,估计无风险利率,计算W项目的加权平均资本成本,其中债务资本成本采用风险调整法计算,权益资本成本采用债券报酬率风险调整模型计算。(2014年综合题部分)

答案:

解析:

(1)无风险利率为5年后到期的政府债券的到期收益率,即4.3%。

企业信用风险补偿率=[(6.5%-3.4%)+(7.6%-3.6%)+(8.3%-4.3%)]÷3=3.7%

税前债务资本成本=4.3%+3.7%=8%

股权资本成本=8%×(1-25%)+5%=11%

加权平均资本成本=8%×(1-25%)×(2/5)+11%×(3/5)=9%

企业信用风险补偿率=[(6.5%-3.4%)+(7.6%-3.6%)+(8.3%-4.3%)]÷3=3.7%

税前债务资本成本=4.3%+3.7%=8%

股权资本成本=8%×(1-25%)+5%=11%

加权平均资本成本=8%×(1-25%)×(2/5)+11%×(3/5)=9%

第8题:

ABC公司的信用级别为A级,适用的所得税税率为25%。该公司现在急需筹集1000万资金,欲平价发行10年期的长期债券。目前新发行的10年期政府债券的市场收益率为4.4%。为估计其税前债务成本,收集了目前上市交易的A级公司债券4种。有关数据下表所示。

要求:

(1)发行债券的税前资本成本;

(2)发行债券的税后资本成本。

要求:

(1)发行债券的税前资本成本;

(2)发行债券的税后资本成本。

答案:

解析:

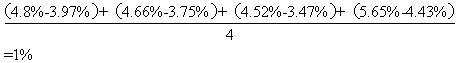

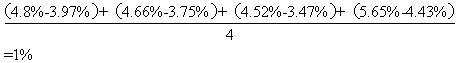

(1)发行债券的税前资本成本=4.4%+(4.8%-3.97%+4.66%-3.75%+4.52%-3.47%+5.65%-4.43%)/4=5.4%

(2)发行债券的税后资本成本=5.4%×(1-25%)=4.05%。

(2)发行债券的税后资本成本=5.4%×(1-25%)=4.05%。

第9题:

甲公司是一家制造业公司。目前公司股票每股 45 元。预计股价未来 年増长率 8%;长期借款合同中保护性条款约定甲公司长期资本负债 率不可高于 50%、利息保障倍数不可低于 5 倍。为占领市场并优化资 本结构,公司拟于 2019 年末发行附认股权证债券筹资 20000 万元。 为确定筹资方案是否可靠,收集资料如下:

资料一:甲公司 2019 年预计财务报表主要数据。

单位:万元

甲公司 2019 年财务费用均为利息费用,资本化利息 200 万元。

资料二:筹资方案。

甲公司拟平价发行附认股权证债券,面值 1000 元,票面利率 6%,期 限 10 年,每年末付息一次,到期还本。每份债券附送 20 张认股权证,认股权证 5 年后到期,在到期前每张认股权证可按 60 元的价格购买1 股普通股。不考虑发行成本等其他费用。 资料三:甲公司尚无上市债券,也找不至合适的可比公司。评级机构 评定甲公司的信用级别为 AA 级。目前上市交易的同行业其他公司债 券及与之到期日相近的政府债券信息如下:

甲公司股票目前β系数1.5,市场风险溢价4%,企业所得税率25%,假设公司所筹资金全部用于购置资产,资本结构以长期资本账面价值

计算权重。

资料四:如果甲公司按筹资方案发债,预计 2020 年营业收入比 2019 年增长 20%,财务费用在 2019 年财务费用基础上増加新发债券利息, 资本化利息保持不变,企业应纳税所得额为利润总额,营业净利率保 持 2019 年水平不变,不分配现金股利。

要求:

(1)根据资料一,计算筹资前的长期资本负债率、利息保障倍数。

(2)根据资料二,计算发行附认股权证债券的资本成本。

(3)为判断筹资方案是否可行,根据资料三,利用风险调整法,计 算甲公司税前债务资本成本;假设无风险利率参考 10 年期政府债券 到期收益率,计算筹资后股权资本成本。

(4)为判断是否符合借款合同的保护性条款的要求,根据资料四, 计算筹资方案执行后 2020 年末长期资本负债率、利息利障倍数。

(5)基于上述结果,判断筹资方案是否可行,并简要说明理由。

资料一:甲公司 2019 年预计财务报表主要数据。

单位:万元

甲公司 2019 年财务费用均为利息费用,资本化利息 200 万元。

资料二:筹资方案。

甲公司拟平价发行附认股权证债券,面值 1000 元,票面利率 6%,期 限 10 年,每年末付息一次,到期还本。每份债券附送 20 张认股权证,认股权证 5 年后到期,在到期前每张认股权证可按 60 元的价格购买1 股普通股。不考虑发行成本等其他费用。 资料三:甲公司尚无上市债券,也找不至合适的可比公司。评级机构 评定甲公司的信用级别为 AA 级。目前上市交易的同行业其他公司债 券及与之到期日相近的政府债券信息如下:

甲公司股票目前β系数1.5,市场风险溢价4%,企业所得税率25%,假设公司所筹资金全部用于购置资产,资本结构以长期资本账面价值

计算权重。

资料四:如果甲公司按筹资方案发债,预计 2020 年营业收入比 2019 年增长 20%,财务费用在 2019 年财务费用基础上増加新发债券利息, 资本化利息保持不变,企业应纳税所得额为利润总额,营业净利率保 持 2019 年水平不变,不分配现金股利。

要求:

(1)根据资料一,计算筹资前的长期资本负债率、利息保障倍数。

(2)根据资料二,计算发行附认股权证债券的资本成本。

(3)为判断筹资方案是否可行,根据资料三,利用风险调整法,计 算甲公司税前债务资本成本;假设无风险利率参考 10 年期政府债券 到期收益率,计算筹资后股权资本成本。

(4)为判断是否符合借款合同的保护性条款的要求,根据资料四, 计算筹资方案执行后 2020 年末长期资本负债率、利息利障倍数。

(5)基于上述结果,判断筹资方案是否可行,并简要说明理由。

答案:

解析:

(1)长期资本负债率=40000/(40000+60000)×100%=40% 利息保障倍数=(12000+2000)/(2000+200)=6.36

(2)假设附认股权证税前资本成本为 k,则: 1000×6%×(P/A,k,10)+20×[45×(F/P,8%,5)-60]×(P/F, k,5)+1000×(P/F,k,10)=1000 60×(P/A,k,10)+122.37×(P/F,k,5)+1000×(P/F,k,10)=1000

当 k=7%时, 60×(P/A,7%,10)+122.37×(P/F,7%,5)+1000×(P/F,7%,10)

=60×7.0236+122.37×0.7130+1000×0.5083=1016.97(元)

当k=8%时,

60×(P/A,8%,10)+122.37×(P/F,8%,5)+1000×(P/F,8%,10)

=60×6.7101+122.37×0.6806+1000×0.4632=949.09(元)

(k-7%)/(8%-7%)=(1000-1016.97)/(949.09-1016.97)

k=7.25%

(3)税前债务资本成本=6.75%+[(5.63%-4.59%)+(6.58%-5.32%)+(7.20%-6.75%)]/3=7.67%

股权资本成本=6.75%+1.5×4%=12.75%

(4)股东权益増加=9000×(1+20%)=10800(万元)

长期资本负债率=(40000+20000)(/ 40000+20000+60000+10800)×100%=45.87%

利息保障倍数=[12000×(1+20%)+2000+20000×6%]/(2000+200+20000×6%)=5.18

(5)虽然筹资后的长期资本负债率和利息保障倍数符合借款合同的 保护性条款的要求,但是,由于发行附认股权证债券的税前资本成本 低于甲公司税前债务资本成本,所以筹资方案不可行。

(2)假设附认股权证税前资本成本为 k,则: 1000×6%×(P/A,k,10)+20×[45×(F/P,8%,5)-60]×(P/F, k,5)+1000×(P/F,k,10)=1000 60×(P/A,k,10)+122.37×(P/F,k,5)+1000×(P/F,k,10)=1000

当 k=7%时, 60×(P/A,7%,10)+122.37×(P/F,7%,5)+1000×(P/F,7%,10)

=60×7.0236+122.37×0.7130+1000×0.5083=1016.97(元)

当k=8%时,

60×(P/A,8%,10)+122.37×(P/F,8%,5)+1000×(P/F,8%,10)

=60×6.7101+122.37×0.6806+1000×0.4632=949.09(元)

(k-7%)/(8%-7%)=(1000-1016.97)/(949.09-1016.97)

k=7.25%

(3)税前债务资本成本=6.75%+[(5.63%-4.59%)+(6.58%-5.32%)+(7.20%-6.75%)]/3=7.67%

股权资本成本=6.75%+1.5×4%=12.75%

(4)股东权益増加=9000×(1+20%)=10800(万元)

长期资本负债率=(40000+20000)(/ 40000+20000+60000+10800)×100%=45.87%

利息保障倍数=[12000×(1+20%)+2000+20000×6%]/(2000+200+20000×6%)=5.18

(5)虽然筹资后的长期资本负债率和利息保障倍数符合借款合同的 保护性条款的要求,但是,由于发行附认股权证债券的税前资本成本 低于甲公司税前债务资本成本,所以筹资方案不可行。

第10题:

采用风险调整法估计债务成本的前提条件有( )。

A、公司没有上市的债券

B、公司目前有上市的长期债券

C、找不到合适的可比公司

D、没有信用评级资料

B、公司目前有上市的长期债券

C、找不到合适的可比公司

D、没有信用评级资料

答案:A,C

解析:

采用风险调整法估计债务成本的前提条件有:公司没有上市的债券,而且找不到合适的可比公司。

【考点“风险调整法”】

【考点“风险调整法”】