某公司持有 A、B、C三种股票构成的证券组合,它们目前的市价分别为12元/股、6元/股和4元/股,它们的β系数分别为2.0、1.0和0.5,它们在证券组合中所占的比例分别为50%、30%、20%,上年的股利分别为2元/股、1元/股和0.5元/股,预期持有A股票每年可获得稳定的股利,持有B、C股票每年获得的股利逐年增长率为5%,若目前的市场收益率为15%,无风险收益率为10%。 要求: <1>、计算持有 A、B、C三种股票投资组合的风险收益率; <2>、分别计算投资A股票、B股票、C股票的必要报酬率; <3

题目

要求:

<1>、计算持有 A、B、C三种股票投资组合的风险收益率;

<2>、分别计算投资A股票、B股票、C股票的必要报酬率;

<3>、计算投资组合的必要报酬率;

<4>、分别计算A股票、B股票、C股票的内在价值;

<5>、判断该公司应否出售A、B、C三种股票。

相似问题和答案

第1题:

某公司欲投资购买A、B、C三种股票构成证券组合,它们目前的市价分别为20元/股、16元/股和12元假,它们的β系数分别为1.2、1.6和0.6,上年的股利分别为2.2元/股、2.0元/股和1.35元/股,预期持有B、C股票每年可分别获得稳定的股利,持有A股票每年获得的股利逐年增长率为5%,若目前的市场收益率为14%,无风险收益率为4%。要求:

(1)按照资本资产定价模型分别计算投资A股票、B股票、C股票的必要收益率;

(2)分别计算A、B、C股票的内在价值;

(3)判断该公司应否投资A、B、C三种股票;

(4)如果等比例投资值得投资的股票,组成一个投资组合,计算投资组合的风险收益率和必要收益率;,(5)如果C股票0.25年后其市价涨到14元/股(持有期间未分得股利),此时将其出售,计算C股票的持有期收益率;(6)如果A股票投资当日的开盘价为20.5元股,收盘价为19.5元/股,请计算A股票的本期收益率。

(1)投资A股票的必要收益率=4%+1.2×(14%-4%)=16%

投资B股票的必要收益率=4%+1.6×(14%-4%)=20%

投资C股票的必要收益率=4%+0.6×(14%-4%)=10%

(2)A股票的内在价值=2.2×(1+5%)/(16%-5%)=21(元股)

B股票的内在价值=2.0/20%=10(元股)

C股票的内在价值=1.35/10%=13.5(元股)

(3)由于A、C股票目前的价值高于其市价,所以应投资A、C股票;由于B股票目前的市价高于其内在价值,所以不应投资B股票。

(4)A、C投资组合的β系数=1.2×50%+0.6×50%=0.9

风险收益率=0.9×(14%-4%)=9%

必要收益率=4%+9%=13%

(5)C股票的持有期收益率=(14-12)/12×100%=16.67%

(6)A股票的本期收益率一上年每股现金股利/当日收盘价×100%=2.2/19.5×100%=11.28%

第2题:

甲公司持有A,B,C三种股票,在由上述股票组成的证券投资组合中,各股票所占的比重分别为50%,30%和20%,其β系数分别为2.0,1.0和0.5,市场收益率为15%,无风险收益率为10%。A股票当前每股市价为12元,刚收到上一年度派发的每股1.2元的现金股利,预计股利以后每年将增长8%。

要求:(1)计算以下指标:

① 甲公司证券组合的β系数;

② 甲公司证券组合的风险收益率(RP);

③ 甲公司证券组合的必要投资收益率(K);

④ 投资A股票的必要投资收益率;

(2) 利用股票估价模型分析当前出售A股票是否对甲公司有利。

(1) 计算以下指标:

①甲公司证券组合的β系数=50%×2+30%×1+20%×0.5 =1.4

②甲公司证券组合的风险收益率(RP)=1.4×(15%-10%) =7%

③甲公司证券组合的必要投资收益率(K)=10%+7% =17%

注或:

③甲公司证券组合的必要投资收益率(K)=10%+1.4×(15%-10%)=17%

④投资A股票的必要投资收益率=10%+2×(15%-10%)=20%

(2)利用股票估价模型分析当前出售A股票是否对甲公司有利

∵ 1.2×(1+8%)/(20%-8%)=10.8元

A股票当前市价12元大于其股票价值,因此出售A股票对甲公司有利

第3题:

某公司欲投资购买A、B、c三种股票构成证券组合,它们目前的市价分别为10元/股、16元/股和4元/股,它们的卢系数分别为1.1、1.0和0.5,它们在证券组合中所占的比例分别为50%、40%、10%,上年的股利分别为2影股、1.4元/股和1.35元/股,预期持有B、C股票每年可分别获得稳定的股利,持有A股票每年获得的股利逐年增长率为5%,若目前的市场收益率为14%,无风险收益率为4%。

要求:

(1)计算投资A、B、c三种股票投资组合的风险收益率;

(2)按照资本资产定价模型分别计算投资A股票、B股票、c股票的必要收益率;

(3)计算投资组合的必要收益率;

(4)分别计算A股票、B股票、c股票的内在价值;

(5)判断该公司应否投资A、B、c三种股票;

(6)如果选择投资A股票,估计1年后其市价可以涨到11元/股,计算若持有1年后将其出售,A股票的持有期收益率;

(7)如果选择投资c股票,投资当日的开盘价为4.2元/股,收盘价为4.6元/股,请计算c股票的本期收益率。

(1)投资组合的β系数=50%×1.1+40%× 1.0+10%×0.5=1

投资组合的风险收益率=1×(14%-4%)=10%

(2)投资A股票的必要收益率=4%+1.1 ×(14%-4%)=15%

投资B股票的必要收益率=4%+1.0×(14%-4%)=14%

投资C股票的必要收益率=4%+0.5 ×(14%-4%)=9%

(3)投资组合的必要收益

=4%+1.0×(14%-4%)=14%

(4)A股票的内在价值=2×(1+5%)/(15%-5%)=21(元/股)

B股票的内在价值=1.4/14%=10(元/股)

C股票的内在价值=1.35/9%=15(元/股)

(5)由于A、C股票目前的价值高于其市价,所以A、C股票应投资;由于B股票目前的市价高于其内在价值,所以B不应投资。

(6)预期股利=2 ×(1+5%)=2.1(元/股)

A股票的持有期收益率=[2.1+(11-10)]/10×100%=31%

(7)C股票的本期收益率=1.35/4.6 × 100%=29.35%

第4题:

下列说法中正确的是:

B、B股票的系统风险大于市场平均风险

C、C股票的系统风险大于市场平均风险

D、以上说法均正确

第5题:

甲公司投资组合的β系数为:

B、1.16

C、1.4

D、1.6

第6题:

甲公司准备投资100万元购人由A、B、C三种股票构成的投资组合,三种股票占用的资金分别为20万元、30万元和50万元,即它们在证券组合中的比重分别为20%、30%和50%,三种股票的贝他系数分别为0.8、1.0和1.8。无风险收益率为10%,股票市场的必要收益率为16%。

要求:

(1)计算该股票组合的综合贝他系数。

(2)计算该股票组合的风险收益率。

(3)计算该股票组合的必要收益率。

(4)若甲公司目前要求的必要收益率为19%,且对B股票的投资比例不变,如何进行投资组合。

该题的重点在第四个问题,需要先根据预期报酬计算出综合贝他系数,再根据贝他系数计算A、B、C的投资组合。

(1)该股票组合的综合贝他系数=0.8×20%+ 1.0×30%+1.8×50%=1.36

(2)该股票组合的风险收益率=1.36×(16%-10%)=8.16%

(3)该股票组合的必要收益率=10%+8.16%=18.16%

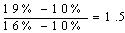

(4)若必要收益率19%,则综合β系数=

设投资于A股票的比例为X,则:0.8X+1×30%+1.8×(1-30%-X)=1.5

X=6%,即A投资6万元,B投资30万元,C投资64万元。

第7题:

甲公司投资组合的风险收益率为:

B、7%

C、5%

D、2.5%

第8题:

A公司欲投资购买甲、乙、丙三只股票构成投资组合,这三只股票目前的市价分别为3元/股、4元/股和2元/股,β系数分别为1.5、1.8和2.4。在组合中所占的投资比例分别为40%、30%、30%,目前的股利分别为0.5元/股、0.8元/股和0.4元/股,甲、乙股票为固定股利股票,丙股票为固定成长股利股票,丙股票每年的股利固定增长率为8%,若目前平均风险股票的市场必要收益率为16%,无风险收益率为5%。

要求:

(1)计算投资甲、乙、丙三种股票构成的投资组合的风险收益率;

(2)计算投资甲、乙、丙三种股票构成的投资组合的必要收益率;

(3)分别计算甲股票、乙股票、丙股票的必要收益率;

(4)分别计算甲股票、乙股票、丙股票的内在价值;

(5)若按照目前市价投资于甲股票,估计1年后其市价可以涨到5.4元/股,若持有1年后将其出售,计算甲股票的持有期收益率;

(6)若按照目前市价投资于丙股票,并长期持有。计算其预期收益率。

(1)投资组合的β系数=40%×1.5+30%×1.8+30%×2.4=1.86

投资组合的风险收益率=1.86×(16%-5%)=20.46%

(2)投资组合的必要收益率=5%+20.46%=25.46%

(3)甲股票的必要收益率=5%+1.5×(16%-5%)=21.5%

乙股票的必要收益率=5%+1.8×(16%-5%)=24.8%

丙股票的必要收益率=5%+2.4×(16%-5%)=31.4%

(4)甲股票的内在价值=0.5/21.5%=2.33(元/股)

乙股票的内在价值:0.8/24.8%=3.23(元/股)

丙股票的内在价值=O.4×(1+8%)/(31.4%-8%)=1.85(元/股)

(5)甲股票的持有期收益率=(5.4-3)/3=80%

(6)丙股票的预期投资收益率=O.4×(1+8%)/2+8%=29.6%

第9题:

甲公司投资组合的必要投资收益率为:

B、10%

C、17%

D、22%

第10题:

若该公司只持有A种股票,此时风险报酬系数为0.8,该股票的标准离差率为75%,则该股票的总报酬率为:

B、60%

C、70%

D、80%