某企业目前已有1000万元长期资本,均为普通股,股价为10元/股。现企业希望再实现500万元的长期资本融资以满足扩大经营规模的需要。预计息税前利润为210万元,企业所得税税率为25%。有三种筹资方案可供选择: 方案一:全部通过年利率为10%的长期债券筹资; 方案二:全部是优先股股利率为12%的优先股筹资; 方案三:全部依靠发行普通股股票筹资,按照目前的股价,需增发50万股新股。 要求: (1)计算三个方案筹资后的每股收益。 (2)计算长期债券和普通股筹资方式的每股收益无差别点。 (3)计算优先股和普通股筹

题目

某企业目前已有1000万元长期资本,均为普通股,股价为10元/股。现企业希望再实现500万元的长期资本融资以满足扩大经营规模的需要。预计息税前利润为210万元,企业所得税税率为25%。有三种筹资方案可供选择:

方案一:全部通过年利率为10%的长期债券筹资;

方案二:全部是优先股股利率为12%的优先股筹资;

方案三:全部依靠发行普通股股票筹资,按照目前的股价,需增发50万股新股。

要求:

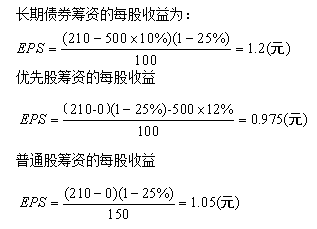

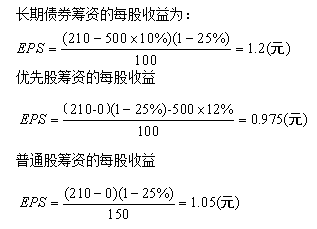

(1)计算三个方案筹资后的每股收益。

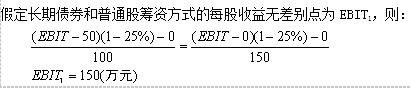

(2)计算长期债券和普通股筹资方式的每股收益无差别点。

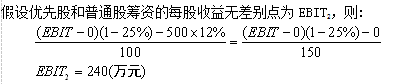

(3)计算优先股和普通股筹资的每股收益无差别点。

(4)若不考虑财务风险,该公司应当选择哪一种筹资方式?

(5)如果公司预计的息税前利润改变为130万元或300万元,在不考虑财务风险的情况下,公司应选择哪一种筹资方式?

方案一:全部通过年利率为10%的长期债券筹资;

方案二:全部是优先股股利率为12%的优先股筹资;

方案三:全部依靠发行普通股股票筹资,按照目前的股价,需增发50万股新股。

要求:

(1)计算三个方案筹资后的每股收益。

(2)计算长期债券和普通股筹资方式的每股收益无差别点。

(3)计算优先股和普通股筹资的每股收益无差别点。

(4)若不考虑财务风险,该公司应当选择哪一种筹资方式?

(5)如果公司预计的息税前利润改变为130万元或300万元,在不考虑财务风险的情况下,公司应选择哪一种筹资方式?

如果没有搜索结果,请直接 联系老师 获取答案。

如果没有搜索结果,请直接 联系老师 获取答案。

相似问题和答案

第1题:

某企业目前已有1000万元长期资本,均为普通股,股价为10元/股。现企业希望再实现500万元的长期资本筹资以满足扩大经营规模的需要。预计息税前利润为210万元,企业所得税税率为25%。有三种筹资方案可供选择:

方案一:全部通过年利率为10%的长期债券筹资;

方案二:全部是优先股股利率为12%的优先股筹资;

方案三:全部依靠发行普通股股票筹资,按照目前的股价,需增发50万股新股。

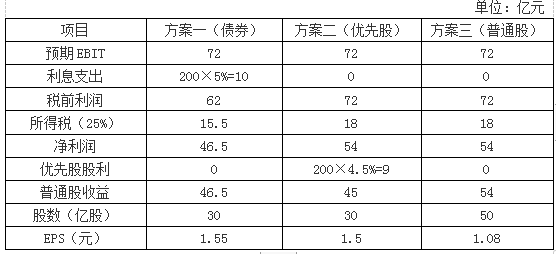

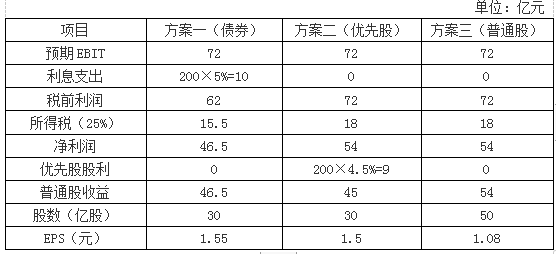

【要求】(1)计算三个方案筹资后的每股收益。

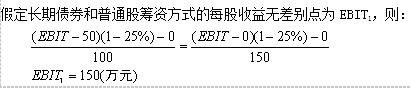

【要求】(2)计算长期债券和普通股筹资方式的每股收益无差别点。

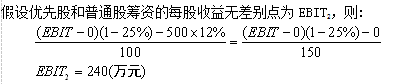

【要求】(3)计算优先股和普通股筹资的每股收益无差别点。

【要求】(4)若不考虑财务风险,该公司应当选择哪一种筹资方式?

【要求】(5)如果公司预计的息税前利润改变为130万元或300万元,在不考虑财务风险的情况下,公司应选择哪一种筹资方式?

方案一:全部通过年利率为10%的长期债券筹资;

方案二:全部是优先股股利率为12%的优先股筹资;

方案三:全部依靠发行普通股股票筹资,按照目前的股价,需增发50万股新股。

【要求】(1)计算三个方案筹资后的每股收益。

【要求】(2)计算长期债券和普通股筹资方式的每股收益无差别点。

【要求】(3)计算优先股和普通股筹资的每股收益无差别点。

【要求】(4)若不考虑财务风险,该公司应当选择哪一种筹资方式?

【要求】(5)如果公司预计的息税前利润改变为130万元或300万元,在不考虑财务风险的情况下,公司应选择哪一种筹资方式?

答案:

解析:

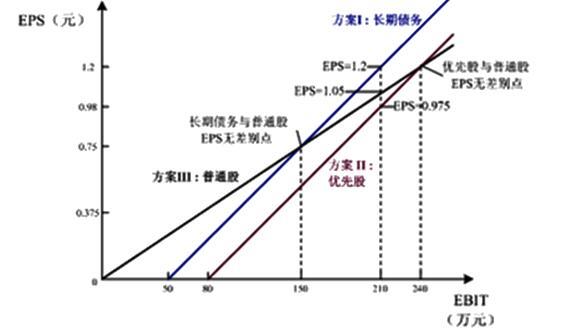

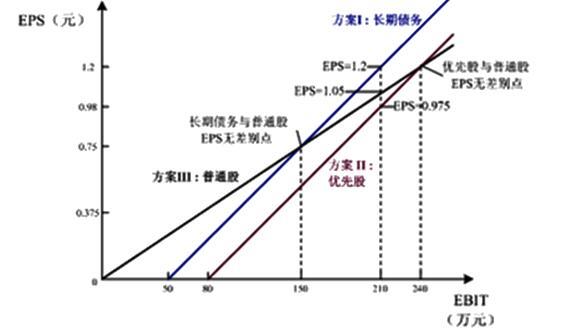

从筹资后的每股收益来看,长期债券筹资形成的每股收益最高;从每股收益无差异点分析来看,因为预计息税前利润210万元高于无差别点150万元,所以若不考虑财务风险应采用发行长期债券筹资,因其每股收益高。

由于发行债券筹资的每股收益永远高于发行优先股筹资的每股收益,所以以债券筹资和普通股筹资的无差别点150万元标准,若预计息税前利润变为130万元,则低于无差别点150万元利润,应选择普通股筹资。若预计息税前利润变为300万元,高于无差别点150万元,应选择债券筹资方案。

从筹资后的每股收益来看,长期债券筹资形成的每股收益最高;从每股收益无差异点分析来看,因为预计息税前利润210万元高于无差别点150万元,所以若不考虑财务风险应采用发行长期债券筹资,因其每股收益高。

由于发行债券筹资的每股收益永远高于发行优先股筹资的每股收益,所以以债券筹资和普通股筹资的无差别点150万元标准,若预计息税前利润变为130万元,则低于无差别点150万元利润,应选择普通股筹资。若预计息税前利润变为300万元,高于无差别点150万元,应选择债券筹资方案。

第2题:

某企业目前已有1000万元长期资本,均为普通股,股价为10元/股。现企业希望再实现500万元的长期资本融资以满足扩大经营规模的需要。有三种筹资方案可供选择:

方案一:全部通过年利率为10%的长期债券融资;

方案二:全部是优先股股利为12%的优先股筹资;

方案三:全部依靠发行普通股股票筹资,按照目前的股价,需增发50万股新股。企业所得税税率为25%。

要求:

(1)计算长期债务和普通股筹资方式的每股收益无差别点。

(2)计算优先股和普通股筹资的每股收益无差别点。

(3)假设企业预期的息税前利润为210万元,若不考虑财务风险,该公司应当选择哪一种筹资方式?

方案一:全部通过年利率为10%的长期债券融资;

方案二:全部是优先股股利为12%的优先股筹资;

方案三:全部依靠发行普通股股票筹资,按照目前的股价,需增发50万股新股。企业所得税税率为25%。

要求:

(1)计算长期债务和普通股筹资方式的每股收益无差别点。

(2)计算优先股和普通股筹资的每股收益无差别点。

(3)假设企业预期的息税前利润为210万元,若不考虑财务风险,该公司应当选择哪一种筹资方式?

答案:

解析:

(3)

因为预计营业利润210万元高于无差别点150万元,所以若不考虑财务风险应采用发行长期债券筹资,因其每股收益高。

(3)

因为预计营业利润210万元高于无差别点150万元,所以若不考虑财务风险应采用发行长期债券筹资,因其每股收益高。

第3题:

某企业目前拥有资本1000万元,其结构为:负债资本20%(年利息20万元),普通股权益资本80%(发行普通股10万股,每股面值80万元),现准备追加筹资400万元,有两种筹资方案可供选择

(1)全部发行普通股。增发5万股,每股面信80元

(2)全部筹措长期债务,利率为10%,利息为40万元,企业追加筹资后,息税前利润预计为160万元,所得税率为25%

要求:

(1)计算每股收益无差别点( )

A.EBI=130万元

B.EBIT=150万元

C.EBT=155万元

D.EBI=140万元

(2)该企业选择哪一种融资方案。( )

A.采用负债筹资方案 B.采用发行股票筹资方案

参考答案:(1)D(2)A

第4题:

甲公司为一家制造类企业,公司原有资本700万元,其中债务资本200万元(每年负担利息24万元),普通股资本500万元(发行普通股500万股,每股面值1元)。公司拟于下一年度扩大业务,需追加筹资300万元,没有筹资费用。现有两种筹资方案:

方案一:全部按面值发行普通股,增发60万股,每股发行价5元;

方案二:全部增加长期借款,借款利率为12%。预计扩大业务后的息税前利润为400万元,所得税税率为25%。

假定不考虑其他因素。

<1>?、计算每股收益无差别点的息税前利润,并据此作出筹资方式的决策。

<2>?、从理论与实务管理角度,指出公司资本结构决策的目标定位。

方案一:全部按面值发行普通股,增发60万股,每股发行价5元;

方案二:全部增加长期借款,借款利率为12%。预计扩大业务后的息税前利润为400万元,所得税税率为25%。

假定不考虑其他因素。

<1>?、计算每股收益无差别点的息税前利润,并据此作出筹资方式的决策。

<2>?、从理论与实务管理角度,指出公司资本结构决策的目标定位。

答案:

解析:

1.(EBIT-24)×(1-25%)/(500+60)=(EBIT-24-300×12%)×(1-25%)/500

得:EBIT=360(万元)(2分)

预计扩大业务后的息税前利润为400万元,大于每股收益无差别点的息税前利润,所以应该选择全部增加长期借款方式筹资。(3分)

2.从理论与实务管理角度,公司资本结构决策的目标定位于:通过合理安排资本结构,在有效控制财务风险的前提下降低企业融资成本、提高企业整体价值。(5分)

得:EBIT=360(万元)(2分)

预计扩大业务后的息税前利润为400万元,大于每股收益无差别点的息税前利润,所以应该选择全部增加长期借款方式筹资。(3分)

2.从理论与实务管理角度,公司资本结构决策的目标定位于:通过合理安排资本结构,在有效控制财务风险的前提下降低企业融资成本、提高企业整体价值。(5分)

第5题:

东大公司现有资金15000万元,普通股股本8000万元,长期借款7000万元。已知长期借款资本成本为7.5%,无筹资费用,普通股资本成本为12.5%,公司此时的息税前利润为2000万元。

公司拟筹资5000万元,有A、B两个筹资方案可供选择。

方案一:发行债券取得5000万元,年利率为12%、期限为3年,假设发行债券不影响股票资本成本,债券的筹资费用率是2%;

方案二:增发普通股筹资取得5000万元,预期股利为1.15元,普通股当前市价为10元,股东要求每年股利增长2%,筹资费用率为2.5%。

公司适用的所得税税率为25%,长期借款和公司债券均为年末付息,到期还本。

根据上述资料,回答下列问题。

<4>、采用方案二筹资后,该公司的加权资本成本为( )。

公司拟筹资5000万元,有A、B两个筹资方案可供选择。

方案一:发行债券取得5000万元,年利率为12%、期限为3年,假设发行债券不影响股票资本成本,债券的筹资费用率是2%;

方案二:增发普通股筹资取得5000万元,预期股利为1.15元,普通股当前市价为10元,股东要求每年股利增长2%,筹资费用率为2.5%。

公司适用的所得税税率为25%,长期借款和公司债券均为年末付息,到期还本。

根据上述资料,回答下列问题。

<4>、采用方案二筹资后,该公司的加权资本成本为( )。

A.7.2%

B.11.59%

C.11.4%

D.12.5%

B.11.59%

C.11.4%

D.12.5%

答案:B

解析:

按方案二筹资后的加权资本成本=13.79%×(8000+5000)/20000+7.5%×7000/20000=11.59%。

第6题:

某企业目前已有1000万元长期资本,均为普通股,股价为10元/股。现企业希望再实现500万元的长期资本融资以满足扩大经营规模的需要。有三种筹资方案可供选择:

方案一:全部通过年利率为10%的长期债券融资;

方案二:全部是优先股股利为12%的优先股筹资;

方案三:全部依靠发行普通股股票筹资,按照目前的股价,需增发50万股新股。企业所得税税率为25%。

【要求】

(1)计算长期债务和普通股筹资方式的每股收益无差别点。

(2)计算优先股和普通股筹资的每股收益无差别点。

(3)假设企业预期的息前税前利润为210万元,若不考虑财务风险,该公司应当选择哪一种筹资方式?

【补充要求】

(4)若追加投资前公司的息税前利润为100万元,追加投资后预期的息前税前利润为210万元,计算筹资前的财务杠杆系数和按三个方案筹资后的财务杠杆系数。

(5)若追加投资前公司的息税前利润为100万元,如果新投资可提供30万元或200万元的新增息税前利润,在不考虑财务风险的情况下,公司应选择哪一种筹资方式?

方案一:全部通过年利率为10%的长期债券融资;

方案二:全部是优先股股利为12%的优先股筹资;

方案三:全部依靠发行普通股股票筹资,按照目前的股价,需增发50万股新股。企业所得税税率为25%。

【要求】

(1)计算长期债务和普通股筹资方式的每股收益无差别点。

(2)计算优先股和普通股筹资的每股收益无差别点。

(3)假设企业预期的息前税前利润为210万元,若不考虑财务风险,该公司应当选择哪一种筹资方式?

【补充要求】

(4)若追加投资前公司的息税前利润为100万元,追加投资后预期的息前税前利润为210万元,计算筹资前的财务杠杆系数和按三个方案筹资后的财务杠杆系数。

(5)若追加投资前公司的息税前利润为100万元,如果新投资可提供30万元或200万元的新增息税前利润,在不考虑财务风险的情况下,公司应选择哪一种筹资方式?

答案:

解析:

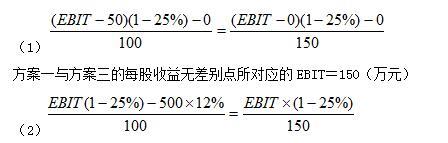

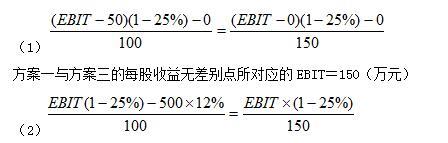

(1)方案一与方案三,即长期债务和普通股筹资方式的每股收益无差别点,EPS1=EPS3:

解方程得方案一与方案三的每股收益无差别点所对应的EBIT=150(万元)。

(2)方案二与方案三,即优先股和普通股筹资的每股收益无差别点,EPS2=EPS3

解方程得方案2与方案3的每股收益无差别点所对应的EBIT=240(万元)。

解方程得方案一与方案三的每股收益无差别点所对应的EBIT=150(万元)。

(2)方案二与方案三,即优先股和普通股筹资的每股收益无差别点,EPS2=EPS3

解方程得方案2与方案3的每股收益无差别点所对应的EBIT=240(万元)。

第7题:

东大公司现有资金15000万元,普通股股本8000万元,长期借款7000万元。已知长期借款资本成本为7.5%,无筹资费用,普通股资本成本为12.5%,公司此时的息税前利润为2000万元。

公司拟筹资5000万元,有A、B两个筹资方案可供选择。

方案一:发行债券取得5000万元,年利率为12%、期限为3年,假设发行债券不影响股票资本成本,债券的筹资费用率是2%;

方案二:增发普通股筹资取得5000万元,预期股利为1.15元,普通股当前市价为10元,股东要求每年股利增长2%,筹资费用率为2.5%。

公司适用的所得税税率为25%,长期借款和公司债券均为年末付息,到期还本。

根据上述资料,回答下列问题。

<3>、采用方案二筹资后,该公司普通股的资本成本为( )。

公司拟筹资5000万元,有A、B两个筹资方案可供选择。

方案一:发行债券取得5000万元,年利率为12%、期限为3年,假设发行债券不影响股票资本成本,债券的筹资费用率是2%;

方案二:增发普通股筹资取得5000万元,预期股利为1.15元,普通股当前市价为10元,股东要求每年股利增长2%,筹资费用率为2.5%。

公司适用的所得税税率为25%,长期借款和公司债券均为年末付息,到期还本。

根据上述资料,回答下列问题。

<3>、采用方案二筹资后,该公司普通股的资本成本为( )。

A.13.79%

B.12.50%

C.10%

D.13.5%

B.12.50%

C.10%

D.13.5%

答案:A

解析:

普通股的资本成本=1.15/[10×(1-2.5%)]+2%=13.79%。

第8题:

某高速公路龙头企业目前有300亿元长期资本,均为普通股,股价为10元/股。企业计划再融入200亿元的长期资本以扩大规模。有三种筹资方案可供选择:

方案一:全部通过年利率为5%的长期债券融资;

方案二:全部通过股息率为4.5%的优先股筹资;

方案三:全部以市价发行20亿股普通股股票筹资。

要求:假设规模扩大后的息税前利润为72亿元,企业所得税税率为25%。若不考虑财务风险,公司应当选择哪种方案?计算方案一和三的每股收益无差别点;计算方案二和三的每股收益无差别点。

方案一:全部通过年利率为5%的长期债券融资;

方案二:全部通过股息率为4.5%的优先股筹资;

方案三:全部以市价发行20亿股普通股股票筹资。

要求:假设规模扩大后的息税前利润为72亿元,企业所得税税率为25%。若不考虑财务风险,公司应当选择哪种方案?计算方案一和三的每股收益无差别点;计算方案二和三的每股收益无差别点。

答案:

解析:

普通股股数N=300/10=30(亿股)

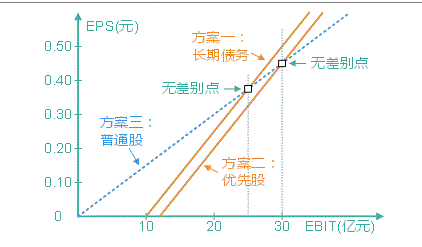

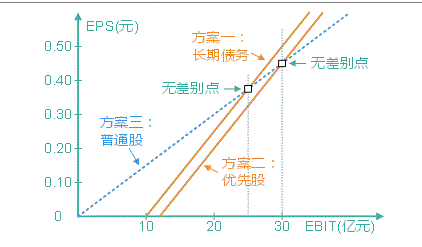

方案一的EPS最大,为最优方案。

①方案一和方案三的EPS无差别点:

(EBIT-10)×(1-25%)/30=EBIT×(1-25%)/50

求得:EBIT=25(亿元)

②方案二和三的EPS无差别点:

[EBIT×(1-25%)-9]/30=EBIT×(1-25%)/50

求得:EBIT=30(亿元)

每股收益—息税前利润如下图所示:

方案一的EPS最大,为最优方案。

①方案一和方案三的EPS无差别点:

(EBIT-10)×(1-25%)/30=EBIT×(1-25%)/50

求得:EBIT=25(亿元)

②方案二和三的EPS无差别点:

[EBIT×(1-25%)-9]/30=EBIT×(1-25%)/50

求得:EBIT=30(亿元)

每股收益—息税前利润如下图所示:

第9题:

某企业现有长期资金18000万元,其中普通股10000万股,长期债务6000万股,没有优先股,现计划追加融资9000万元,拟采用的方案是增发3000万股普通股,追加融资后的年利息为400万元,企业使用所得税税率为25%,预计企业追加融资后的年息税前利润为2800万元,则该方案的每股利润为()元。

A:0.1385

B:0.1616

C:0.1846

D:0.2154

B:0.1616

C:0.1846

D:0.2154

答案:A

解析:

每股利润=(2800-400)*(1-25%)/(10000+3000)=0.1385(元)。

第10题:

甲企业需要筹集资金2000万元,有以下三种筹资方案可供选择:方案一,长期借款600万元,利率6%;发行普通股1400万元,资本成本为15%。方案二,发行长期债券800万元,资本成本为5.5%;发行普通股1200万元,资本成本为15%。方案三,长期借款800万元,利率6%;发行长期债券400万元,资本成本为5%;发行普通股800万元,资本成本为16%。该企业所得税税率为25%。则采用资本成本比较法确定的最优资本结构是( )。

A. 方案一

B. 方案二

C. 方案三

D. 方案一或方案二

B. 方案二

C. 方案三

D. 方案一或方案二

答案:C

解析:

方案一加权平均资本成本=6%×(1-25%)×600/2000+15%×1400/2000=11.85%

方案二加权平均资本成本=5.5%×800/2000+15%×1200/2000=11.2%

方案三加权平均资本成本=6%×(1-25%)×800/2000+5%×400/2000+16%×800/2000=9.2%

由于方案三的加权平均资本成本最低,所以选项方案三。

方案二加权平均资本成本=5.5%×800/2000+15%×1200/2000=11.2%

方案三加权平均资本成本=6%×(1-25%)×800/2000+5%×400/2000+16%×800/2000=9.2%

由于方案三的加权平均资本成本最低,所以选项方案三。