(2019年)甲公司处于可持续增长状态。预计2019年末净经营资产1000万元,净负债340万元,2019年营业收入1100万元,净利润100万元,股利支付率40%。甲公司2019年可持续增长率是()。A.6.5% B.10% C.9.1% D.6.1%

题目

(2019年)甲公司处于可持续增长状态。预计2019年末净经营资产1000万元,净负债340万元,2019年营业收入1100万元,净利润100万元,股利支付率40%。甲公司2019年可持续增长率是()。

A.6.5%

B.10%

C.9.1%

D.6.1%

B.10%

C.9.1%

D.6.1%

如果没有搜索结果,请直接 联系老师 获取答案。

如果没有搜索结果,请直接 联系老师 获取答案。

相似问题和答案

第1题:

E公司2019年营业收入为5000万元,2019年底净负债及股东权益总计为2500万元(其中股东权益2200万元),预计2020年销售增长率为8%,税后经营净利率为10%,净经营资产周转率保持与2019年一致,净负债的税后利息率为4%,净负债利息按上年末净负债余额和预计利息率计算。企业的融资政策为:多余现金优先用于归还借款,归还全部借款后剩余的现金全部发放股利。下列有关2020年的各项预计结果中,正确的有( )。

A.净经营资产增加200万元

B.税后经营净利润为540万元

C.实体现金流量为340万元

D.利润留存为500万元

B.税后经营净利润为540万元

C.实体现金流量为340万元

D.利润留存为500万元

答案:A,B,C,D

解析:

根据“净经营资产周转率保持与2019年一致”,即净经营资产周转率保持不变可知,净经营资产与营业收入同比率增长,净经营资产增长率也为8%,2020年净经营资产增加2500×8%=200(万元),选项A正确;由于税后经营净利率=税后经营净利润/营业收入,所以,2020年税后经营净利润=5000×(1+8%)×10%=540(万元),选项B正确;实体现金流量=税后经营净利润-净经营资产增加=540-200=340(万元),选项C正确;2020年净利润=税后经营净利润-税后利息=540-(2500-2200)×4%=528(万元),多余的现金=净利润-净经营资产增加=528-200=328(万元),归还借款300万元,剩余的现金为328-300=28(万元)用于发放股利,利润留存为528-28=500(万元),因此选项D正确。

第2题:

(2015年)甲公司是一家制造业企业,为做好财务计划,甲公司管理层拟采用财务报表进行分析,相关材料如下:

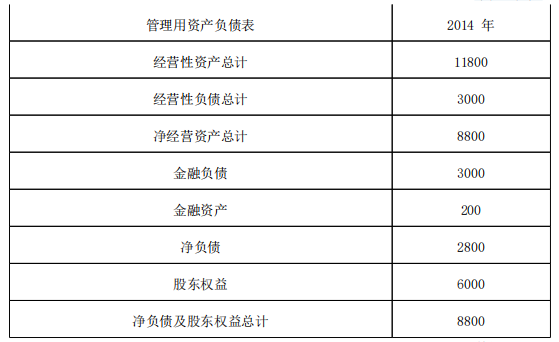

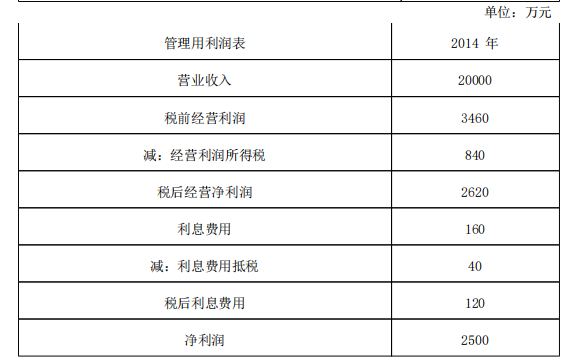

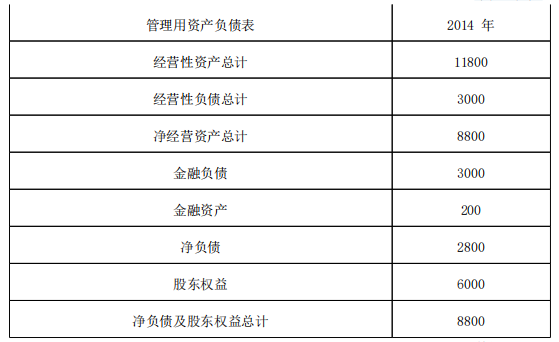

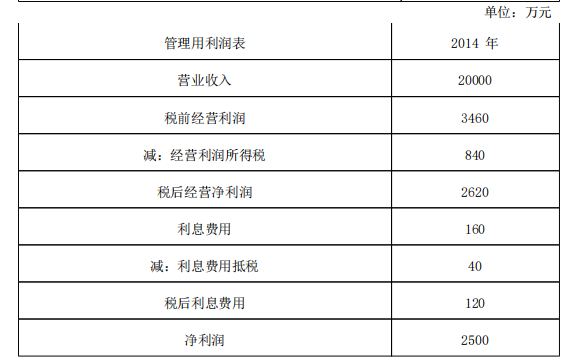

(1)甲公司2014年的管理用财务报表如下(单位:万元)

单位:万元

(2)甲公司的所得税税率为25%。

(3)甲公司使用固定股利支付率政策,股利支付率60%,经营性资产、经营性负债与营业收入保持稳定的百分比关系。

要求:

(1)假设甲公司目前已达到稳定状态,经营效率和财务政策保持不变,且不增发新股和回购股票,可以按照之前的利率水平在需求的时候取得借款,不变的营业净利率可以涵盖新增债务增加的利息,计算甲公司2015年的可持续增长率。

(2)从经营效率和财务政策是否变化角度,回答上年可持续增长率、本年可持续增长率、本年实际增长率之间的联系。

(1)甲公司2014年的管理用财务报表如下(单位:万元)

单位:万元

(2)甲公司的所得税税率为25%。

(3)甲公司使用固定股利支付率政策,股利支付率60%,经营性资产、经营性负债与营业收入保持稳定的百分比关系。

要求:

(1)假设甲公司目前已达到稳定状态,经营效率和财务政策保持不变,且不增发新股和回购股票,可以按照之前的利率水平在需求的时候取得借款,不变的营业净利率可以涵盖新增债务增加的利息,计算甲公司2015年的可持续增长率。

(2)从经营效率和财务政策是否变化角度,回答上年可持续增长率、本年可持续增长率、本年实际增长率之间的联系。

答案:

解析:

( 1)股东权益增加额 =净利润×( 1-股利支付率) =2500×( 1-60%) =1000(万元)

可持续增长率 =股东权益增长率 =股东权益本期增加额 /期初股东权益 =1000/( 6000-1000) =20%

( 2)如果某一年的经营效率和财务政策与上年相同,在不增发新股或回购股票的情况下,则本年实际增长率、上年的可持续增长率以及本年的可持续增长率三者相等;

如果某一年的公式中的 4个财务比率有一个或多个比率提高,在不增发新股或回购股票的情况下,则本年实际增长率就会超过上年的可持续增长率,本年的可持续增长率也会超过上年的可持续增长率;

如果某一年的公式中的 4个财务比率有一个或多个比率下降,在不增发新股或回购股票的情况下,则本年实际增长率就会低于上年的可持续增长率,本年的可持续增长率也会低于上年的可持续增长率;

如果公式中的 4个财务比率都达到企业的极限,只有通过增发新股增加资金,才能提高销售增长率。

企业处于可持续增长状态时,传统报表下的各类财务比率不变,导致管理报表下的科目同比例增长。

可持续增长率 =股东权益增长率 =股东权益本期增加额 /期初股东权益 =1000/( 6000-1000) =20%

( 2)如果某一年的经营效率和财务政策与上年相同,在不增发新股或回购股票的情况下,则本年实际增长率、上年的可持续增长率以及本年的可持续增长率三者相等;

如果某一年的公式中的 4个财务比率有一个或多个比率提高,在不增发新股或回购股票的情况下,则本年实际增长率就会超过上年的可持续增长率,本年的可持续增长率也会超过上年的可持续增长率;

如果某一年的公式中的 4个财务比率有一个或多个比率下降,在不增发新股或回购股票的情况下,则本年实际增长率就会低于上年的可持续增长率,本年的可持续增长率也会低于上年的可持续增长率;

如果公式中的 4个财务比率都达到企业的极限,只有通过增发新股增加资金,才能提高销售增长率。

企业处于可持续增长状态时,传统报表下的各类财务比率不变,导致管理报表下的科目同比例增长。

第3题:

甲公司2018年营业收入为5000万元,经营资产销售百分比为55%,经营负债销售百分比为15%,预计未来将保持不变。预计2019年营业收入将增长10%,营业净利率为8%,可动用金融资产为20万元,通过财务经理的预测可知,2019年的外部融资额为4万元,则该公司2019年股利支付率应定为( )。

A.40%

B.50%

C.60%

D.100%

B.50%

C.60%

D.100%

答案:C

解析:

4=5000×10%×(55%-15%)-20-5000×(1+10%)×8%×(1-股利支付率),股利支付率=60%。

第4题:

甲公司上年末有关资料如下:

(1)资产总额为1000万元,其中经营资产为800万元,金融资产为200万元;

(2)负债总额为600万元,其中经营负债占75%。

要求针对下列的不同情况分别回答问题:

(1)假设今年年末的资产总额为1500万元,负债总额为900万元,今年金融负债增加100万元,金融资产增加50万元,利润留存70万元。计算今的 净经营资产增加、筹资总需求和外部融资额。

(2)假设今年年末的资产总额为1500万元,负债总额为900万元,今年金融资产增加50万元,营业净利率为10%,股利支付率为60%,外部融资额为0,计算今年的营业收入。

(3)假设经营资产和经营负债与营业收入同比例增长,上年营业收入为4000万元,今年金融资产增加220万元,营业净利率为10%,股利支付率为40%,外部融资额为0,计算今年的营业收入增长率。

(4)假设经营资产和经营负债与营业收入同比例增长,上年营业收入为4000万元,今年年末金融资产为120万元。今年销售量增长率为10%,通货膨胀率为5%,营业净利率为10%,股利支付率为40%,计算今年可用于增加股利或进行短期投资的资金数额。

(5)假设经营资产和经营负债与营业收入同比例增长,上年营业收入为4000万元,今年营业收入增长率为25%,营业净利率为10%,股利支付率为40%,今年增发了100万股新股,每股发行价为3元,发行费率为发行价的2%,今年金融资产增加600万元。计算今年年末的金融负债数额。

(1)资产总额为1000万元,其中经营资产为800万元,金融资产为200万元;

(2)负债总额为600万元,其中经营负债占75%。

要求针对下列的不同情况分别回答问题:

(1)假设今年年末的资产总额为1500万元,负债总额为900万元,今年金融负债增加100万元,金融资产增加50万元,利润留存70万元。计算今的 净经营资产增加、筹资总需求和外部融资额。

(2)假设今年年末的资产总额为1500万元,负债总额为900万元,今年金融资产增加50万元,营业净利率为10%,股利支付率为60%,外部融资额为0,计算今年的营业收入。

(3)假设经营资产和经营负债与营业收入同比例增长,上年营业收入为4000万元,今年金融资产增加220万元,营业净利率为10%,股利支付率为40%,外部融资额为0,计算今年的营业收入增长率。

(4)假设经营资产和经营负债与营业收入同比例增长,上年营业收入为4000万元,今年年末金融资产为120万元。今年销售量增长率为10%,通货膨胀率为5%,营业净利率为10%,股利支付率为40%,计算今年可用于增加股利或进行短期投资的资金数额。

(5)假设经营资产和经营负债与营业收入同比例增长,上年营业收入为4000万元,今年营业收入增长率为25%,营业净利率为10%,股利支付率为40%,今年增发了100万股新股,每股发行价为3元,发行费率为发行价的2%,今年金融资产增加600万元。计算今年年末的金融负债数额。

答案:

解析:

(1)净经营资产增加=经营资产增加-经营负债增加=(资产总额增加-金融资产增加)-(负债总额增加-金融负债增加)=(1500-1000-50)-(900-600-100)=250(万元)

筹资总需求=预计净经营性资产合计-基期净经营资产合计=预计净经营资产增加=250(万元)

外部融资额=筹资总需求-可动用的金融资产-增加的留存收益=250-(-50)-70=230(万元)

或:

外部融资额

=资产总额增加-经营负债增加-增加的留存收益

=(1500-1000)-(900-600-100)-70=230(万元)(1分)

(2)外部融资额=资产总额增加-经营负债增加-增加的留存收益 =(1500-1000)-(900-600)-营业收入×10%×(1-60%)

提示:根据外部融资额为0可知,金融负债增加=0,所以,经营负债增加=负债增加=900-600=300(万元) =200-营业收入×10%×(1-60%)=0

解得:营业收入=5000(万元)(1分)

(3)外部融资额

=经营资产增加-经营负债增加-可动用的金融资产-增加的留存收益

=800×增长率-600×75%×增长率-(-220)-4000×(1+增长率)×10%×(1-40%)

=0(1分)

即:350×增长率+220-240×(1+增长率)=0

110×增长率=20

增长率=18.18%(1分)

(4)营业收入名义增长率=(1+10%)×(1+5%)-1=15.5%(1分)

外部融资额

=经营资产增加-经营负债增加-可动用的金融资产-增加的留存收益

=800×15.5%-600×75%×15.5%-(200-120)-4000×(1+15.5%)×10%×(1-40%)

=-302.95(万元)

故:可用于增加股利或进行短期投资的资金数额为302.95万元。(1分)

(5)今年末的净经营资产

=经营资产-经营负债=800×(1+25%)-600×75%×(1+25%)=437.5(万元)(0.5分)

股东权益

=(1000-600)+4000×(1+25%)×10%×(1-40%)+100×3×(1-2%)=994(万元)(0.5分)

净负债=437.5-994=-556.5(万元)

金融资产=200+600=800(万元)(0.5分)

金融负债=800-556.5=243.5(万元)(0.5分)

筹资总需求=预计净经营性资产合计-基期净经营资产合计=预计净经营资产增加=250(万元)

外部融资额=筹资总需求-可动用的金融资产-增加的留存收益=250-(-50)-70=230(万元)

或:

外部融资额

=资产总额增加-经营负债增加-增加的留存收益

=(1500-1000)-(900-600-100)-70=230(万元)(1分)

(2)外部融资额=资产总额增加-经营负债增加-增加的留存收益 =(1500-1000)-(900-600)-营业收入×10%×(1-60%)

提示:根据外部融资额为0可知,金融负债增加=0,所以,经营负债增加=负债增加=900-600=300(万元) =200-营业收入×10%×(1-60%)=0

解得:营业收入=5000(万元)(1分)

(3)外部融资额

=经营资产增加-经营负债增加-可动用的金融资产-增加的留存收益

=800×增长率-600×75%×增长率-(-220)-4000×(1+增长率)×10%×(1-40%)

=0(1分)

即:350×增长率+220-240×(1+增长率)=0

110×增长率=20

增长率=18.18%(1分)

(4)营业收入名义增长率=(1+10%)×(1+5%)-1=15.5%(1分)

外部融资额

=经营资产增加-经营负债增加-可动用的金融资产-增加的留存收益

=800×15.5%-600×75%×15.5%-(200-120)-4000×(1+15.5%)×10%×(1-40%)

=-302.95(万元)

故:可用于增加股利或进行短期投资的资金数额为302.95万元。(1分)

(5)今年末的净经营资产

=经营资产-经营负债=800×(1+25%)-600×75%×(1+25%)=437.5(万元)(0.5分)

股东权益

=(1000-600)+4000×(1+25%)×10%×(1-40%)+100×3×(1-2%)=994(万元)(0.5分)

净负债=437.5-994=-556.5(万元)

金融资产=200+600=800(万元)(0.5分)

金融负债=800-556.5=243.5(万元)(0.5分)

第5题:

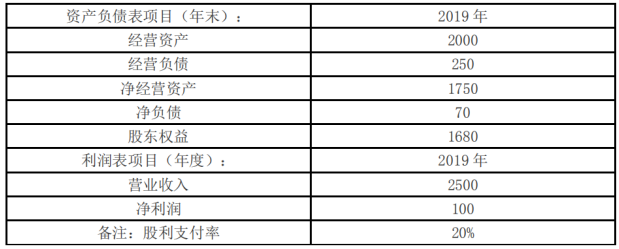

甲公司是一家家具生产公司,2019年管理用财务报表相关数据如下:

单位:万元

甲公司目前没有金融资产,未来也不准备持有金融资产,2019年股东权益增加除本年利润留存外,无其他增加项目。

要求:

(1)若2020年公司不发股票,且保持2019年的营业净利率、净经营资产周转率、净财务杠杆和股利支付率不变,预计甲公司2020年的销售增长率。

(2)若2020年公司不打算从外部融资,且甲公司2020年的营业净利率、净经营资产周转率和股利支付率不变,预计甲公司2020年的销售增长率。

(3)如果甲公司2020年的销售增长率为8%,净经营资产周转率与股利支付率不变,营业净利率可提高到6%并能涵盖借款增加的利息,计算甲公司2020年的融资总需求与外部筹资额。

单位:万元

甲公司目前没有金融资产,未来也不准备持有金融资产,2019年股东权益增加除本年利润留存外,无其他增加项目。

要求:

(1)若2020年公司不发股票,且保持2019年的营业净利率、净经营资产周转率、净财务杠杆和股利支付率不变,预计甲公司2020年的销售增长率。

(2)若2020年公司不打算从外部融资,且甲公司2020年的营业净利率、净经营资产周转率和股利支付率不变,预计甲公司2020年的销售增长率。

(3)如果甲公司2020年的销售增长率为8%,净经营资产周转率与股利支付率不变,营业净利率可提高到6%并能涵盖借款增加的利息,计算甲公司2020年的融资总需求与外部筹资额。

答案:

解析:

(1)利润留存率=1-20%=80%

可持续增长率=(100/1680×80%)/(1?100/1680×80%)=5%

(2)内含增长率=(100/1750×80%)/(1?100/1750×80%)=4.79%

或:净经营资产占营业收入的比=1750/2500=70%

营业净利率=100/2500=4%

0=70%-(1+内含增长率)/内含增长率×4%×80%

内含增长率=4.79%

(3)净经营资产周转率(营业收入/净经营资产)不变,即净经营资产销售百分比(净经营资产/营业收入)不变,因此净经营资产占营业收入的比=1750/2500=70%

融资总需求=净经营资产的增加=增加的营业收入×净经营资产占营业收入的比=2500×8%×70%=140(万元)

外部融资额=净经营资产的增加-留存收益的增加=140-2500×(1+8%)×6%×80%=10.4(万元)。

可持续增长率=(100/1680×80%)/(1?100/1680×80%)=5%

(2)内含增长率=(100/1750×80%)/(1?100/1750×80%)=4.79%

或:净经营资产占营业收入的比=1750/2500=70%

营业净利率=100/2500=4%

0=70%-(1+内含增长率)/内含增长率×4%×80%

内含增长率=4.79%

(3)净经营资产周转率(营业收入/净经营资产)不变,即净经营资产销售百分比(净经营资产/营业收入)不变,因此净经营资产占营业收入的比=1750/2500=70%

融资总需求=净经营资产的增加=增加的营业收入×净经营资产占营业收入的比=2500×8%×70%=140(万元)

外部融资额=净经营资产的增加-留存收益的增加=140-2500×(1+8%)×6%×80%=10.4(万元)。

第6题:

甲公司处于可持续增长状态。预计 2019 年末净经营资产 1000 万元,净负债 340 万元,2019 年营业收入 1100 万元,净利润 100 万元,股利支付率 40%。甲公司 2019 年 可持续增长率是( )。

A.6.5%

B.10%

C.9.1%

D.6.1%

B.10%

C.9.1%

D.6.1%

答案:B

解析:

可持续增长率=100/(1000-340)×(1-40%)/[1-100/(1000-340)×(1-40%)]=10%

第7题:

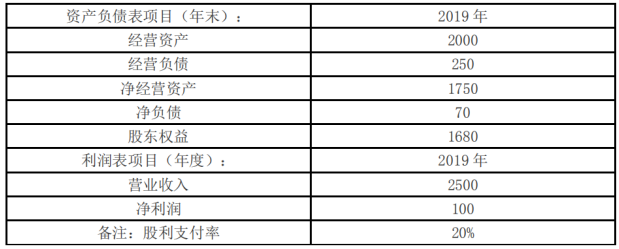

甲公司是一家投资公司,拟于 2020 年初以 18000 万元收购乙公司 全部股权,为分析收购方案可行性,收集资料如下:

(1)乙公司是一家传统汽车零部件制造企业,收购前处于稳定增长 状态,增长率 7.5%。2019 年净利润 750 万元。当年取得的利润在当年分配,股利支付率 80%。2019 年末(当年利润分配后)净经营资产 4300 万元,净负债 2150 万元。

(2)收购后,甲公司将通过拓宽销售渠道、提高管理水平、降低成 本费用等多种方式,提高乙公司的销售增长率和营业净利润。预计乙 公司 2020 年营业收入 6000 万元,2021 年营业收入比 2020 年增长 10%,2022 年进入稳定增长状态,增长率 8%。

(3)收购后,预计乙公司相关财务比率保持稳定,具体如下:

(4)乙公司股票等风险投资必要报酬率收购前11.5%,收购后11%。

(5)假设各年现金流量均发生在年末。

要求:

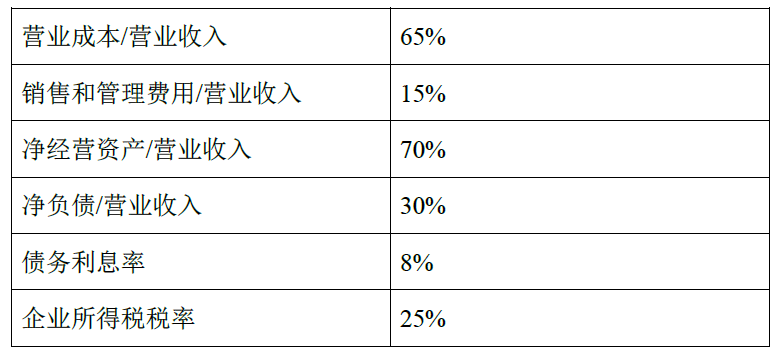

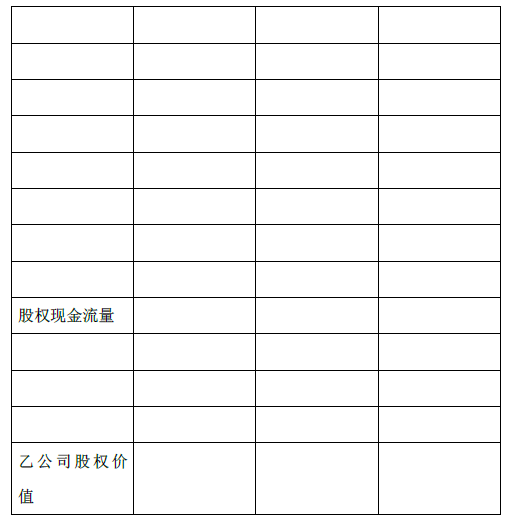

(1)如果不收购,采用股利现金折现模型,估计2020 年初乙公司股权价值。

(2)如果收购,采用股权现金流量折现模型,估计2020 年初乙公司股权价值(计算过程和结果填入下方表格中)。

单元:万元

(3)计算该收购产生的控股权溢价、为乙公司原股东带来的净现值、为甲公司带来的净现值。

(4)判断甲公司收购是否可行,并简要说明理由。

(1)乙公司是一家传统汽车零部件制造企业,收购前处于稳定增长 状态,增长率 7.5%。2019 年净利润 750 万元。当年取得的利润在当年分配,股利支付率 80%。2019 年末(当年利润分配后)净经营资产 4300 万元,净负债 2150 万元。

(2)收购后,甲公司将通过拓宽销售渠道、提高管理水平、降低成 本费用等多种方式,提高乙公司的销售增长率和营业净利润。预计乙 公司 2020 年营业收入 6000 万元,2021 年营业收入比 2020 年增长 10%,2022 年进入稳定增长状态,增长率 8%。

(3)收购后,预计乙公司相关财务比率保持稳定,具体如下:

(4)乙公司股票等风险投资必要报酬率收购前11.5%,收购后11%。

(5)假设各年现金流量均发生在年末。

要求:

(1)如果不收购,采用股利现金折现模型,估计2020 年初乙公司股权价值。

(2)如果收购,采用股权现金流量折现模型,估计2020 年初乙公司股权价值(计算过程和结果填入下方表格中)。

单元:万元

(3)计算该收购产生的控股权溢价、为乙公司原股东带来的净现值、为甲公司带来的净现值。

(4)判断甲公司收购是否可行,并简要说明理由。

答案:

解析:

(1)2020 年初乙公司股权价值=750×80%×(1+7.5%)/(11.5%-7.5%)=16125(万元)

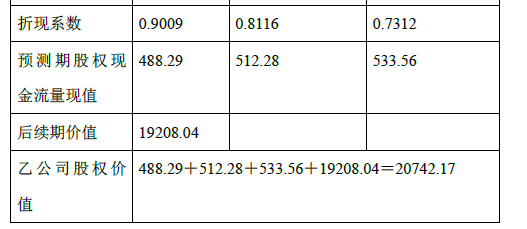

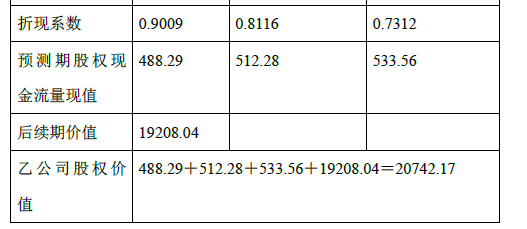

(2)

计算说明:

利息费用=净负债×8%=营业收入×30%×8%

729.70×(1+8%)/(11%-8%)×0.7312=19208.04

(3)控股权溢价=20742.17-16125=4617.17(万元)

为乙公司原股东带来的净现值=18000-16125=1875(万元)

为甲公司带来的净现值=20742.17-18000=2742.17(万元)

(4)为甲公司带来的净现值大于0,所以收购可行。

(2)

计算说明:

利息费用=净负债×8%=营业收入×30%×8%

729.70×(1+8%)/(11%-8%)×0.7312=19208.04

(3)控股权溢价=20742.17-16125=4617.17(万元)

为乙公司原股东带来的净现值=18000-16125=1875(万元)

为甲公司带来的净现值=20742.17-18000=2742.17(万元)

(4)为甲公司带来的净现值大于0,所以收购可行。

第8题:

甲公司2017年的可持续增长率为30%,营业净利率为20%,年末净经营资产周转次数为2次,股利支付率为60%,年末净经营资产为720万元,则年末股东权益为()万元。

A.500

B.250

C.100

D.无法计算

B.250

C.100

D.无法计算

答案:A

解析:

假设年末净经营资产权益乘数为W,则:30%=20%×2×W×(1-60%)/[1-20%×2×W×(1-60%)],解得:W=1.44,年末股东权益=720/1.44=500(万元)。

第9题:

已知某企业2013年的资产负债率(年末)为40%,股利支付率为60%,可持续增长率为8%,年末股东权益总额为2400万元,则该企业2013年的净利润为( )万元。

A.488.32

B.960

C.480

D.444.48

B.960

C.480

D.444.48

答案:D

解析:

可持续增长率=(权益净利率×利润留存率)/(1-权益净利率×利润留存率)=8%,带入数据,即8%=(权益净利率×40%)/(1-权益净利率×40%),解得:权益净利率=18.52%,净利润=2400×18.52%=444.48(万元)。

第10题:

甲公司2015年销售收入为10000万元,2015年年底净负债及股东权益总计为5000万元(其中股东权益4400万元),预计2016年销售增长率为8%,税后经营净利率为10%,净经营资产周转率保持与2015年一致,净负债的税后利息率为4%,净负债利息按上年年末净负债余额和净负债税后利息率计算。下列有关2016年的各项预计结果中,错误的是( )。

A、净经营资产净投资为400万元

B、税后经营净利润为1080万元

C、实体现金流量为680万元

D、净利润为1000万元

B、税后经营净利润为1080万元

C、实体现金流量为680万元

D、净利润为1000万元

答案:D

解析:

因为净经营资产周转率不变,所以净经营资产的增长率和销售收入的增长率相等,所以净经营资产净投资=5000×8%=400(万元),所以选项A表述正确;2016年的税后经营净利润=销售收入×税后经营净利率=10000×(1+8%)×10%=1080(万元),所以选项B表述正确;实体现金流量=税后经营净利润-净经营资产净投资=1080-400=680(万元),所以选项C表述正确;净利润=税后经营净利润-税后利息费用=1080-(5000-4400)×4%=1056(万元),所以选项D表述错误。