某公司目前因项目扩建急需筹资1亿元,拟平价发行可转换债券,每张面值1000元,票面利率5%,每年末付息一次,到期还本,期限5年,转换价格为25元。公司目前股价22元/股,预期股利0.715元/股,预计未来股利每年增长8%。公司设定的赎回条款是:4年后公司有权以1050元的价格赎回该债券。市场上等风险普通债券市场利率为10%。假定转股必须在年末进行,赎回在达到赎回条件后立即执行。企业适用的所得税税率为25%。 要求: (1)计算发行日每份可转换债券的纯债券价值; (2)计算第4年末每份可转换债券的底线价值;

题目

要求:

(1)计算发行日每份可转换债券的纯债券价值;

(2)计算第4年末每份可转换债券的底线价值;

(3)该可转换债券能否被投资者接受?为什么?

(4)若要该可转换债券能够被投资者接受,可转换债券票面利率的变动范围(变动以1%为单位)。

相似问题和答案

第1题:

甲公司发行期限为6年的可转换债券,每张债券面值为10元,发行价为10.5元,共发行10万张,年利率为8%,到期一次还本付息,两年后可以转换为普通股。第3年末该债券全部转换为普通股20万股,则该债券的转换价格为( )。

A.10.5

B.0.5

C.5

D.5.25

解析:根据题意可知,转换比率=20/10=2(股/张),因此,10/转换价格=2,解得:转换价格=5(元/股)。

第2题:

要求:

(1)计算第5年末可转换债券的底线价值,并计算发行可转换债券的税前资本成本。

(2)判断该方案是否可行并解释原因。如果不可行,请提出三种可行的具体修改建议。(例如:票面利率至少提高到多少,方案才是可行的。修改发行方案时,债券的面值、期限、付息方式均不能改变,不可赎回期的改变以年为最小单位,赎回价格的确定方式不变)

已知:(P/F,6%,5)=0.7473;(P/A,6%,5)=4.2124;(P/F,7%,5)=0.7130;(P/F,7%,6)=0.6663;(P/F,7%,7)=0.6227;(P/A,7%,5)=4.1002;(P/A,7%,6)=4.7665;(P/A,7%,7)=5.3893

第5年末预计股价=20×(1+6%)5=26.76(元)

转换比率=1000/25=40(股)

第5年末的转换价值=26.76×40=1070.4(元)

第5年末的底线价值为转换价值与纯债券价值二者之中较高者,即转换价值1070.4元。

由于转换价值1070.4元高于赎回价格1050元,投资者会选择转换为普通股。

投资者的预期未来现金流量如下:

设可转换债券的税前资本成本为k,令投资于该可转换债券的净现值=0,有:

NPV=50×(P/A,k,5)+1070.4×(P/F,k,5)-1000=0

NPV(k=6%)=50×(P/A,6%,5)+1070.4×(P/F,6%,5)-1000=10.53(元)

NPV(k=7%)=50×(P/A,7%,5)+1070.4×(P/F,7%,5)-1000=-31.79(元)

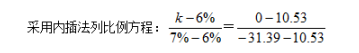

解得:k=6.25%

(2)由于可转换债券的税前资本成本(税前收益率) 6.25%低于等风险普通债券的市场利率7%,对投资者没有吸引力,该方案不可行。修改的目标是使可转换债券投资的净现值>0,具体建议如下:

①提高票面利率

设票面利息为I,令投资于该可转换债券的净现值=0,有:

NPV=I×(P/A,7%,5)+1070.4×(P/F,7%,5)-1000=0

解得:I=57.8(元)

即:提高票面利率至57.8/1000=5.78%以上,方案可行。

②降低转换价格或提高转换比率

设第5年末转换价值为P,令投资于该可转换债券的净现值=0,有:

NPV=50×(P/A,7%,5)+P×(P/F,7%,5)-1000=0

解得:P=1114.99(元)

转换比率=1114.99/26.76=41.67(股)

转换价格=1000/41.67=24(元)

即:降低转换价格至24元,或提高转换比率至41.67股,方案可行。

③延长不可赎回期

若不可赎回期为6年,则:

第6年末预计股价=20×(1+6%)6=28.37(元)

第6年末转换价值=28.37×40=1134.8(元)

投资于该可转换债券的净现值=50×(P/A,7%,6)+1134.8×(P/F,7%,6)-1000=-5.55(元)<0

若不可赎回期为7年,则:

第7年末预计股价=20×(1+6%)7=30.07(元)

第7年末转换价值=30.07×40=1202.8(元)

投资于该可转换债券的净现值=50×(P/A,7%,7)+1202.8×(P/F,7%,7)-1000

=18.45(元)>0

即:延长不可赎回期至7年,方案可行。

第3题:

A公司计划平价发行可转换债券,该债券每张售价为1000元,期限20年,票面利率为10%,转换比率为25,不可赎回期为10年,10年后的赎回价格为1120元,市场上等风险普通债券的市场利率为12%。A公司目前的股价为25元/股,预计以后可以长期保持可持续增长状态,预计的股利支付率为20%,期初权益净利率为6.25%。刚刚发放的现金股利为1.5元/股,预计股利与股价同比例增长。公司的所得税率为25%。

要求:

(1)计算该公司的股权资本成本;

(2)分别计算该债券第3年和第8年年末的底线价值;

(3)假定甲公司购入1000张,请确定第10年年末甲公司是选择转换还是被赎回;

(4)假设债券在第10年年末被赎回,请计算确定A公司发行该可转换债券的税前筹资成本;

(5)假设债券在第10年年末被赎回,判断目前的可转换债券的发行方案是否可行。如果不可行,只调整赎回价格,请确定至少应调整为多少元?(四舍五入取整数)

【正确答案】:(1)股利增长率=可持续增长率=6.25%×(1-20%)=5%

股权资本成本

=1.5×(1+5%)/25+5%=11.3%

(2)第3年年末债券价值

=1000×10%×(P/A,12%,17)+1000×(P/F,12%,17)

=1000×10%×7.1196+1000×0.1456

=857.56(元)

转换价值

=25×(F/P,5%,3)×25

=25×1.1576×25

=723.5(元)

第3年年末该债券的底线价值为857.56(元)

第8年年末债券价值

=1000×10%×(P/A,12%,12)+1000×(P/F,12%,12)

=1000×10%×6.1944+1000×0.2567=876.14(元)

转换价值

=25×(F/P,5%,8)×25

=25×1.4775×25

=923.44(元)

第8年年末该债券的底线价值为923.44(元)

(3)第10年年末转换价值

=25×(F/P,5%,10)×25=25×1.6289×25=1018.06(元)

由于转换价值1018.06元小于赎回价格1120元,因此甲公司应选被赎回。

(4)设可转换债券的税前筹资成本为i,则有:

1000=100×(P/A,i,10)+1120×(P/F,i,10)

当i=10%时:

100×6.1446+1120×0.3855=1046.22

当i=12%时:

100×5.6502+1120×0.3220=925.66

则:(i-10%)/(12%-10%)=(1000-1046.22)/(925.66-1046.22)

解得:i=10.77%

(5)由于10.77%就是投资人的报酬率,小于市场上等风险普通债券的市场利率12%,对投资者没有吸引力,所以不可行。调整后税前筹资成本至少应该等于12%。

当税前筹资成本为12%时:

1000=100×(P/A,12%,10)+赎回价格×(P/F,12%,10)

赎回价格

=(1000-100×5.6502)/0.3220=1350.87(元)≈1351(元)

因此,赎回价格至少应该调整为1351元。

第4题:

A公司目前的股价为35元/股,预计以后每年的增长率为6%。

要求:

(1)分别计算该债券第8年和第13年年末的底线价值;

(2)甲公司准备在可转换债券投资后15年进行转股或赎回,请计算不同方案下的报酬率,并为甲公司作出投资决策。

=1000×10%×(P/A,12%,17)+1000×(P/F,12%,17)

=857.56(元)

转换价值=35×(1+6%)8×20=1115.69(元)

第8年年末的该债券的底线价值为1115.69(元)

第13年年末纯债券价值=1000×10%×(P/A,12%,12)+1000×(P/F,12%,12)=876.14(元)

转换价值=35×(1+6%)13×20=1493.05(元)

第13年年末的该债券的底线价值为1493.05(元)

(2)如果甲公司准备在第15年年末转股,有:

1000×10%×(P/A,k,15)+35×(1+6%)15×20×(P/F,k,15)=1000

根据内插法,得出报酬率为k=11.86%

如果甲公司准备在第15年年末赎回该债券,有:

1000×10%×(P/A,k,15)+(1020-5×5)×(P/F,k,15)=1000

根据内插法,得出报酬率为k=9.99%

所以甲公司最有利的方案应该是在第15年末进行转股,以此获得最高的报酬率。

第5题:

已知:(P/A,12%,7)=4.5638,(P/F,12%,7)=0.4523,(F/P,5%,3)=1.1576,(F/P,5%,8)=1.4775,(P/A,10%,8)=5.3349,(P/F,10%,8)=0.4665,(P/A,12%,8)=4.9676,(P/F,12%,8)=0.4039

要求:

<1>?、计算该公司的股权资本成本。

<2>?、计算该债券第3年末的底线价值。

<3>?、假定A公司购入1000张该可转换债券,请确定第8年年末A公司是选择转换还是被赎回。

<4>?、假设该债券在第8年年末被赎回,请计算确定甲公司发行该可转换债券的税前筹资成本。

<5>?、假设该债券在第8年年末被赎回,判断目前的可转换债券的发行方案是否可行。如果不可行,只调整赎回价格,请确定至少应调整为多少元?(取整数)

<2>、第3年年末纯债券价值=1000×10%×(P/A,12%,7)+1000×(P/F,12%,7)=908.68(元)

转换价值=28×(F/P,5%,3)×25=810.32(元)

第3年年末该债券的底线价值为908.68元。(1分)

<3>、第8年年末转换价值=28×(F/P,5%,8)×25=1034.25(元)(0.5分)

由于转换价值1034.25元小于赎回价格1140元,因此A公司应选被赎回。(0.5分)

<4>、 设可转换债券的税前筹资成本为i,则有:

1000=100×(P/A,i,8)+1040×(P/F,i,8)(1分)

当i=10%时:

100×5.3349+1040×0.4665=1018.65

当i=12%时:

100×4.9676+1040×0.4039=916.82(1分)

则:(i-10%)/(12%-10%)=(1000-1018.65)/(916.82-1018.65)

解得:i=10.37%(1分)

<5>、由于10.37%就是投资人的报酬率,小于市场上等风险普通债券的市场利率12%,对投资者没有吸引力,所以不可行。调整后税前筹资成本至少应该等于12%。(1分)

当税前筹资成本为12%时:

1000=100×(P/A,12%,8)+赎回价格×(P/F,12%,8)

赎回价格=(1000-100×4.9676)/0.4039=1246(元)

因此,赎回价格至少应该调整为1246元。(1分)

第6题:

(1)可转换债券按面值发行,期限5年。每份可转换债券的面值为1000元,票面利率为5%,每年年末付息一次,到期还本。可转换债券发行一年后可以转换为普通股,转换价格为25元。

(2)可转换债券设置有条件赎回条款,当股票价格连续20个交易日不低于转换价格的120%时,甲公司有权以1050元的价格赎回全部尚未转股的可转换债券。

(3)甲公司股票的当前价格为22元,预期股利为0.715元/股,股利年增长率预计为8%。

(4)当前市场上等风险普通债券的市场利率为10%。

(5)甲公司适用的企业所得税税率为25%。

(6)为方便计算,假定转股必须在年末进行,赎回在达到赎回条件后可立即执行。

要求:(1)计算发行日每份纯债券的价值。

(2)计算第4年年末每份可转换债券的底线价值。

(3)计算可转换债券的税前资本成本,判断拟定的筹资方案是否可行并说明原因。

(4)如果筹资方案不可行,甲公司拟采取修改票面利率的方式修改筹资方案。假定修改后的票面利率需为整数,计算使筹资方案可行的票面利率区间。

(1)发行日每份纯债券的价值

=1000×5%×(P/A,10%,5)+1000×(P/F,10%,5)

=1000×5%×3.7908+1000×0.6209

=810.44(元)

(2)可转换债券的转换比率=1000/25=40

第4年末的债券价值=1050/(1+10%)=954.55(元)

第4年年末每份可转换债券的转换价值=40×22×(F/P,8%,4)=1197.24(元),大于债券价值954.55元,所以第4年年末每份可转换债券的底线价值1197.24(元)

(3)因为甲公司股票的价格到第四年是22×(F/P,8%,4)≈30,等于25×1.2=30,所以如果在第四年不转换,则在第五年末就要按照1050元的价格被赎回,则理性投资人会在第四年就转股。

转换价值=22×(F/P,8%,4)×40=1197.24(元)

计算可转换债券的税前资本成本:

1000=50×(P/A,i,4)+1197.24(P/F,i,4)

当利率为9%时:

50×(P/A,9%,4)+1197.24×(P/F,9%,4)=1010.11

当利率为10%时

50×(P/A,10%,4)+1197.24×(P/F,10%,4)=976.21

内插计算得出:(i-9%)/(10%-9%)=(1000-1010.11)/( 976.21- 1010.11 )

解得:i=9.30%

所以可转换债券的税前资本成本9.30%。

因为可转换债券的税前资本成本小于等风险普通债券的市场利率(10%),对投资人没有吸引力,所以,筹资方案不可行。

(4)因为目前的股权成本是0.715/22+8%=11.25%,如果它的税后成本高于股权成本11.25%,则不如直接增发普通股;如果它的税前成本低于普通债券的利率10%,则对投资人没有吸引力。

如果它的税前成本为10%,此时票面利率为r1,则:

1000=1000×r1×(P/A,10%,4)+1197.24×(P/F,10%,4)

解得r1=5.75%,

因为要求必须为整数,所以票面利率最低为6%。

如果它的税前成本为11.25%/(1-25%)=15%,此时票面利率为r2,则:

1000=1000×r2×(P/A,15%,4)+1197.24×(P/F,15%,4)

解得:r2=11.05%

因为要求必须为整数,所以票面利率最高为11%。

所以:使筹资方案可行的最低票面利率为6%;使筹资方案可行的最高票面利率为11%。

第7题:

已知:(P/A,12%,7)=4.5638,(P/F,12%,7)=0.4523,(F/P,5%,3)=1.1576,(F/P,5%,8)=1.4775,(P/A,10%,8)=5.3349,(P/F,10%,8)=0.4665,(P/A,12%,8)=4.9676,(P/F,12%,8)=0.4039

要求:

(1)计算该公司的股权资本成本。

(2)计算该债券第3年末的底线价值。

(3)假定A公司购入1000张该可转换债券,请确定第8年年末A公司是选择转换还是被赎回。

(4)假设该债券在第8年年末被赎回,请计算确定甲公司发行该可转换债券的税前筹资成本。

(5)假设该债券在第8年年末被赎回,判断目前的可转换债券的发行方案是否可行。如果不可行,只调整赎回价格,请确定至少应调整为多少元?(取整数)

(2)第3年年末纯债券价值=1000×10%×(P/A,12%,7)+1000×(P/F,12%,7)=908.68(元)

转换价值=28×(F/P,5%,3)×25=810.32(元)

第3年年末该债券的底线价值为908.68元。(1分)

(3)第8年年末转换价值=28×(F/P,5%,8)×25=1034.25(元)(0.5分)

由于转换价值1034.25元小于赎回价格1040元,因此A公司应选被赎回。(0.5分)

(4)设可转换债券的税前筹资成本为i,则有:

1000=100×(P/A,i,8)+1040×(P/F,i,8)(1分)

当i=10%时:

100×5.3349+1040×0.4665=1018.65

当i=12%时:

100×4.9676+1040×0.4039=916.82(1分)

则:(i-10%)/(12%-10%)=(1000-1018.65)/(916.82-1018.65)

解得:i=10.37%(1分)

(5)由于10.37%就是投资人的报酬率,小于市场上等风险普通债券的市场利率12%,对投资者没有吸引力,所以不可行。调整后税前筹资成本至少应该等于12%。(1分)

当税前筹资成本为12%时:

1000=100×(P/A,12%,8)+赎回价格×(P/F,12%,8)

赎回价格=(1000-100×4.9676)/0.4039=1246(元)

因此,赎回价格至少应该调整为1246元。(1分)

第8题:

C公司拟投资甲公司新发行的可转换债券,该债券每张售价为1000元,期限20年,票面利率为10%,转换比率为20,不可赎回期为10年,10年后的赎回价格为1100元,以后每年递减5元,市场上等风险普通债券的市场利率为12%。甲公司目前的股价为35元/股,预计下期股利为3.5元/股,预计以后每年股利和股价的增长率均为6%。所得税税率为20%。

要求:

(1)计算可转换债券第15年年末的底线价值;

(2)说明c公司第15年年末的正确选择应该是转股还是被赎回;

(3)计算甲公司的股权成本;

(4)如果想通过修改转换比例的方法使得投资人在第15年末转股情况下的内含报酬率达到双方可以接受的预想水平,确定转换比例的范围。

已知:(P/A,12%,5)=3.6048,(P/F,12%,5)=0.5674,(F/P,6%,15)=2.3966.

(P/A,12%,15)=6.8109,(P/F,12%,15)=0.1827,(P/A,20%,15)=

4.6755(P/F,20%,15)=0.0649,(P/A,16%,15)=5.5755,(P/F,16%,15)

=0.1079

(1)纯债券价值

=1000×10%×(P/A,12%,5)+1000×(P/F,12%,5)

=100×3.6048十1000×0.5674=927.88(元)

转换价值=35×20×(F/P,6%,15)=1677.62(元)

底线价值为1677.62元。

【提示】

①可转换债券的底线价值,应当是纯债券价值和转换价值两者中的较高者,而不是较低者。

②计算债券价值时,考虑的是未来的现金流量的现值,所以,计算第15年年末的债券价值时,只能考虑未来的5年的利息现值,以及到期收回的本金的现值。

③计算转换价值时,要考虑股价的增长率,按照复利终值的计算方法计算。

④可转换债券的转换比率指的是一张可转换债券可以转换的股数。

(2)赎回价格=1100—5×5=1075元,由于转换价值1677.62元高于此时的赎回价格,所以,C公司此时的正确选择应该是转股。

【提示】直接比较底线价值和赎回价即可,由于C公司是投资方,因此,选择高的。

(3)股权成本=3.5/35+6%=16%

(4)股权的税前成本=16%/(1--20%)=20%

修改的目标是使得筹资成本(即投资人的内含报酬率)处于12%和 20%之间。

当内含报酬率为12%时:

1000=1000x10%x(P/A,12%,15)+转换价值×(P/F,12%,15)

1000=681.09+转换价值X0.1827

解得:转换价值=1745.54

转换比例=1745.54/F35x(F/P,6%,15)]=1745.54/(35X2,3966):20.81

当内含报酬率为20%时:

1000=1000×10%×(P/A,20%,15)+转换价值×(P/F,20%,15)

1000=467.55+转换价值×0.0649

解得:转换价值=8204.16

转换比例=8204.16/[35×(F/P,6%,15)]=8204.16/(35×2.3966)=97.81

所以,转换比例的范围为20.81~97.81。

【提示】修改的目标是使得税前筹资成本(即投资人的内合报酬率)处于税前债务成本和税前股权成本之间(注意是税前股权成本不是税后股权成本)。注意:计算内含报酬率时,考虑的是转换前的利息在投资时的现值以及转换价值在投资时的现值。

第9题:

(1)可转换债券按面值发行,期限5 年。每份可转换债券的面值为1 000 元,票面利率为5%,每年年末付息一次,到期还本。可转换债券发行一年后可以转换为普通股,转换价格为25 元。

(2)可转换债券设置有条件赎回条款,当股票价格连续20 个交易日不低于转换价格的120%时,甲公司有权以1 050 元的价格赎回全部尚未转股的可转换债券。

(3)甲公司股票的当前价格为22 元,预期股利为0.715 元/股,股利年增长率预计为8%。

(4)当前市场上等风险普通债券的市场利率为10%。

(5)甲公司适用的企业所得税税率为25%。

(6)为方便计算,假定转股必须在年末进行,赎回在达到赎回条件后可立即执行。

要求:

(1)计算发行日每份纯债券的价值。

(2)计算第4 年年末每份可转换债券的底线价值。

(3)计算可转换债券的税前资本成本,判断拟定的筹资方案是否可行并说明原因。

(4)如果筹资方案不可行,甲公司拟采取修改票面利率的方式修改筹资方案。假定修改后的票面利率

需为整数,计算使筹资方案可行的票面利率区间。

(2)可转换债券的转换比率=1000/25=40

第4 年年末每份债券价值=1000×5%×(P/A,10%,1)+1000×(P/F,10%,1)=954.56(元)

第4 年年末每份可转换债券的转换价值=40×22×(1+8%)4=1197.23(元),大于债券价值,所以第4 年年末每份可转换债券的底线价值为1197.23 元

(3)甲公司第四年股票的价格是22×(1+8%)4≈30,即将接近25×1.2=30,所以如果在第四年不转换,

则在第五年年末就要按照1050 的价格赎回,则理性投资人会在第四年就转股。转换价值=22×(1+8%)4×40=1197.23

可转换债券的税前资本成本

1000=50×(P/A,i,4)+1197.23×(P/F,i,4)

当利率为9%时,50×(P/A,9%,4)+1197.23×(P/F,9%,4)=1010.1

当利率为10%时,50×(P/A,10%,4)+1197.23×(P/F,10%,4)=976.2

内插法计算:(i-9%)/(10%-9%)=(1010.1-1000)/(1010.1-976.2)

解得:i=9.30%

所以可转换债券的税前资本成本9.3%。

因为可转换债券的税前资本成本小于等风险普通债券的市场利率10%,对投资人没有吸引力,筹资方案不可行

(4)因为目前的股权成本是0.715/22+8%=11.25%,如果它的税后成本高于股权成本11.25%,则不如直接增发普通股;如果它的税前成本低于普通债券的利率10%,则对投资人没有吸引力。

如果它的税前成本为10%,此时票面利率为r1,则:

1000=1000×r1×(P/A,10%,4)+1197.23×(P/F,10%,4)

r1=5.75%,因为要求必须为整数,所以票面利率最低为6%

如果它的税前成本为11.25%/(1-25%)=15%,此时票面利率为r2,则:

1000=1000×r2×(P/A,15%,4)+1197.23×(P/F,15%,4)

r2=11%

所以使筹资方案可行的最低票面利率6%,使筹资方案可行的最高票面利率11%

第10题:

要求:(1)计算第10年末的纯债券价值、转换价值和底线价值。并分析投资者如何选择?

要求:(2)计算可转换债券的税前资本成本,并判断发行方案是否可行。

要求:(3)如果发行方案不可行,在其他因素不变时确定票面利率的上下限(保留到1%)。

=1000×10%×(P/A,12%,5)+1000×(P/F,12%,5)

=927.88(元)

转换价值=股价×转换比率

=35×(1+6%)10×(1000/50)=1253.59(元)

底线价值是两者较高者,即1253.59元。

第10年末债券赎回价格1050元而转换价值高于赎回价格,因此,投资者会选择转换为股票

2.1000×10%×(P/A,i,10)+1253.59×(P/F,i,10)=1000

折现率是11%,则:

1000×10%×(P/A,11%,10)+1253.59×(P/F,11%,10)

=1030.5

折现率是12%,则:

1000×10%×(P/A,12%,10)+1253.59×(P/F,12%,10)

=968.6

(i-11%)/(12%-11%)=(1000-1030.5)/(968.6-1030.5)

i=11.49%

可转换债券税前资本成本11.49%低于等风险普通债券市场利率12%,发行方案不可行。

会计考前超压卷,瑞牛题库软件考前一周更新,下载链接 www.niutk.com

3.①确定票面利率的下限(以等风险普通债券市场利率为折现率)

1000×r×(P/A,12%,10)+1253.56×(P/F,12%,10)=1000

求解:r=10.55%

即票面利率的下限为11%。

②确定票面利率的上限(以普通股的税前资本成本为折现率)

普通股的税前资本成本为:

15%÷(1-25%)=20%

1000×r×(P/A,20%,10)+1253.56×(P/F,20%,10)=1000

求解:r=19.02%

即票面利率的上限为19%。