甲综合性企业(简称甲企业)为一般纳税人,2019年度发生如下业务: (1)4月初与乙公司签订了一份以货换货合同,合同约定,以价值520万元的产品换取500万元的原材料,乙公司补差价20万元。 (2)6月份与金融机构签订一年期流动资金周转性借款合同,合同规定一个年度内的最高借款额为每次400万元,当年实际发生借款3次,累计借款额为370万元。 (3)8月份与丙公司签订专利申请权转让合同,合同注明转让收入100万元。 (4)10月初将一间门面租给某商户,签订财产租赁合同,租期两年,合同记载年租金12万元,本年

题目

甲综合性企业(简称甲企业)为一般纳税人,2019年度发生如下业务:

(1)4月初与乙公司签订了一份以货换货合同,合同约定,以价值520万元的产品换取500万元的原材料,乙公司补差价20万元。

(2)6月份与金融机构签订一年期流动资金周转性借款合同,合同规定一个年度内的最高借款额为每次400万元,当年实际发生借款3次,累计借款额为370万元。

(3)8月份与丙公司签订专利申请权转让合同,合同注明转让收入100万元。

(4)10月初将一间门面租给某商户,签订财产租赁合同,租期两年,合同记载年租金12万元,本年内租金收入3万元。

(5)年底,甲企业的资本公积账户增加150万元。

要求:根据上述资料,按下列序号计算回答问题,每问需计算出合计数。

<1> 、针对业务(1)计算甲企业应缴纳的印花税。

<2> 、针对业务(2)计算甲企业签订的借款合同应缴纳的印花税。

<3> 、针对业务(3)计算甲企业签订的专利申请权转让合同应缴纳的印花税。

<4> 、针对业务(4)计算甲企业签订的财产租赁合同应缴纳的印花税。

<5> 、针对业务(5)计算甲企业应缴纳的印花税。

(1)4月初与乙公司签订了一份以货换货合同,合同约定,以价值520万元的产品换取500万元的原材料,乙公司补差价20万元。

(2)6月份与金融机构签订一年期流动资金周转性借款合同,合同规定一个年度内的最高借款额为每次400万元,当年实际发生借款3次,累计借款额为370万元。

(3)8月份与丙公司签订专利申请权转让合同,合同注明转让收入100万元。

(4)10月初将一间门面租给某商户,签订财产租赁合同,租期两年,合同记载年租金12万元,本年内租金收入3万元。

(5)年底,甲企业的资本公积账户增加150万元。

要求:根据上述资料,按下列序号计算回答问题,每问需计算出合计数。

<1> 、针对业务(1)计算甲企业应缴纳的印花税。

<2> 、针对业务(2)计算甲企业签订的借款合同应缴纳的印花税。

<3> 、针对业务(3)计算甲企业签订的专利申请权转让合同应缴纳的印花税。

<4> 、针对业务(4)计算甲企业签订的财产租赁合同应缴纳的印花税。

<5> 、针对业务(5)计算甲企业应缴纳的印花税。

如果没有搜索结果,请直接 联系老师 获取答案。

如果没有搜索结果,请直接 联系老师 获取答案。

相似问题和答案

第1题:

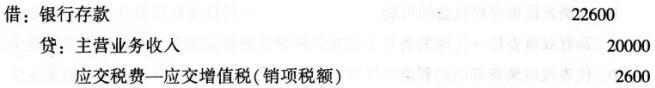

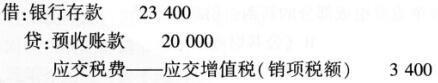

甲企业为增值税一般纳税人,适用增值税税率13%,2019年6月收取乙企业的预付货款22600元。本月甲企业应做的正确账务处理为( )。

A.

B.

C.

D.

B.

C.

D.

答案:B

解析:

本题考查一般销售方式的增值税检查。采用预收货款方式销售产品,发出商品的当天为增值税纳税义务发生时间。甲企业于6月收取预付货款,商品尚未发出,无需计提增值税销项税额。

第2题:

2019年度,甲化妆品制造企业实现销售收入1000万元,当年发生广告费200万元,上年度结转未扣除广告费120万元。甲企业在计算2019年度企业所得税应纳税所得额时,准予扣除的广告费金额为( )万元。

A.300

B.200

C.150

D.270

B.200

C.150

D.270

答案:A

解析:

扣除限额=1000×30%=300(万元);本年实际发生200万元可以全额扣除,另外,还可以扣除上年度结转未扣除的广告费100万元,合计300万元。

第3题:

甲企业的部分商品委托其他单位销售,发生如下业务:

委托乙企业代销200件商品,销售价(不含税)150元/件,实际成本100元/件,甲企业收到代销清单,代销商品已全部售出,乙企业按不含税销售额的10%收取代销手续费,并向甲企业结清代销款。

要求:根据上述资料,编制甲企业委托代销的有关会计分录。(两企业均为增值税一般纳税人,增值税税率为17%)

正确答案:

甲企业转出代销商品:

借:委托代销商品 20 000

贷:库存商品 20 000

收到代销清单:

借:应收账款-乙企业 35 100

贷:主营业务收入 30 000

应交税费-应交增值税(销项税额) 5 100

结转成本:

借:主营业务成本 20 000

贷:委托代销商品 20 000

核算代销手续费:

借:销售费用-代销手续费 3 000

贷:应收账款-乙企业 3 000

结清款项:

借:银行存款 32 100

贷:应收账款-乙企业 32 100

甲企业转出代销商品:

借:委托代销商品 20 000

贷:库存商品 20 000

收到代销清单:

借:应收账款-乙企业 35 100

贷:主营业务收入 30 000

应交税费-应交增值税(销项税额) 5 100

结转成本:

借:主营业务成本 20 000

贷:委托代销商品 20 000

核算代销手续费:

借:销售费用-代销手续费 3 000

贷:应收账款-乙企业 3 000

结清款项:

借:银行存款 32 100

贷:应收账款-乙企业 32 100

第4题:

甲家电企业(简称“甲企业”)为增值税一般纳税人。2019年10月,甲企业按八折优惠价格销售一批商品,该批商品折扣前的价格为45.2万元(含增值税)。甲企业销售该批商品应确认的企业所得税应税收入为( )万元。

A.40

B.32

C.36.16

D.45.2

B.32

C.36.16

D.45.2

答案:B

解析:

应确认企业所得税收入金额=45.2÷(1+13%)×80%=32(万元)。

第5题:

(2013年)甲企业是增值税一般纳税人,2019年12月向乙商场销售1000件服装,每件不含税价格为80元。由于乙商场购买量大,甲企业按原价七折优惠销售。乙商场付款后,甲企业为乙商场开具的发票金额栏上分别注明了销售额和折扣额,则甲企业此项业务的增值税销项税额是()元。

A.6442

B.7280

C.9204

D.10400

B.7280

C.9204

D.10400

答案:B

解析:

销项税额 =80× 1000× 70%× 13%=7280(元)。

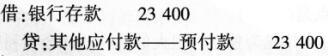

第6题:

甲生产企业为增值税一般纳税人,适用增值税税率为13%,2019年6月甲企业向A企业销售货物,收到A企业支付的预付货款500万元,收到货款时的正确账务处理为( )。

A.

B.

C.

D.

B.

C.

D.

答案:A

解析:

本题考查一般销售方式下销项税额的检查。对于采取预收款方式销售服务(建筑服务、租赁服务除外)的企业,应在收到预收款项时,借记“银行存款”科目,贷记“预收账款”科目;发生服务时,确认收入及补收款项,借记“预收账款”“银行存款”等科目,贷记“应交税费-应交增值税(销项税额)”“主营业务收入”“其他业务收入”等科目。

第7题:

甲居民企业2015年设立,2015年-2019年未弥补亏损前的所得情况如下:

假设无其他纳税调整项目,甲居民企业2019年度企业所得税应纳税所得额为( )万元。

假设无其他纳税调整项目,甲居民企业2019年度企业所得税应纳税所得额为( )万元。

A.200

B.160

C.210

D.260

B.160

C.210

D.260

答案:B

解析:

2015年20万元的亏损2016年弥补。2017年的亏损,2018年弥补180万元,2019年弥补40万元。

2019年应纳税所得额=200-40=160(万元)

2015年20万元的亏损2016年弥补。2017年的亏损,2018年弥补180万元,2019年弥补40万元。

2019年应纳税所得额=200-40=160(万元)

第8题:

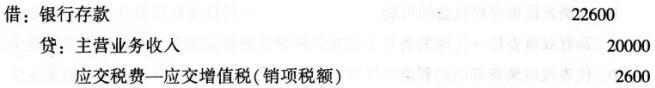

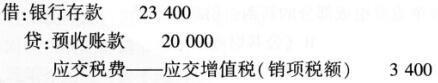

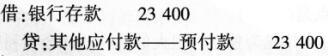

甲企业为增值税一般纳税人,适用增值税税率为13%。2019年5月收取乙企业的预付货款23400元,甲企业应做的正确账务处理为( )。

A.

B.

C.

D.

B.

C.

D.

答案:B

解析:

采取预收贷款销售货物,纳税义务发生时间为货物发出的当天,但生产销售生产工期超过12个月的大型机械设备、船舶、飞机等货物,为收到预收款或者书面合同约定的收款日期的当天。故只收取预付款项,不考虑增值税。

第9题:

(2018年)甲家电销售企业(简称甲企业)为增值税一般纳税人。2018年12月,甲企业采用“以旧换新”方式销售T型号电视机25台,已知该型号电视机正常市场售价为每台5800元(含增值税,适用税率16%),旧电视机每台作价468元(不含增值税)。甲企业上述业务的增值税销项税额为( )元。

A.40800

B.19550

C.20000

D.1700

B.19550

C.20000

D.1700

答案:C

解析:

本题考核当期销项税额的确定——以旧换新。采取以旧换新方式销售电视机25台,由于电视机属于一般货物,应以新货物的同期销售价格确定销售额,销项税额=5800×25÷(1+16%)×16%=20000(元)。

第10题:

甲居民企业(以下简称“甲企业”)主要从事手机制造和销售,2019年度有关财务资料如下:

(1)营业收入9000万元,营业外收入1000万元。

(2)符合条件的技术转让收入1500万元、技术转让成本600万元。

(3)实际发生广告费和业务宣传费支出900万元。

(4)实际发放合理的工资薪金1500万元(其中残疾职工工资支出200万元),实际支出补充养老保险费100万元。

(5)实际发生与生产经营有关的业务招待费支出100万元。

(6)实际发生非金融企业借款利息400万元,年利率为8%,而金融机构同期同类贷款年利率为6%。

已知:2018年度甲企业尚有300万元广告费和业务宣传费未结转扣除;企业所得税税率为25%;各项支出均取得合法有效凭据,并已作相应的会计处理;其他事项不涉及纳税调整。

要求:

根据上述资料,分别回答下列问题(答案中的金额均用“万元”表示)。

(1)计算甲企业2019年度技术转让所得应纳的企业所得税额。

(2)计算甲企业2019年度企业所得税汇算清缴时广告费和业务宣传费准予扣除的金额。

(3)计算甲企业2019年度企业所得税汇算清缴时残疾职工工资可以加计扣除的金额。

(4)计算甲企业2019年度企业所得税汇算清缴时补充养老保险费应调增的应纳税所得额。

(5)计算甲企业2019年度企业所得税汇算清缴时业务招待费应调增的应纳税所得额。

(6)计算甲企业2019年度企业所得税汇算清缴时借款利息应调增的应纳税所得额。

(1)营业收入9000万元,营业外收入1000万元。

(2)符合条件的技术转让收入1500万元、技术转让成本600万元。

(3)实际发生广告费和业务宣传费支出900万元。

(4)实际发放合理的工资薪金1500万元(其中残疾职工工资支出200万元),实际支出补充养老保险费100万元。

(5)实际发生与生产经营有关的业务招待费支出100万元。

(6)实际发生非金融企业借款利息400万元,年利率为8%,而金融机构同期同类贷款年利率为6%。

已知:2018年度甲企业尚有300万元广告费和业务宣传费未结转扣除;企业所得税税率为25%;各项支出均取得合法有效凭据,并已作相应的会计处理;其他事项不涉及纳税调整。

要求:

根据上述资料,分别回答下列问题(答案中的金额均用“万元”表示)。

(1)计算甲企业2019年度技术转让所得应纳的企业所得税额。

(2)计算甲企业2019年度企业所得税汇算清缴时广告费和业务宣传费准予扣除的金额。

(3)计算甲企业2019年度企业所得税汇算清缴时残疾职工工资可以加计扣除的金额。

(4)计算甲企业2019年度企业所得税汇算清缴时补充养老保险费应调增的应纳税所得额。

(5)计算甲企业2019年度企业所得税汇算清缴时业务招待费应调增的应纳税所得额。

(6)计算甲企业2019年度企业所得税汇算清缴时借款利息应调增的应纳税所得额。

答案:

解析:

(1)技术转让所得应纳税额=(1500-600-500)×50%×25%=50(万元)。

(2)广告费和业务宣传费税前扣除限额=9000×15%=1350(万元),待扣金额=900(本年发生额)+300(上年结转额)=1200(万元),未超过税前扣除限额,2018年税前准予扣除1200万元。

(3)残疾职工工资可以加计扣除的金额=200×100%=200(万元)。

(4)补充养老保险费税前扣除限额=1500×5%=75(万元),实际发生额(100万元)超过了税前扣除限额,税前准予扣除75万元,应调增应纳税所得额=100-75=25(万元)。

(5)业务招待费扣除限额1=9000×5‰=45(万元),扣除限额2=100×60%=60(万元),税前准予扣除的业务招待费为45万元,应调增应纳税所得额=100-45=55(万元)。

(6)借款利息税前准予扣除的金额=400÷8%×6%=300(万元),应调增应纳税所得额=400-300=100(万元)。

(2)广告费和业务宣传费税前扣除限额=9000×15%=1350(万元),待扣金额=900(本年发生额)+300(上年结转额)=1200(万元),未超过税前扣除限额,2018年税前准予扣除1200万元。

(3)残疾职工工资可以加计扣除的金额=200×100%=200(万元)。

(4)补充养老保险费税前扣除限额=1500×5%=75(万元),实际发生额(100万元)超过了税前扣除限额,税前准予扣除75万元,应调增应纳税所得额=100-75=25(万元)。

(5)业务招待费扣除限额1=9000×5‰=45(万元),扣除限额2=100×60%=60(万元),税前准予扣除的业务招待费为45万元,应调增应纳税所得额=100-45=55(万元)。

(6)借款利息税前准予扣除的金额=400÷8%×6%=300(万元),应调增应纳税所得额=400-300=100(万元)。