假如市场上存在以下在2014年12月28目到期的铜期权,如表8—5所示。 某金融机构通过场外期权合约而获得的Delta是-2525.5元,现在根据金融机构场外期权业务的相关政策,从事场外期权业务,需要将期权的Delta进行对冲。 据此回答以下两题17-18。 上题中的对冲方案也存在不足之处,则下列方案中最可行的是( )。 查看材料A.C@40000合约对冲2200元Delta、C@41000合约对冲325.5元Delta B.C@40000合约对冲1200元Delta、C@39000合约对冲700元D

题目

某金融机构通过场外期权合约而获得的Delta是-2525.5元,现在根据金融机构场外期权业务的相关政策,从事场外期权业务,需要将期权的Delta进行对冲。

据此回答以下两题17-18。

上题中的对冲方案也存在不足之处,则下列方案中最可行的是( )。 查看材料

B.C@40000合约对冲1200元Delta、C@39000合约对冲700元Delta、C@41000合约对冲625.5元

C.C@39000合约对冲2525.5元Delta

D.C@40000合约对冲1000元Delta、C@39000合约对冲500元Delta、C@41000合约对冲825.5元

参考答案和解析

相似问题和答案

第1题:

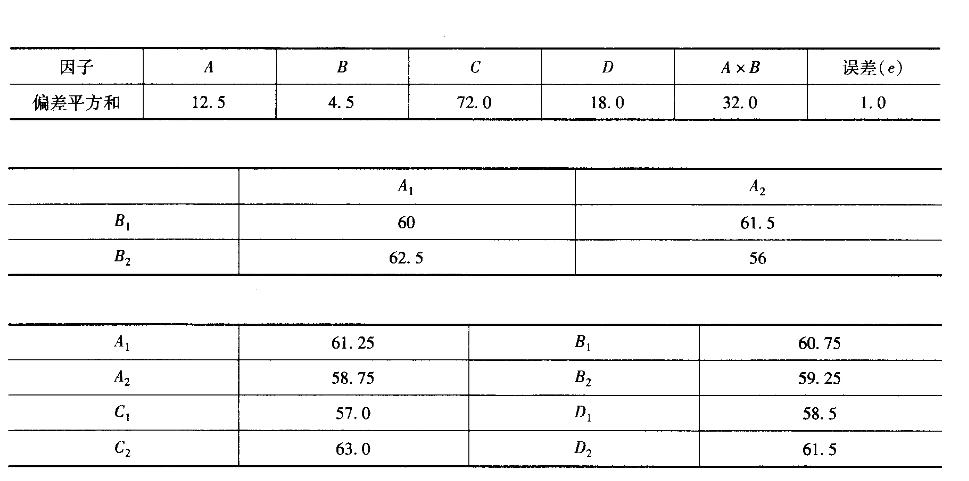

误差的自由度为( )。

A. 1 B. 2 C. 7 D. 8

p =(n-1)/(q-1)时,对离差平方和有关系式ST=S1+S2+…+Sp,同样对自由度也有相应关系式:fT=f1+f2+…+fp=n-1。由题意,正交表L8(27)满足要求,且各因子水平数为2,所以fA=fB=fC=fD=fAXB=1,因此,fT=n-1=8-1=7,误差自由度fe =fT-fA-fB-fC-fD-fAXB=7-5 =2。

第2题:

要求:(1)根据以下互不相关的情况,分别计算期权的到期日价值和净损益。

①购买1股该股票的看涨期权,到期日股票市价上涨20%;

②购买1股该股票的看跌期权,到期日股票市价下跌20%;

③出售1股该股票的看涨期权,到期日股票市价上涨10%;

④出售1股该股票的看跌期权,到期日股票市价上涨10%。

(2)指出(1)中各种情况下净损益的特点,如果存在最大值或最小值,请计算出其具体数值。

(3)分别计算购买1股该股票的看涨期权、购买1股该股票的看跌期权的损益平衡点。

到期日价值=26.4-25=1.4(元)

净损益=1.4-3=-1.6(元)

②到期日股价=22×(1-20%)=17.6(元)

到期日价值=25-17.6=7.4(元)

净损益=7.4-5=2.4(元)

③到期日股价=22×(1+10%)=24.2(元),小于执行价格25元,多头方不会行权,所以到期日价值=0

净损益=3(元)

④到期日价值=-(25-24.2)=-0.8(元)

净损益=5-0.8=4.2(元)

(2)①多头看涨期权净损失有限,净收益潜力巨大。净损失最大值为期权价格3元。

②多头看跌期权净损失和净收益均有限。净损失最大值为期权价格5元;净收益最大值为执行价格-期权价格=25-5=20(元)。

③空头看涨期权净收益有限,净损失无限。最大净收益为期权价格3元。

④空头看跌期权净收益和净损失均有限。最大净收益为期权价格5元;最大净损失为执行价格-期权价格=25-5=20(元)。

(3)购买1股该股票的看涨期权的损益平衡点=25+3=28(元)

购买1股该股票的看跌期权的损益平衡点=25-5=20(元)。

第3题:

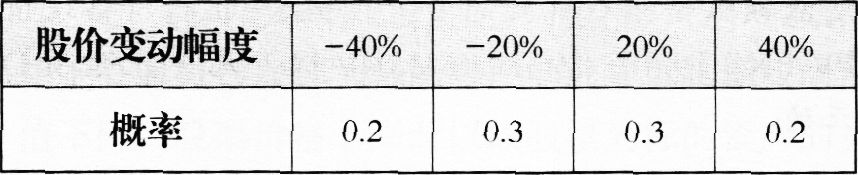

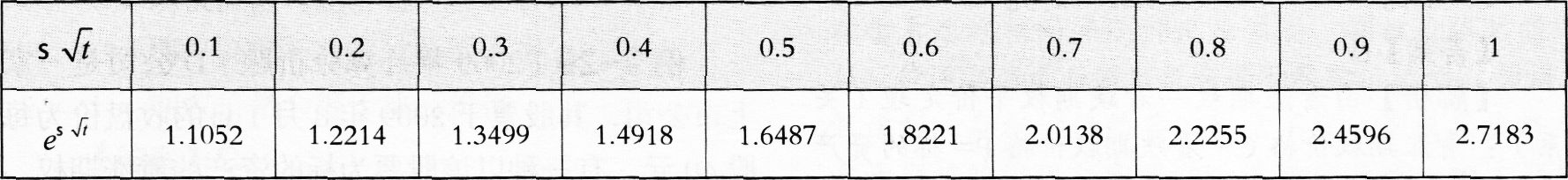

D股票的当前市价为25元,股,市场上有以该股票为标的资产的期权交易,有关资料如下: (1)D股票的到期时间为半年的看涨期权,执行价格为25.3元;D股票的到期时间为半年的看跌期权,执行价格也为28.3元。 (2)D股票半年后市价的预测情况如表9-9所示。 表9-9 (3)根据D股票历史数据测算的连续复利收 益率的标准差为o.4。 (4)无风险年利率4%。 (5)1元的连续复利终值如表9-10所示。 表9-10

(3)根据D股票历史数据测算的连续复利收 益率的标准差为o.4。 (4)无风险年利率4%。 (5)1元的连续复利终值如表9-10所示。 表9-10 要求: (1)若年收益的标准差不变,利用两期二叉树模型计算股价上行乘数与下行乘数,并确定以该股票为标的资产的看涨期权的价格; (2)利用看涨期权一看跌期权平均定理确定看 跌期权价格; (3)投资者甲以当前市价购入1股D股票,同时购入D股票的l份看跌期权,判断甲采取的是哪种投资策略,并计算该投资组合的预期收益。

要求: (1)若年收益的标准差不变,利用两期二叉树模型计算股价上行乘数与下行乘数,并确定以该股票为标的资产的看涨期权的价格; (2)利用看涨期权一看跌期权平均定理确定看 跌期权价格; (3)投资者甲以当前市价购入1股D股票,同时购入D股票的l份看跌期权,判断甲采取的是哪种投资策略,并计算该投资组合的预期收益。

(11d=1/1.2214=0.8187如表9-11所示表9-11单位:元表中数据计算过程如下:25.O0×1.2214=30.54:25.00×0.8187=20.47:30.54×1.2214=37.30:20.47×1.2214=25.004%/4=上行概率×(1.2214-1)+(1-下行概率)×(0.8187-1)解得:上行概率=0.4750;下行概率=1-0.4750=0.5250=2.65(元)(2)看跌期权价格P=-标的资产价格s+看涨期权价格c十执行价格现值PV(X)=246(元)或看跌期权价格P=-标的资产价格s+看涨期权价格C+执行价格现值PV(X)=-25.00+265+25.30/(1+2%)=2.45(元)(3)投资组合的预期收益,如表9-12所示。表9-12投资组合的预期收益=-2.16×0.2+(-2.16)×0.3+2.54×0.3+7.54×0.2=1.19(元)

第4题:

B.100

C.-100

D.-50

第5题:

B.在到期日或到期前购买标的产品

C.到期前在公开市场上卖出期权

D.在到期日或之前以执行价格卖出某种资产

第6题:

B.6

C.-5

D.0

第7题:

要求:

(1)根据以下互不相关的情况,分别计算期权的到期日价值和净损益。

①购买1股该股票的看涨期权,到期日股票市价为76元;

②购买1股该股票的看跌期权,到期日股票市价为80元;

③出售1股该股票的看涨期权,到期日股票市价为64元;

④出售1股该股票的看跌期权,到期日股票市价为60元。

(2)指出(1)中各种情况下净损益的特点,如果存在最大值或最小值,请计算出其具体数值。

净损益=6-4=2(元)

②到期日价值=0

净损益=0-3=-3(元)

③到期日价值=0

净损益=4(元)

④到期日价值=-(70-60)=-10(元)

净损益=-10+3=-7(元)

(2)①多头看涨期权净损失有限,净收益潜力巨大。净损失最大值为期权价值4元。

②多头看跌期权净损失和净收益均有限。净损失最大值为期权价值3元;净收益最大值为执行价格-期权价格=70-3=67(元)。

③空头看涨期权净收益有限,净损失无限。最大净收益为4元。

④空头看跌期权净收益和净损失均有限。最大净收益为3元;最大净损失为执行价格-期权价格=70-3=67(元)。

第8题:

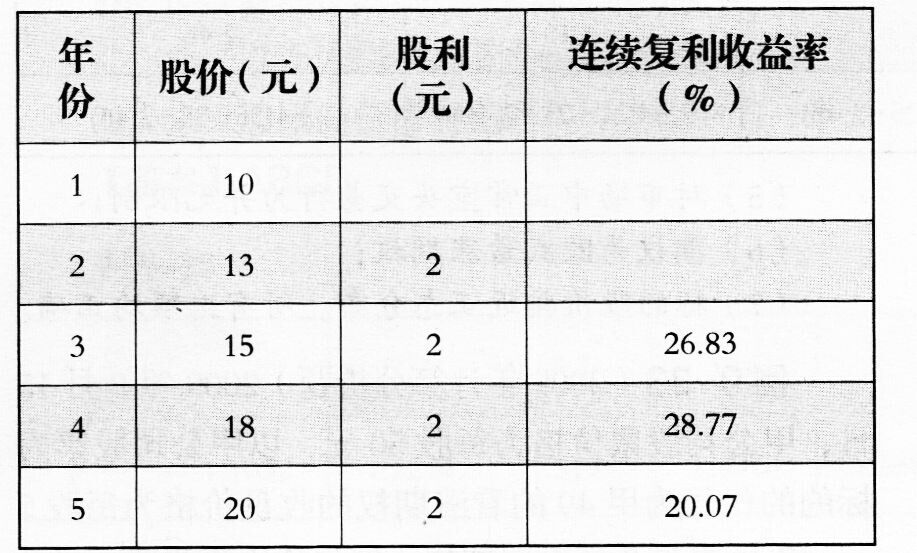

2012年8月15日,甲公司股票价格为每股50元,以甲公司股票为标的看涨期权的行权价格为每股48元。截至2012年8月15日,看涨期权还有6个月到期。目前市场上面值为100元的还有6个月到期的某国库券的市场价格为144元,该国库券的期限为5年,票面利率为8%,按年复利计息,到期一次还本付息。 甲公司过去5年的有关资料如表9-13所示。表9-13 已知甲公司按照连续复利计算的年股利收益率为10%。 要求:(1)计算连续复利的年度无风险利率; (2)计算表中第2年的连续复利收益率以及甲公司股票连续复利收益率的标准差; (3)使用布莱克一斯科尔斯模型计算该项期权

已知甲公司按照连续复利计算的年股利收益率为10%。 要求:(1)计算连续复利的年度无风险利率; (2)计算表中第2年的连续复利收益率以及甲公司股票连续复利收益率的标准差; (3)使用布莱克一斯科尔斯模型计算该项期权

(1)国库券的到期值=100×(F/P,8%,5)=146.93(元)连续复利的年度无风险利率0.5=4.03%(2)第2年的连续复利收益率40.55%连续复利收益率的平均值=(40.55%+26.83%+28.77%+20.07%)/4=29.06%连续复利收益率的方差=[(40.55%-2906%)×(40.55%-29.06%)+(26.83%-29.06%)×(26.83%-29.06%)+(28.77%-29.06%)×(28.77%-29.06%)+(20.07%-29.06%)×(20.07%-29.06%)]/(4-1)=07263%=50×0.9512×0.5832-48×0.9801×0.5753=0.67(元)

第9题:

B.50

C.150

D.O

第10题:

B.5

C.-5

D.5.102