编制甲公司3月末支付第一季度银行借款利息的会计分录。A、借:财务费用 7500 贷:银行存款 7500 B、借:应付利息 7500 贷:银行存款 7500 C、借:管理费用 2500 应付利息 5000 贷:银行存款 7500 D、借:财务费用 2500 应付利息 5000 贷:银行存款 7500

题目

B、借:应付利息 7500 贷:银行存款 7500

C、借:管理费用 2500 应付利息 5000 贷:银行存款 7500

D、借:财务费用 2500 应付利息 5000 贷:银行存款 7500

参考答案和解析

相似问题和答案

第1题:

编制甲公司2008年1月1日支付可转换公司债券利息的会计分录。

借:应付利息 2500 贷:银行存款 2500

第2题:

编制下列经济业务的会计分录:

1.月末,计提本月短期借款利息500元。

2.开出转账支票向希望工程捐款20000元。

3.预收北方公司购买A产品的货款250000元,款项存入银行。

贷:应付利息500

2.借:营业外支出20000

贷:银行存款20000

3.借:银行存款250000

贷:预收账款——北方公司250000

第3题:

甲特种钢股份有限公司为A股上市公司,2010年为调整产品结构,甲公司投资建设某特种钢生产线。该项目从2010年1月1日开始动工兴建,计划投资额为10000万元,通过发行可转换公司债券筹集资金。

经有关部门批准,甲公司于2010年1月按每份面值100元发行了100万份可转换公司债券,取得发行价款10000万元。该债券期限为3年,票面年利息为3%,利息在年末支付;每份债券均可在债券发行1年后的任何时间转换为20股普通股(按5元债券面值转换为一股普通股,每股面值1元)。甲公司发行该债券时,二级市场上与之与之类似但没有转股权的债券的市场利率为8%。假定不考虑发行债券的佣金、手续费等其他相关因素。

甲公司支付工程进度款的情况如下:2010年1月1日支付给施工企业工程进度款5000万元,2011年12月末支付5000万元。该特种钢生产线于2011年未达到预定可使用状态,投入使用。假设不考虑闲置资金的存款利息收入。

2012年1月1日,甲公司股票上涨幅度较大,可转换公司债券持有人将持有的可转换公司债券的80%转为甲公司的股份。

已知(P/S,8%,3)=0.7938;(P/A,8%,3)=2.5771。

要求:

(1)编制甲公司发行可转换公司债券的会计分录。

(2)确定甲公司发行可转债公司债券借款费用的资本化期间,并编制2010年末计提利息和支付利息的会计分录。

(3)编制甲公司2011年末计提利息和支付利息的会计分录。

(4)编制甲公司2012年初初将债券转为股份时的会计分录。

(要求写出应付债券的明细科目,金额单位用万元表示)

解:(1)编制甲公司发行可转换公司债券的会计分录。

发行可转换公司债券时,应将收到的发行价格总额分拆为负债成份和权益股份。

负债成份公允价值=10000×(P/S,8%,3)+10000×3%×(P/A,8%,3)=10000×0.7398+300×2.5771=7938+773.13=8711.13(万元);权益成份公允价值=10000-8711.13=1288.87(万元)。2010年1月1日发行可转换公司债券时的会计分录是:

借:银行存款 10 000

应付债券-可转换公司债券-利息调整 1288.87

贷:应付债券-可转换公司债券-面值 10 000

资金公积-其他资本公积 1288.87

(2)确定甲公司发行可转债公司债券借款费用的资本化期间,并编制2010年末计提利息和支付利息的会计分录。

该笔借款费用资本化期间为2010年1月1日~2011年12月31日。

2010年应付利息=债券面值10000×票面利率3%×期限1=300(万元);2010年利息费用=应付债券期初摊余成本8711.13×实际利率8%×期限1=696.89(万元)。2010年末计提利息的会计分录是:

借:在建工程 696.89

贷:应付利息 300

应付债券-可转换公司债券-调整 396.89

年末支付利息时:

借:应付利息 300

贷:银行存款 300

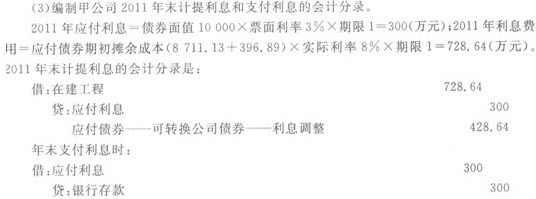

(3)编制甲公司2011年末计提利息和支付利息的会计分录。

2011年应付利息=债券面值10000×票面利率3%×期限1=300(万元);2011年利息费用=应付债券期初摊余成本(8711.13+396.89)×实际利率8%×期限1=728.64(万元)。

2011年末计提利息的会计分录是:

借:在建工程 728.64

贷:应付利息 300

应付债券-可转换公司债券-利息调整 428.64

年末支付利息时:

借:应付利息 300

贷:银行存款 300

(4)编制甲公司2012年初将债券转为股份时的会计分录。

转换的股份数=转换的债券面值(10000×80%)/换股率5=1600(万股)。转换时的会计分录是:

借:应付债券-可转换公司债券-面值(10000×80%) 8 000

资本公积-其他资本公积(1288.87×80%) 1031.10

贷:应付债券-可转换公司债券-利息调整(463.34×80%) 370.67

股本(1600×1) 1600

资本公积-股本溢价 7060.43

注:2011年末利息调整余额=1288.87-396.89-428.64=463.34(万元)。

第4题:

资料一:2015年1月1日,甲公司以银行存款2030万元购入乙公司当日发行的面值总额为2000万元的4年期公司债券,该债券的票面年利率为4.2%。债券合同约定,未来4年,每年的利息在次年1月1日支付,本金于2019年1月1日一次性偿还,乙公司不能提前赎回该债券,甲公司将该债券投资划分为以摊余成本计量的金融资产。

资料二:甲公司在取得乙公司债券时,计算确定该债券投资的实际年利率为3.79%,甲公司在每年年末对债券投资的利息收入进行会计处理。

资料三:2017年1月1日,甲公司在收到乙公司债券上年利息后,将该债券全部出售,所得款项2025万元收存银行。

假定不考虑增值税等相关税费及其他因素。

要求(“债权投资”科目应写出必要的明细科目):

(1)编制甲公司2015年1月1日购入乙公司债券的相关会计分录。

(2)计算甲公司2015年12月31日应确认的债券利息收入,并编制相关会计分录。

(3)编制甲公司2016年1月1日收到乙公司债券利息的相关会计分录。

(4)计算甲公司2016年12月31日应确认的债券利息收入,并编制相关会计分录。

(5)编制甲公司2017年1月1日出售乙公司债券的相关会计分录。

借:债权投资——成本 2 000

——利息调整 30

贷:银行存款 2 030

(2)甲公司2015年12月31日应确认的利息收入=2030×3.79%=76.94(万元)。

借:应收利息 84(2 000×4.2%)

贷:投资收益 76.94

债权投资——利息调整 7.06

(3)

借:银行存款 84

贷:应收利息 84

(4)2016年12月31日应确认的利息收入=(2 030-7.06)×3.79%=76.67(万元)。

借:应收利息 84

贷:投资收益 76.67

债权投资——利息调整 7.33

(5)

借:银行存款 84

贷:应收利息 84

借:银行存款 2 025

贷:债权投资——成本 2 000

——利息调整 15.61(30-7.06-7.33)

投资收益 9.39

第5题:

甲特种钢股份有限公司(以下简称为“甲公司”)为A股上市公司,2010年为调整产品结构,甲公司投资建设某特种钢生产线。该项目从2010年1月1日开始动工兴建,计划投资额为10 000万元,通过发行可转换公司债券筹集资金。

经有关部门批准,甲公司于2010年1月1日按每份面值100元发行了100万份可转换公司债券,取得发行价款10 000万元。该债券期限为3年,票面年利息为3%,利息在年末支付;每份债券均可在债券发行1年后的任何时间转换为20股普通股(按5元债券面值转换为-股普通股,每股面值1元)。甲公司发行该债券时,二级市场上与之类似但没有转股权的债券的市场利率为8%。假定不考虑发行债券的佣金、手续费等其他相关因素。

甲公司支付工程进度款的情况如下:2010年1月1日支付给施工企业工程进度款5 000万元,2011年12月末支付5 000万元。该特种钢生产线于2011年末达到预定可使用状态,投入使用。假设不考虑闲置资金的存款利息收入。

2012年1月1日,甲公司股票上涨幅度较大,可转换公司债券持有人将持有的可转换公司债券的80%转为甲公司的股份。

已知(P/S,8%,3)-0.7938;(P/A,8%,3)=2.5771。要求:

1.编制甲公司发行可转换公司债券的会计分录。

2.确定甲公司发行可转债公司债券借款费用的资本化期间,并编制2010年末计提利息和支付利息的会计分录。

3.编制甲公司2011年末计提利息和支付利息的会计分录。

4.编制甲公司2012年初将债券转为股份时的会计分录。(要求写出应付债券的明细科目,金额单位用万元表示)

1.编制甲公司发行可转换公司债券的会计分录。 发行可转换公司债券时,应将收到的发行价格总额分拆为负债成份和权益成份。负债成份公允价值=10 000?(P/S,8%,3) 10 000?3%?(P/A,8%,3)=10 000?0.79384-300?2.5771—7 938 4-773.13=8 711.13(万元);权益成份公允价值=10 000—8 711.13=1 288.87(万元)。2010年1月1日发行可转换公司债券时的会计分录是:

2.确定甲公司发行可转债公司债券借款费用的资本化期间,并编制2010年末计提利息和支付利息的会计分录。 该笔借款费用资本化期间为2010年1月1日~2011年12月31日。 2010年应付利息=债券面值10 000?票面利率3 0%?期限1=300(万元); 2010年利息费用=应付债券期初摊余成本8 711.13?实际利率8%?期限1=696.89(万元)。2010年末计提利息的会计分录是:

第6题:

甲公司于2012年4月1日向银行借入一笔生产经营用短期借款,共计120000元,期限为6个月,年利率为6%。根据与银行签署的借款协议,该项借款的本金到期后一次归还;利息分月预提,按季支付。 要求:编制甲在借入资金时、月末计提利息时、季末归还利息时和还本时的会计分录。

(1)4月1日借人短期借款时: 借:银行存款 120000 贷:短期借款 120000 (2)4月末,计提4月份应计利息: 借:财务费用 600 贷:应付利息 600 (3)5月末,计提5月份应计利息: 借:财务费用 600 贷:应付利息 600 (4)6月末支付第二季度银行借款利息: 借:应付利息 1200 贷:银行存款 1200 借:财务费用 600 贷:银行存款 600 或: 借:财务费用 600 应付利息 1200 贷:银行存款 1800 (5)第二个季度的账务处理同4月、5月和6月。 (6)10月1日偿还银行借款本金: 借:短期借款 120000 贷:银行存款 120000

第7题:

20×1年1月1日,甲公司从活跃市场购买了一项乙公司债券,年限5年.划分为持有至到期投资,债券的本金1100万元,公允价值为961万元(含交易费用10万元),次年1月5日按票面利率3%支付利息。实际利率为6%。该债券在第五年兑付本金及最后一期利息。合同约定债券发行方乙公司在遇到特定情况下可以将债券赎回,且不需要为赎回支付额外款项。甲公司在购买时预计发行方不会提前赎回。假定20×3年1月1日甲公司预计本金的50%将于20×3年12月31日赎回,共计550万元。乙公司20×3年12月31日实际赎回550万元的本金。

要求:

(1)编制20×1年购买债券时的会计分录。

(2)编制20×1年末确认实际利息收入有关会计分录。

(3)编制20×2年1月5日收到利息的会计分录。

(4)编制20×2年末确认实际利息收入有关会计分录。

(5)编制调整20×3年初摊余成本的会计分录。

(6)编制20×3年1月5日收到利息的会计分录。

(7)编制20×3年末确认实际利息收入有关会计分录。

(8)编制20×3年末收到本金的会计分录。

(9)编制20×4年1月5日收到利息的会计分录。

(10)编制20×4年末确认实际利息收入有关会计分录。

(11)编制20×5年1月5日收到利息的会计分录。

(12)编制20×5年末确认实际利息收入和收到本息的有关会计分录。

【答案】

(1)编制20×1年购买债券时的会计分录

借:持有至到期投资-成本1100

贷:银行存款961

持有至到期投资-利息调整139

(2)编制20×1年末确认实际利息收入有关会计分录

应收利息=1100×3%=33(万元)

实际利息收入=961×6%=57.66(万元)

本期利息调整摊销额=57.66-33=24.66(万元)

借:应收利息33

持有至到期投资-利息调整24.66

贷:投资收益57.66

(3)编制20×2年1月5日收到利息的会计分录

借:银行存款33

贷:应收利息33

(4)编制20×2年末确认实际利息收入有关会计分录

应收利息=1100×3%=33(万元)

实际利息收入=(961+24.66)×6%=59.14(万元)

本期利息调整摊销额=59.14-33=26.14(万元)

借:应收利息33

持有至到期投资-利息调整26.14

贷:投资收益59.14

(5)编制调整20×3年初摊余成本的会计分录

20×3年初实际摊余成本=961+24.66+26.14=1011.8(万元)

20×3年初摊余成本应为=(33+550)/(1+6%)1+16.5/(1+6%)2+(16.5+550)/(1+6%)3=1040.33(万元)

20×3年初应调增摊余成本=1040.33-1011.8=28.53(万元)

借:持有至到期投资-利息调整28.53

贷:投资收益28.53

(6)编制20×3年1月5日收到利息的会计分录

借:银行存款33

贷:应收利息33

(7)编制20×3年末确认实际利息收入有关会计分录

应收利息=1100×3%=33(万元)

实际利息收入=1040.33×6%=62.42(万元)

本期利息调整摊销额=62.42-33=29.42(万元)

借:应收利息33

持有至到期投资-利息调整29.42

贷:投资收益62.42

C8)编制20×3年末收到本金的会计分录

借:银行存款550

贷:持有至到期投资-成本550

(9)编制20×4年1月5日收到利息的会计分录

借:银行存款33

贷:应收利息33

(10)编制20×4年末确认实际利息收入有关会计分录

应收利息=550×3%=16.5(万元)

实际利息收入=(1040.33-550+29.42)×6%=31.18(万元)

本期利息调整摊销额=31.18-16.5=14.68(万元)

借:应收利息16.5

持有至到期投资-利息调整14.68

贷:投资收益31.18

(11)编制20×5年1月5日收到利息的会计分录

借:银行存款16.5

贷:应收利息16.5

(12)编制20×5年末确认实际利息收入和收到本息的有关会计分录。

应收利息=550×3%=16.5(万元)

本期利息调整摊销额=(1100-1040.33)-29.42-14.68=15.57(万元)

实际利息收入=16.5+15.57=32.07(万元)

借:应收利息16.5

持有至到期投资-利息调整15.57

贷:投资收益32.07

借:银行存款(16.5+550)566.5

贷:应收利息16.5

持有至到期投资-成本550

第8题:

计算2007年12月31日甲公司该债券投资收益、应计利息和利息调整摊销额,并编制相应的会计分录。

40.计算2007年12月31日甲公司该债券投资收益、应计利息和利息调整摊销额:

2007年12月31日甲公司该债券投资收益=1100×6.4%=70.4(万元)

2007年12月31日甲公司该债券应计利息=1000×10%=100(万元)

2007年12月31日甲公司该债券利息调整摊销额=100-70.4=29.6(万元)

会计处理:

借:持有至到期投资70.4

贷:投资收益 70.4

第9题:

(1)编制甲公司预收研制开发款与支付研制开发费用的会计分录;

①预收款项时

借:银行存款 30

贷:预收账款 30

②发生成本时

借:劳务成本 18

贷:银行存款 18

第10题:

资料一:2015年1月1日,甲公司以银行存款2 030万元购入乙公司当日发行的面值总额为2 000万元的4年期公司债券,该债券的票面年利率为4.2%,债券合同约定,未来4年,每年的利息在次年1月1日支付,本金于2019年1月1日一次性偿还,乙公司不能提前赎回该债券,甲公司将该债券投资分类为以摊余成本计量的金融资产。

资料二:甲公司在取得乙公司债券时,计算确定该债券投资的实际年利率为3.79%,甲公司在每年年末对债券投资的利息投资收益进行会计处理。

资料三:2017年1月1日,甲公司在收到乙公司债券的上年利息后,将该债券全部出售,所得款项2 025万元收存银行。

假定不考虑增值税等相关税费及其他因素。

要求:

(1)编制甲公司2015年1月1日购入乙公司债券的相关会计分录。

(2)计算甲公司2015年12月31日应确定的债券利息投资收益,并编制相关会计分录。

(3)编制甲公司2016年1月1日收到乙公司债券利息的相关会计分录。

(4)计算甲公司2016年12月31日应确认的债券利息投资收益,并编制相关会计分录。

(5)编制甲公司2017年1月1日出售乙公司债券的相关会计分录。

(“债权投资”科目应写出必要的明细科目)

——利息调整 30

贷:银行存款 2 030

(2)甲公司2015年年末应确认的利息投资收益=2 030×3.79%=76.94(万元)

借:应收利息 84(2 000×4.2%)

贷:投资收益 76.94

债权投资——利息调整 7.06

(3)借:银行存款 84

贷:应收利息 84

(4)甲公司2016年年末应确认的利息投资收益=(2 030-7.06)×3.79%=76.67(万元)

借:应收利息 84

贷:投资收益 76.67

债权投资——利息调整 7.33

(5)借:银行存款 2 025

贷:债权投资——成本 2 000

——利息调整 15.61(30-7.06-7.33)

投资收益 9.39