问答题B公司为一家上市公司,适用的企业所得税税率为25%,相关资料如下。资料一:2008年12月31日发行在外的普通股为10000万股(每股面值1元),公司债券为24000万元(该债券发行于2006年年初,期限5年,每年年末付息一次,利息率为5%),该年息税前利润为5000万元。假定全年没有发生其他应付息债务。资料二:B公司打算在2009年为一个新投资项目筹资10000万元,该项目当年建成并投产。预计该项目投产后公司每年息税前利润会增加1000万元。现有甲、乙两个方案可供选择,其中:甲方案为增发利息率为6

题目

参考答案和解析

相似问题和答案

第1题:

ABC公司是一家上市公司,相关资料如下:

资料一:目前拥有资金2 500万元,资金来源有两个方面:权益资金,发行在外普通股总股数50万股;债务资金,发行债券l 000万元,平均年利率8%。

资料二:公司主营A产品,目前的销量为10万件,单价为45元,单位变动成本为20元,固定成本为40万元。

该公司准备扩大生产规模,预计需要新增投资1 000万元,投资所需资金有下列两种方案可供选择:方案一:发行债券l 000万元,年利率l0%;方案二:发行普通股股票800万元,每股发行价格25元,同时发行优先股200万元,股息率12%。

预计扩大生产能力后,固定成本会增加s2万元,假设其他条件不变,公司适用所得税税率为25%。

要求:

(1)计算两种筹资方案的每股收益相等时的销量水平。

(2)若预计扩大生产能力后公司销量会增加4万件,不考虑风险因素,确定该公司最佳的筹资方案。

(1)企业目前的利息=1000×8%=80(万元)企业目前的股数=50万股追加债券筹资后的总利息=80+1000×10%=180(万元)追加股票筹资后的股数=50+800/25=82(万股)追加股票筹资后的优先股股息=200×12%=24(万元)每股收益无差别点的EBIT=286.25(万元)设两种筹资方案的每股收益无差别点的销量水平为X则:(45—20)x一(40+52)=286.25两种筹资方案的每股收益无差别点的销量水平=15.13(万件)(2)追加投资后的总销量=10+4=14(万件),方案一的每股收益=【(45—20)×14一(40+52)一1801×(1—25%)/50=1.17(元)方案二的每股收益=【(45-20)×14-(40+52)一80】×(1—25%)一24}/82=1.34(元)由于方案二的每股收益大于方案一,所以应采用方案二。

第2题:

乙公司2008年1月1日发行票面利率为4%可转换债券,面值1600万元,规定每100元债券可转换为l元面值普通股90股。2008年乙公司利润总额为12000万元,净利润9000万元,2008年发行在外普通股8000万股,公司适用的所得税率为25%。乙公司2008年稀释每股收益为( )元。

A.1.5

B.1.125

C.0.96

D.1.28

【解析】2008年度基本每股收益=9000÷8000=1.125(元),假设转换所增加的净利润=1600×4%×(1-25%)=48(万元),假设转换所增加的普通股股数=1600÷100×90=1440(万股),增量股的每股收益=48÷1440=0.03(元),增量股的每股收益小于基本每股收益,可转换公司债券具有稀释作用,稀释的每股收益=(9000+48)÷(8000+1440)=0.96(元)。

第3题:

案例一

(一)资料

1.某公司目前发行在外普通股100万股,每股面值1元,最近一年支付的每股股利为0.6元,股利固定增长率(g)为5%,普通股市价为每股20元。发行在外的债券总面值为400万元,票面利率为8%,债券的总市价为410万元。股票和债券的筹资费用均忽略不计。

2.该公司目前息税前利润(EBIT)为500万元,适用的所得税税率为25%,采用市场价值作为计算各种资本比例的价值基础。

(二)要求:根据上述资料,为下列问题从备选答案中选出正确的答案。

51.每股收益(EPS)为:

A.3.51元

B.4元.

C.4. 68元

D.5元

第4题:

B、8%

C、8.12%

D、10.37%

第5题:

某公司2013年度税前利润为600万元,公司2012年亏损50万元02011年,发行在外优先股为10万股,每股面值10元,年股利率为15%,发行在外普通股100万股。公司利润分配比例为:法定盈余公积10%,公益金5%,任意盈余公积30%。根据以上资料,回答下列问题:

A:360

B:370

C:412.5

D:420

已知公司发行在外的优先股为10万股,每股面值10元,年股利率为15%,所以公司2013年度需支付的优先股股利=10*10*15%=15(万元)。

由上可得,2013年度公司税后利润为412.5万元,2013年需支付的优先股股利15万元。又知公司利润分配比例为:法定盈余公积10%,公益金5%,任意盈余公积30%,则提出的公积金、公益金为:600*(1-30%)*(10%+5%+30%)=189(万元)。则最后归普通股股东所有的利润最后剩下的利润为:385-15-189=181(万元)。又知2011年公司发行在外普通股为100万股,所以该公司2013年每股收益为:181/100=1.81(元)。

由上可知,2013年度公司税后利润为412.5万元,2013年亏损20万元,则2013年税后利润弥补2013年亏损后的税后可分配利润为:412.5-20=392.5(万元)。

第6题:

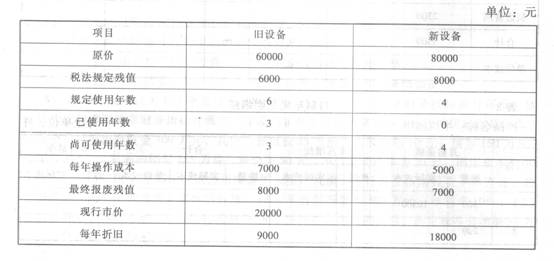

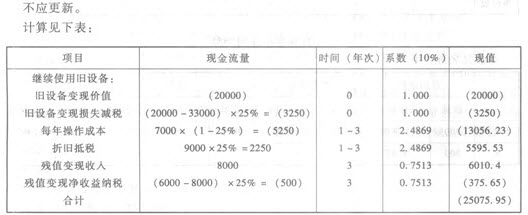

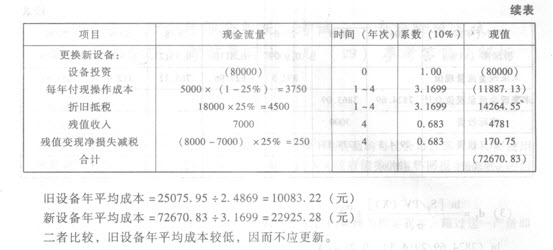

某企业拟更新原设备,新旧设备的详细资料如下: 已知公司适用的所得税税率为25%,要求利用年平均成本法分析一下该企业应否更新,假设企业最低报酬率为l0%。

已知公司适用的所得税税率为25%,要求利用年平均成本法分析一下该企业应否更新,假设企业最低报酬率为l0%。

第7题:

甲公司上年净利润4760万元,发放现金股利190万元,发放负债股利580万元,上年年末的每股市价为20元。公司适用的所得税率为25%。其他资料如下:

资料1:上年年初股东权益合计为10000万元,其中股本4000万元(全部是普通股,每股面值2元,全部发行在外);

资料2:上年3月1日新发行2400万股普通股,发行价格为5元,不考虑发行费用;

资料3:上年12月1日按照4元的价格回购600万股普通股;

资料4:上年年初按面值的110%发行总额为880万元的可转换公司债券,票面利率为4%,债券面值为100元,转换比率为90。

要求:

(1)计算上年的基本每股收益;

(2)计算上年的稀释每股收益;

(3)计算上年的每般股利;

(4)计算上年年末每股净资产;

(5)按照上年年末的每股市价计算市盈率和市净率。

(1)上年年初的发行在外普通股股数=4000/2=2000(万股)

上年发行在外普通股加权平均数=2000+2400×10/12-600×1/12=3950(股)

基本每股收益=4760/3950=1.21(元)

(2)稀释的每股收益:

可转换债券的总面值=880/110%=800(万元)

转股增加的普通股股数=800/100×90=720(万股)

转股应该调增的净利润=800×4%×(1-25%)=24(万元)

普通股加权平均数=3950+720=4670(股)

稀释的每股收益=(4760+24)/4670=1.02(元)

(3)上年年末的普通股股数=2000+2400-600=3800(万股)

上年每股股利=190/3800=0.05(元)

(4)上年年末的股东权益=10000+2400×5-4×600+(4760-190-580)=23590(万元)

上年年末的每股净资产=23590/3800=6.21(元)

(5)市盈率=20/1.21=16.53

市净率=20/6.21=3.22

第8题:

B上市公司2007年6月1日发行年利率4%的可转换公司债券,面值20 000万元,每 100元面值的债券可转换为1元面值的普通股90股。2008年B上市公司的净利润为45 000万元,2008年发行在外普通股加权平均数为50 000万股,所得税税率25%。则B上市公司2008年稀释每股收益为( )元。

A.0.9

B.0.67

C.0.66

D.0.91

解析:基本每股收益=45 000/50000=0.9(元)。

稀释的每股收益的计算:

净利润的增加=20000×4%×(1-25%)=600(万元),

普通股股数的增加=20 000/100 ×90=18 000(万股),

稀释的每股收益=(45 000+600)/(50 000+18000)=0.67(元)。

第9题:

资料一:目前的销量为30万件,单价为80元,变动成本率为25%,固定成本为600万元。A公司目前的资本结构为债务资本2500万元,平均年利率8%;权益资本2400万元,发行在外普通股总股数800万股。

资料二:如果扩大生产规模,预计需要新增投资3000万元,投资所需资金有下列两种方案可供选择:

方案一:平价发行债券2000万元,票面利率10%;向银行借款1000万元,利息率为8%。

方案二:发行普通股股票2000万元,每股发行价格25元,同时发行优先股1000万元,股息率12%。

资料三:预计扩大生产能力后,销售量会增加10万件,固定成本会增加300万元,假设其他条件不变,公司适用所得税税率为25%。

要求:

(1)以目前数据为基础计算该公司的经营杠杆系数、财务杠杆系数和联合杠杆系数。

(2)计算扩大生产能力后该公司的预计息税前利润。

(3)计算方案一和方案二的每股收益无差别点息税前利润。

(4)判断该企业应该采用哪个方案进行筹资。

(5)根据(4)的结果,以扩大生产能力后的数据为基础计算该公司的经营杠杆系数、财务杠杆系数和联合杠杆系数。

息税前利润=1800-600=1200(万元)

利息=2500×8%=200(万元)

经营杠杆系数=1800/1200=1.5

财务杠杆系数=1200/(1200-200)=1.2

联合杠杆系数=1800/(1200-200)=1.8

(2)边际贡献=(30+10)×80×(1-25%)=2400(万元)

息税前利润=2400-600-300=1500(万元)

(3)(EBIT-200-2000×10%-1000×8%)×(1-25%)/800=[(EBIT-200)×(1-25%)-1000×12%]/(800+2000/25)

解得:EBIT=1680(万元)

(4)预计息税前利润1500万元小于每股收益无差别点息税前利润1680万元,所以应采用财务杠杆小的方案二进行筹资。

(5)经营杠杆系数=2400/1500=1.6

财务杠杆系数=1500/[1500-200-1000×12%/(1-25%)]=1.32

联合杠杆系数=2400/[1500-200-1000×12%/(1-25%)]=2.11。

第10题:

B.1.26

C.2.01

D.1.24

普通股股数的增加=(1000/100)×90=900(万股)

稀释的每股收益=(6000+75)/(4000+900)=1.24(元/股)