单选题A711000B781000C795000D根据9月份时美元3个月的远期汇率计算

题目

711000

781000

795000

根据9月份时美元3个月的远期汇率计算

相似问题和答案

第1题:

B.与不利用外汇远期进行套期保值相比,该进口商多支付货款4000港元

C.没有差别

D.与不利用外汇远期进行套期保值相比,该进口商少支付货款14000港元

由上表可知,与不利用外汇远期进行套期保值相比,该进口商少支付货款4000港元。

第2题:

B.支付1452美元

C.支付1450美元

D.获得1452美元

第3题:

假设目前美元1年期利率为2%,港元1年期利率为4%。目前美元兑港元汇率为1:8。则目前1年期美元对港元远期汇率应为( )港元。

A.8.O000

B.8.1569

C.8.3138

D.7.8431

第4题:

某公司签署了一份货币远期合约。根据这一合约,该公司将按照1欧元=1.1746美元的汇率购进300万欧元。在合约交割日的汇率为1欧元=1.1523美元。如果该合约以现金形式进行交割,则该公司将()

- A、支付66900美元

- B、收取66900美元

- C、收取105000美元

正确答案:B

第5题:

B.100000

C.10000

D.1000

第6题:

B.37500

C.150000

D.15000

第7题:

B.买入美元兑人民币远期合约

C.卖出欧元兑人民币远期合约

D.卖出美元兑人民币远期合约

第8题:

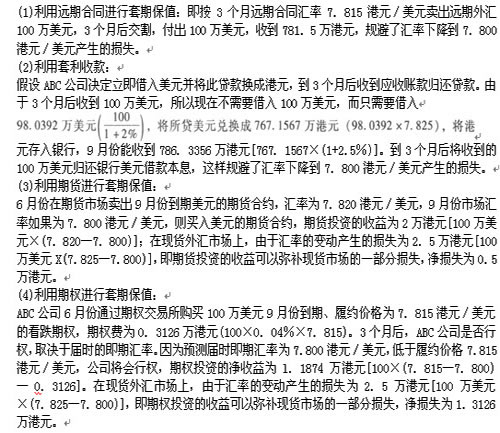

香港ABC公司在2010年6月向美国出口一批产品,应收款项100万美元,约定9月份收款。为从事各种套期保值交易所需要的有关资料如下:

(1)即期汇率:7.825港元/美元;

(2)3个月远期合同汇率:7.815港元/美元;

(3)美元3个月期借款利率:年利率8%(季利率2%);

(4)港元3个月期存款利率:年利率10%(季利率2.5%);

(5)在6月份的外汇期货交易市场,9月份到期的美元期货合约的汇率为7.820港元/美元,合约单位100万美元,初始保证金的比例为5%;

(6)在6月份的外汇期权交易市场,9月份到期的看跌期权的履约价格为7.815港元/美元,合约单位100万美元,期权费0.04%;

(7)另外,据预测3个月后现汇市场即期汇率和期货市场期货合约的汇率将均为7.800港元/美元。

要求:对这笔应收账款,ABC公司分别采取下列交易风险管理策略,针对每一种策略分析其过程和结果:(1)利用远期合同进行套期保值;(2)利用套利收款; (3)利用期货进行套期保值;(4)利用期权进行套期保值。

第9题:

B、37500

C、150000

D、15000

第10题:

根据远期交易双方的约定,标准普尔500指数在2个月后的结算价格为375000美元。在远期合约到期时,标准普尔500指数的价格为350000美元,但合约的做多方无法用现金进行交割。在上述情况下,合约的做空方最有可能()

- A、承担远期合约的违约损失

- B、不做任何事情,直至合约做多方向其支付相应金额

- C、从做多方处接受标准普尔500股票

正确答案:B