问答题A公司2017年财务报表主要数据如下表所示:假设A公司资产均为经营性资产,流动负债为经营负债(假设经营资产经营负债占销售收入的比不变),长期负债为金融负债,不变的销售净利率可以涵盖增加的负债利息。A公司2018年的增长策略有三种选择:(1)可持续增长:维持目前的经营效率和财务政策,不增发新股。(2)高速增长:销售增长率为20%。为了筹集高速增长所需的资金,公司拟提高财务杠杆。在保持2017年的销售净利率、资产周转率和收益留存率不变的情况下,将权益乘数(总资产/所有者权益)提高到2。(3)高速增长:销

题目

参考答案和解析

相似问题和答案

第1题:

A公司2008年财务报表主要数据如下表所示(单位:万元)

项目

2008年实际

销售收入

3200

净利润

160

本期分配股利

48

本期留存利润

112

流动资产

2552

固定资产

1800

资产总计

4352

流动负债

1200

长期负债

800

负债合计

2000

实收资本

1600

期末未分配利润

752

所有者权益合计

2352

负债及所有者权益总计

4352

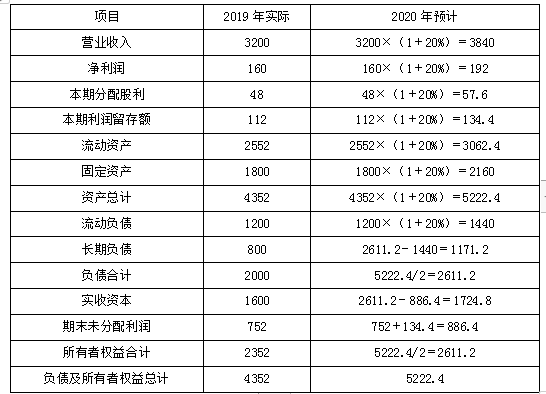

假设A公司资产均为经营性资产,流动负债为自发性无息负债,长期负债为有息负债,不变的销售净利率可以涵盖增加的负债利息。

A公司2009年的增长策略有两种选择:

(1)高速增长:销售增长率为20%.为了筹集高速增长所需的资金,公司拟提高财务杠杆。在保持2008年的销售利润率、资产周转率和收益留存率不变的情况下,将权益乘数(总资产/所有者权益)提高到2.

(2)可持续增长:维持目前的经营效率和财务政策(包括不增发新股)。

要求:

(1)假设A公司2009年选择高速增长策略,请预计2009年财务报表的主要数据(具体项目同上表,答案填入答题卷第2页给定的表格内),并计算确定2009年所需的外部筹资额及其构成。

(2)假设A公司2009年选择可持续增长策略,请计算确定2009所需的外部筹资额及其构成。

(1)预计2009年主要财务数据

单位:万元

|

项目 |

2008年实际 |

2009年预计 |

|

销售收入 |

3200 |

3840 |

|

净利润 |

160 |

192 |

|

股利 |

48 |

57.6 |

|

本期留存利润 |

112 |

134.4 |

|

流动资产 |

2552 |

3062.4 |

|

固定资产 |

1800 |

2160 |

|

资产总计 |

4352 |

5222.4 |

|

流动负债 |

1200 |

1440 |

|

长期负债 |

800 |

1171.2 |

|

负债合计 |

2000 |

2611.2 |

|

实收资本 |

1600 |

1724.8 |

|

期末未分配利润 |

752 |

886.4 |

|

所有者权益合计 |

2352 |

2611.2 |

|

负债及所有者权益总计 |

4352 |

5222.4 |

资产销售百分比=4352/3200×100%=136%

负债销售百分比=1200/3200×100%=37.5%

销售净利率=160/3200×100%=5%

留存收益率=112/160×100%=70%

需要从外部筹资额=3200×20%×(136%-37.5%)-3200×(1+20%)×5%×70%=630.4-134.4=496(万元)

外部融资额中负债的金额:1171.2-800=371.2(万元)

外部融资额中权益的金额:1724.8-1600=124.8(万元)

(2)可持续增长率=112/(2352-112)×100%=5%

外部融资额:

4352×5%-112×(1+5%)-1200×5%=40(万元),因为不增发新股,所以外部融资全部是负债。

第2题:

甲公司上年度财务报表主要数据如下: 销售收入 2000

税后利润

200

股利

40

收益留存

160

年末负债

1200

年末股东权益

800

年末总资产

2000

要求: (1)计算上年的销售净利率、资产周转率、收益留存率、权益乘数和可持续增长率; (2)假设本年符合可持续增长的全部条件,计算本年的销售增长率以及销售收入; (3)假设本年销售净利率提高到12%,收益留存率降低到0.4,不增发新股和回购股票,保持其他财务比率不变,计算本年的销售收入、销售增长率、可持续增长率和股东权益增长率; (4)假设本年销售增长率计划达到30%,不增发新股和回购股票,其他财务比率指标不变,计算资产周转率应该提高到多少; (5)假设本年销售增长率计划达到30%,不增发新股和回购股票,其他财务比率指标不变,计算销售净利率应该提高到多少; (6)假设本年销售增长率计划达到30%,不增发新股和回购股票,其他财务比率指标不变,计算年末权益乘数应该提高到多少。

(1)销售净利率=200/2000×100%=10%资产周转率=2000/2000=1(次)

收益留存率=160/200=0.8权益乘数=2000/800=2.5可持续增长率

=10%×1×0.8×2.5/(1-10%×1×0.8×2.5)=25%

(2)由于符合可持续增长的全部条件,因此,本年的销售增长率=上年的可持续增长率=25%

本年的销售收入

=2000×(1+25%)=2500(万元)

(3)假设本年销售收入为w万元,则:

根据“资产周转率不变”可知,本年末的总瓷产=W/1=W

根据“资产负债率不变”可知,本年末的股东权益=W×800/2000=0.4W

本年增加的股东权益=0.4w-800

根据“不增发新股和回购股票”可知,本年的收益留存=本年增加的股东权益=0.4w-800而本年的收益留存

=本年的销售收入×12%×0.4=0.048W所以存在等式:0.4W-800=0.048W

解得:本年销售收入w=2272.73(万元)本年的销售增长额

=2272.73-2000=272.73(万元)本年的销售增长率

=272.73/2000×100%=13.64%本年的可持续增长率

=12%×0.4×2.5×1/(1-12%×0.4×2.5×1)=13.64%

本年的股东权益增长率

=(0.048×2272.73)/800×100%=13.64%(4)本年销售收入

=2000×(1+30%)=2600(万元)本年的收益留存

=2600×10%×0.8=208(万元)本年末的股东权益

=800+208=1008(万元)

本年末的资产=1008×2.5=2520(万元)

本年的资产周转率=2600/2520=1.03(次)即资产周转率由1次提高到1.03次。

(5)假设本年销售净利率为S,则:本年末的股东权益

=800+2000×(1+30%)×S×(160/200)=800+2080×S

根据资产周转率和资产负债率不变可知:

本年的股东权益增长率:=销售增长率=30%

本年末的股东权益=800×(1+30%)=1040因此:1040=800+2080×S

解得:S=11.54%

(6)本年的销售收入

=2000×(1+30%)=2600(万元)根据资产周转率(等于)不变可知:年末的总资产=2600/1=2600(万元)根据“销售净利率和收益留存率不变”可知:

本年的收益留存

=160×(1+30%)=208(万元)

根据“不增发新股和回购股票”可知:

本年增加的股东权益=本年的收益留存=208(万元)

年末的股东权益=800+208=1008(万元)年末的权益乘数=2600/1008=2.58

第3题:

A公司2008年财务报表主要数据如下表所示(单位:万元):

项

目

2008年实际

销售收入

3 200

净利润

160

本期分配股利

48

本期留存利润

1 12

流动资产

2 552

固定资产

1 800

资产总计

4 352

流动负债

1 200

长期负债

800

负债合计

‘

2 000

实收资本

1 600

期末未分配利润

752

所有者权益合计

2 352

负债及所有者权益总计

4 352

假设A公司资产均为经营性资产,流动负债为自发性无息负债,长期负债为有息负债,不变的销售净利率可以涵盖增加的负债利息。

A公司2009年的增长策略有两种选择:

(1)高速增长:销售增长率为20%。为了筹集高速增长所需的资金,公司拟提高财务杠杆。在保持2008年的销售利润率、资产周转率和收益留存率不变的情况下,将权益乘数(总资产/所有者权益)提高到2。

(2)可持续增长:维持目前的经营效率和财务政策(包括不增发新股)。

要求:

(1)假设A公司2009年选择高速增长策略,请预计2009年财务报表的主要数据(具体项目同上表,答案填入答题卷第2页给定的表格内),并计算确定2009年所需的外部筹资额及其构成。

(2)假设A公司2009年选择可持续增长策略,请计算确定2009年所需的外部筹资额及其构成。

1.【答案】

(1)

预计2009年主要财务数据

单位:万元

|

项目 |

2008年实际 |

2009年预计 |

|

销售收入 |

3 200 |

3840 |

|

净利润 |

160 |

192 |

|

股利 |

48 |

57.6 |

|

本期利润留存 |

112 |

134.4 |

|

流动资产 |

2552 |

3062.4 |

|

固定资产 |

1800 |

2160 |

|

资产总计 |

4352 |

5222.4 |

|

流动负债 |

1200 |

1440 |

|

长期负债 |

800 |

1171.2 |

|

负债合计 |

2000 |

2611.2 |

|

实收资本 |

1600 |

1724.8 |

|

期末未分配利润 |

752 |

886.4 |

|

所有者权益合计 |

2352 |

2611.2 |

|

负债及所有者权益总计 |

4352 |

5222.4 |

资产销售百分比=4352/3200×100%=136%

负债销售百分比=1200/3200=37.5%

销售净利率=160/3200=5%

留存收益率=112/160×100%=70%

需要从外部筹资额=3200×20%×(136%-37.5%)-3200×(1+20%)×5%×70%

=630.4-134.4=496(万元)

外部融资额中负债的金额:1171.2-800=371.2(万元)

外部融资额中权益的金额:1724.8-1600=124.8(万元)

(2)可持续增长率=112/(2352-112)=5%

外部融资额:

4352×5%-112×(1+5%)-1200×5%=40(万元),因为不增发新股,所以外部融资全部是借款。

第4题:

假设A公司资产均为经营性资产,流动负债为经营性负债,长期负债为金融负债,不变的营业净利率可以涵盖增加的负债利息。

A公司2020年的增长策略有两种选择:

(1)高速增长:销售增长率为20%。为了筹集高速增长所需的资金,公司拟提高财务杠杆。在保持2019年的营业净利率、经营性资产、经营性负债的销售百分比和利润留存率不变的情况下,将权益乘数提高到2。

(2)可持续增长:维持目前的经营效率和财务政策(包括不增发新股或回购股票)。

要求:

(1)假设A公司2020年选择高速增长策略,请预计2020年财务报表的主要数据,并计算确定2020年所需的外部筹资额及其构成。

(2)假设A公司2020年选择可持续增长策略,请计算确定2020年所需的外部筹资额及其构成。

2020年所需的外部筹资额=(4352-1200)×20%-134.4=496(万元)

其中:

金融负债增加额(增加的长期负债)=1171.2-800=371.2(万元)

外部股权增加额(增加的实收资本)=1724.8-1600=124.8(万元)

(2)2020年销售增长率=2019年可持续增长率=112/(2352-112)=5%

在可持续增长状态下,不增发新股或回购股票,则外部筹资额仅为金融负债增加额,即本例的长期负债增加额。

由于可持续增长状态下,负债增长率=可持续增长率=5%

则:长期负债增加额=800×5%=40(万元)

第5题:

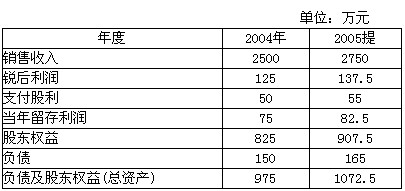

某企业财务报表有关数据如下表:

[要求]

根据上表资料计算下列指标:

(1)计算2005年度销售净利率、总资产周转率、收益留存率、资产负债率、产权比率、权益乘数、净资产收益率;

(2)计算2005年度期初权益期末总资产乘数和可持续增长率。

(3)保持2005年的全部财务比率,2004年可实现的销售额是多少?

(4)假设公司2006年计划销售增长15%。公司拟通过提高销售净利率或提高资产负债率来解决资金不足问题。计算分析时假设除正在考察的财务比率之外其他财务比率均保持不变,销售不受市场限制,销售净利率涵盖了负债利息。并且公司不打算发行新的股票。分别计算销售净利率、资产负债率达到多少时可以满足销售增长所需资金。

(1)销售净利率 =137.5/750=5% 总资产周转率 =2750/(975+1072.5)÷2=2.69(次) 收益留存率=82.5/137.5=60% 资产负债率=165/1072.5=15.38% 产权比率=165/907.5=18.18% 权益乘数 =[(975+1072.5)÷2]/[(825+907.5)÷2] =1023.75/866.25=1.18 净资产收益率 =137.5/[(825+907.5)÷2] =137.5/866.25=15.87% 或=5%×2.69×1.18=15.87% (2)期初权益期末总资产乘数 =1072.5/825=1.3 计算可持续增长率时的总资产周转率=本期销售额/期末总资产 =2750/1072.5=2.5641 可持续增长率=股东权益本期增加额/期初股东权益 =82.5/825=10% 或=销售净利率×总资产周转率×收益留存率×期初权益期末总资产乘数 =5%×2.5641×60%×1.3 =10% 根据期末股东权益计算的可持续增长率:可持续增长率 =(5%×2.5641×60%×1.18)/(1-5%× 2.5641×60%×1.18) =10% (3)2001年销售额 =2750×(1+10%)=3025(万元) (4)计算要求达到的销售净利率: 2004年销售收入 =2750×(1+15%)=3162.5 2004年期末总资产 =3162.5÷2.5641=1233.38(万元) 2004年期末股东权益 =1233.38÷1.18 =1045.24(万元) 2004年留利 =1045.24-907.5=137.74(万元) 2004年税后利润 =137.74÷60%=229.57(万元) 销售净利率=229.57÷3162.5=7.26% 计算要求达到的资产负债率: 2004年销售收入 =2750×(1+15%) =3162.5(万元) 2004年净利 =3162.5×5%=158.125(万元) 2004年收益留存 =158.125×60%=94.875(万元) 2004年期末股东权益 =907.5+94.875=1002.375(万元) 2004年末总资产 =3162.5÷2.5641=1233.38(万元) 资产负债率 =(1233.38-1002.38)÷1233.38 =18.73%

第6题:

B公司的上年财务报表主要数据如下: 收入 1500

税后利润

150

股利

90

收益留存

60

年末负债

1800

年末股东权益

1200

年末总资产

3000

要求分别回答下列互不相关的问题: (1)假设该公司今年计划销售增长率是10%,其他财务比率不变,销售不受市场限制,销售净利率涵盖了增加负债的利息,并且公司不打算发行新的股份或回购股票。计算收益留存率达到多少时可以满足销售增长所需资金。 (2)如果公司计划今年销售增长率为15%,不变的销售净利率可以涵盖增加负债的利息,销售不受市场限制,并且不打算改变当前的资本结构、收益留存率和经营效率。计算应向外部筹集多少权益资金。

(1)因为销售净利率不变,所以:净利增长率=销售增长率=10%今年净利=150×(1+10%)=165(万元)

因为资产负债率和资产周转率不变,所以:股东权益增长率

=资产增长率=销售增长率=10%今年股东权益增长额

=1200×10%=120(万元)

因为不增发新股和回购股票,所以:今年股东权益增长额-今年收益留存今年收益留存率

=今年收益留存/今年净利×100%=120/165×100%=72.73%

(2)上年资产周转率=1500/3000-0.5根据资产周转率不变可知:

资产增加-销售增加÷资产周转率=1500×15%÷0.5=450(万元)根据资本结构不变可知权益乘数不变:

股东权益增加=资产增加/权益乘数=450/2.5=180(万元)因为销售净利率不变,所以:

净利增长率=销售增长率=15%今年收益留存提供权益资金

=今年净利润×收益留存率

=150×(1+15%)×40/150=69(万元)

今年外部筹集权益资金=180-69=111(万元)

第7题:

A公司上年财务报表主要数据如下表所示(单位:万元):

项 目 上年实际 销售收入 3200 净利润 160 本期分配股利 48 本期留存利润 112 流动资产 2552 固定资产 1800 资产总计 4352 流动负债 1200 长期负债 800 负债合计 2000 实收资本 1600 期末未分配利润 752 所有者权益合计 2352 负债及所有者权益总计 4352(1)假设A公司资产中25%为金融资产,经营资产中有90%与销售收入同比例增长,流动负债为自发性无息负债,长期负债为有息负债。

(2)A公司本年销售增长率为20%。在保持上年的销售净利率和收益留存率不变的情况下,将权益乘数提高到2。

(3)A公司本年流动资产占资产总计的40%。要求:

(1)计算确定本年所需的外部筹资额;

(2)预计本年财务报表的主要数据;

预计本年主要财务数据 单位:万元

(3)确定本年所需的外部筹资额构成。

第8题:

甲公司2012年年末的净经营资产为12000万元,其中净负债为2000万元。2012年的销售收入为48000万元,销售净利率为20%,股利支付率为80%。2013年的计划销售增长率为30%。 要求: (1)计算2012年的可持续增长率; (2)计算在不增发和回购股票,销售净利率、净经营资产周转次数和利润留存率比率不变的情况下,2013年的净财务杠杆(计算结果四舍五人保留四位小数)以及权益净利率;(时点指标按照年末数计算,下同) (3)计算在不增发和回购股票,净经营资产周转次数、净经营资产权益乘数、利润留存率比率不变的情况下,2013年的销售净利率应该达到多少; (4)计算在不增发和回购股票,销售净利率、净经营资产周转次数、净经营资产权益乘数不变的情况下,2013年的利润留存率应该达到多少; (5)计算在不增发和回购股票,销售净利率、利润留存率、净经营资产权益乘数不变的情况下,2013年的净经营资产周转次数应该达到多少; (6)计算在销售净利率、净经营资产周转次数、净经营资产权益乘数、利润留存率比率不变的情况下,2013年应该增发多少金额的新股?

(1)销售净利率×净经营资产周转次数×净经营资产权益乘数×本期利润留存率=20%×(48000/12000)×12000/(12000—2000)×(1-80%)=0.192

2012年的可持续增长率=0.192/(1-0.192)×100%=23.76%

或者:2012年利润留存=48000×20%×(1—80%)=1920(万元)

2012年年末的股东权益=12000-2000=10000(万元)

2012年的可持续增长率=1920/(10000-1920)×100%=23.76%

(2)根据净经营资产周转次数不变,可知:净经营资产增长率=销售收入增长率=30%

所以,2013年年末的净经营资产=12000×(1+30%)=15600(万元)

根据销售净利率不变,可知:2013年的净利润=48000×(1+30%)×20%=12480(万元)根据利润留存率比率不变,可知2013年的利润留存=12480×(1-80%)=2496(万元)

由于不增发和回购股票,所以,2013年末的股东权益=12000—2000+2496=12496(万元)

即2013年的净财务杠杆=(15600—12496)/12496=0.2484

权益净利率==销售净利率×净经营资产周转次数×净经营资产权益乘数

=20%×(48000/12000)×15600/12496=99.87%

(3)根据净经营资产周转次数和净经营资产权益乘数不变,可知:

股东权益增长率=销售收入增长率=30%

2013年的股东权益增加=(12000-2000)×30%=3000(万元)

由于不增发和回购股票,所以,2013年的利润留存=3000(万元)

由于利润留存率不变,所以,2013年的净利润=3000/(1-80%)=15000(万元)

即2013年的销售净利率=15000/[48000×(1+30%)]×100%=24.04%

(4)根据净经营资产周转次数和净经营资产权益乘数不变,可知:

股东权益增长率=销售收入增长率=30%

2013年的股东权益增加=(12000—2000)×30%=3000(万元)

由于不增发和回购股票,所以,2013年的利润留存=3000(万元)

根据销售净利率不变,可知:2013年的净利润=48000×(1+30%)×20%=12480(万元)

故2013年的利润留存率=3000/12480×100%=24.04%

(5)根据销售净利率和利润留存率不变,可知:可知2013年的利润留存=48000×(1+30%)×20%×(1—80%)=2496(万元)

由于不增发和回购股票,所以,2013年末的股东权益=12000—2000+2496=12496(万元)

由于净经营资产权益乘数不变

所以,2013年末的净经营资产=12496×12000/

(12000—2000)=14995.2(万元)

2013年的净经营资产周转次数=48000×(1+30%)/14995.2=4.16(次)

(6)根据净经营资产周转次数和净经营资产权益乘数不变,可知:

股东权益增长率=销售收入增长率=30%

2013年的股东权益增加=(12000—2000)×30%=3000(万元)

根据销售净利率和利润留存率不变,可知:

可知2013年的利润留存=48000×(1+30%)×20%×(1-80%)=2496(万元)

所以,2013年应该增发新股的金额=3000—2496=504(万元)

第9题:

(1) 资产负债表

2019年12月31日 单位:万元

利润表

2019年 单位:万元

(2)假设该企业的资产全部为经营资产,流动负债除短期借款外为经营负债,经营资产、经营负债占营业收入的百分比不变,且未来保持营业净利率和股利支付率不变,不变的营业净利率可以涵盖增加的负债利息。

要求:(1)若2020年销售增长20%,采用销售百分比法预测该公司2020年的外部融资额。

(2)假设2020年不进行外部融资,只靠利润留存满足销售增长,则计算2020年的内含增长率。

(3)假设2020年维持目前的经营效率和财务政策,且不增发新股,计算2020年的可持续增长率。

(4)假设2020年销售增长率为30%,回答下列互不相关的问题:

①若不增发新股,且保持2019年财务政策和总资产周转率不变,则营业净利率应达到多少?

②若不增发新股,且保持2019年经营效率和资本结构不变,则利润留存率应达到多少?

③若不增发新股,且保持2019年财务政策和营业净利率不变,则资产周转率应达到多少?

④若不增发新股,且保持2019年经营效率和股利支付率不变,则资产负债率应达到多少?

⑤若保持2019年经营效率和财务政策不变,则2020年应筹集多少外部股权资金?

(5)从经营效率和财务政策是否变化角度,回答上年可持续增长率、本年可持续增长率、本年实际增长率之间的联系。

(2)0=2800/5000-(350+90)/5000-(1+内含增长率)/内含增长率×(600/5000)×(1-240/600)

解得:内含增长率=18%

(3)2020年的可持续增长率=360/(1260-360)=40%

(4)2019年营业净利率=600/5000=12%,2019年利润留存率=1-240/600=60%,2019年资产周转率=5000/2800=1.7857,2019年权益乘数=2800/1260=2.2222。

①设营业净利率为x

30%=(x×1.7857×2.2222×60%)/(1-x×1.7857×2.2222×60%)

解得:x=9.69%,则营业净利率应达到9.69%

②设利润留存率为y

30%=(12%×1.7857×2.2222×y)/(1-12%×1.7857×2.2222×y)

解得:y=48.46%,则利润留存率应达到48.46%

③2020年营业收入=5000×(1+30%)=6500(万元)

因为不增发新股,2020年股东权益=期初股东权益+增加的留存收益=1260+6500×12%×60%

=1728(万元)

因为资本结构不变,所以2020年资产=2800/1260×1728=3840(万元)

所以资产周转率=6500/3840=1.69(次)

④2020年营业收入=5000×(1+30%)=6500(万元)

因为资产周转率不变,所以2020年资产=2800/5000×6500=3640(万元)

因为不增发新股,2020年股东权益=期初股东权益+增加的留存收益=1260+6500×12%×60%

=1728(万元)

2020年负债=3640-1728=1912(万元)

所以资产负债率=1912/3640=52.53%

⑤2020年营业收入=5000×(1+30%)=6500(万元)

因为资产周转率不变,所以2020年资产=2800/5000×6500=3640(万元)

因为资本结构不变,所以2020年股东权益=1260/2800×3640=1638(万元)

2020年筹集的外部股权资金=(1638-1260)-6500×12%×60%=-90(万元)

因此不需要从外部筹集股权资金。

(5)如果某一年的经营效率和财务政策与上年相同,在不增发新股或回购股票的情况下,则本年实际增长率、上年可持续增长率以及本年可持续增长率三者相等。

如果某一年的公式中的4个财务比率有一个或多个比率提高,在不增发新股或回购股票的情况下,则本年实际增长率就会超过上年可持续增长率,本年可持续增长率也会超过上年可持续增长率。

如果某一年的公式中的4个财务比率有一个或多个比率下降,在不增发新股或回购股票的情况下,则本年实际增长率就会低于上年可持续增长率,本年可持续增长率也会低于上年可持续增长率。

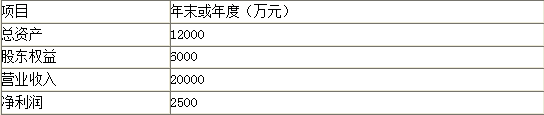

第10题:

甲公司使用固定股利支付率政策,股利支付率为60%。假设甲公司目前已达到稳定状态,经营效率和财务政策保持不变,且不增发新股和回购股票,可以按照之前的利率水平在需要的时候取得借款,不变销售净利率可以涵盖新增的负债利息。

要求:计算甲公司2015年的可持续增长率。

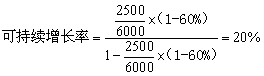

可持续增长率=14年利润留存增加/14年初股东权益=2500×(1-60%)/[6000-2500×(1-60%)]×100%=20%

可持续增长率=本期利润留存增加/本期期初股东权益,本期净利润2500万元,股利支付率60%,本期期末股东权益6000万元

或:

可持续增长率=本期权益净利率×本期利润留存率/[1-本期权益净利率×本期利润留存率],本期净利润2500万元,股利支付率60%,本期期末股东权益6000万元。@##