某公司3年前购置1台设备,现在考虑是否需要更新。该公司所得税税率为25%,要求的最低报酬率为10%,其他有关资料如下表所示(金额单位:元)。要求:作出设备是否更新的决策。

题目

要求:作出设备是否更新的决策。

参考答案和解析

方法一:总成本法(旧设备剩余年限与新设备使用年限相同)

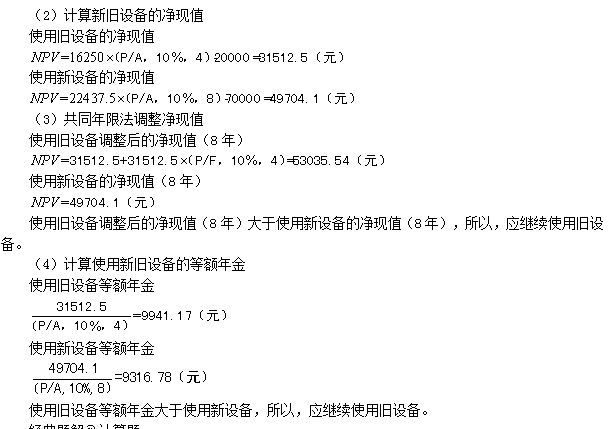

(1)计算旧设备的总成本(现金流出量总现值)

①初始期现金流量

旧设备年折旧=(60000-6000)/6=9000(元)

3年末账面价值60000-9000×3=33000(元)

变现价值10000元,变现损失对所得税影响为

(33000-10000)×25%=5750(元)

NCF0=-10000+(-5750)=-15750(元)

②经营期营业现金流量

NCF1=-8600×(1-25%)+9000×25%=-4200(元)

NCF2=-8600×(1-25%)+9000×25%-28000×(1-25%)=-25200(元)

NCF3=-8600×(1-25%)+9000×25%=-4200(元)

NCF4=-8600×(1-25%)=-6450(元)

③与资产处置有关的现金流量

NCF4=7000-(7000-6000)×25%=6750(元)

(2)计算新设备的总成本(现金流出量总现值)

①初始期现金流量

NCF0=-50000(元)

②经营期营业现金流量

第一年设备年折旧=(50000-5000)×4/10=18000(元)

第二年设备年折旧=(50000-5000)×3/10=13500(元)

第三年设备年折旧=(50000-5000)×2/10=9000(元)

第四年设备年折旧=(50000-5000)×1/10=4500(元)

NCF1=-5000×(1-25%)+18000×25%=750(元)

NCF2=-5000×(1-25%)+13500×25%=-375(元)

NCF3=-5000×(1-25%)+9000×25%=-1500(元)

NCF4=-5000×(1-25%)+4500×25% =-2625(元)

③与资产处置相关的现金流量

NCF4=10000-(10000-5000)×25%=8750(元)

(3)比较新旧设备的总成本(现金流出量总现值)

使用旧设备的总成本43344.06元,低于使用新设备的总成本46571.65元,所以不应该更新设备。

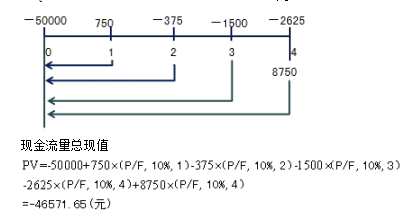

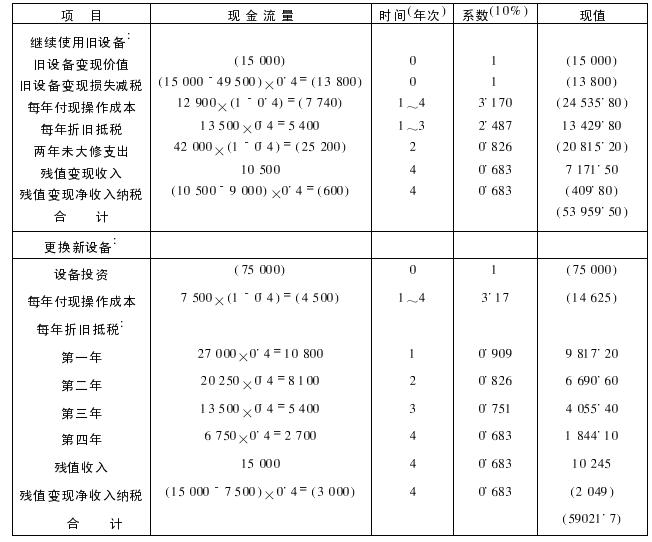

方法二:差额分析法

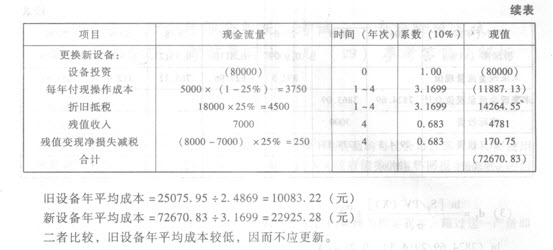

相似问题和答案

第1题:

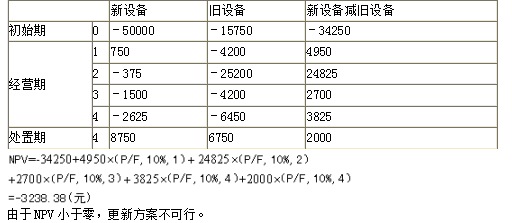

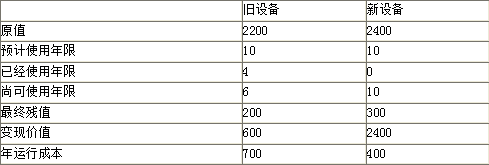

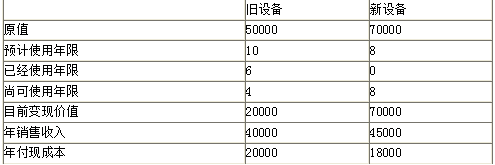

某企业拟更新原设备,新旧设备的详细资料如下表所示。

假设企业最低报酬率为10%。若购买新设备,则期末设备变现价值为( )元。

A.0

B.8000

C.7400

D.7000

第2题:

某公司有1台机器设备是两年前购买的,目前该公司准备购进一台新设备来替代旧设备,新旧设备的营业收入是一样的。该公司的所得税税率为25%,要求的最低报酬率为10%,新旧设备的其他相关资料如下表:

单位:元

项 目

旧设备 新设备 原值 80000 90000 税法残值 5000 5500 税法使用年限 6 5 已使用年限 2 O 尚可使用年限 5 5 垫支营运资金 10000 12000 大修理支出 15000(第三年) 10000(第四年) 每年折旧费(直线法计提) 12500 16900 每年运行成本 13000 9000 目前变现价值 50000 90000 最终报废价值 6000 7000 已知:(P/A,10%,5)=3.7908,(P/A,10%,4)=3.1699,(P/S,10%,3)=0.7513,

(P/S,10%,4)=O.6830,(P/S,10%,5)=O.6209

要求:判断公司是否应该更新设备。

旧设备继续使用的年限和新设备的使用年限相同,所以可以采用净现值法进行决策。继续使用旧设备:

第3题:

某公司正在考虑是否更新一台设备。该设备于8年前以50000元购入,税法规定的折旧年限为10年,按直线法计提折旧,预计残值率为10%;目前可以按10000元的价格卖出,假设所得税税率为25%,则继续使用旧设备的投资额为()元。

A.14000

B.10000

C.9000

D.11000

年折旧=50000×(1-10%)/10=4500(元),账面价值=50000-4500×8=14000(元),变现损失=14000-10000=4000(元),变现损失抵税=4000×25%=1000(元),继续使用旧设备的投资额=变现的现金净流量=10000+1000=11000(元)。

第4题:

要求:计算新旧设备的年均成本并判断应否更新。

(1)计算各年净现金流量

①初始期净现金流量

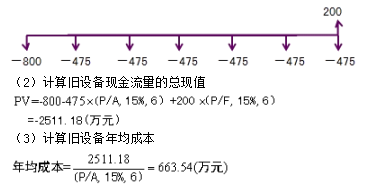

旧设备年折旧=(2200-200)/10=200(万元)

4年末账面价值2200-200×4=1400(万元)

变现价值600万元,变现损失对所得税影响为

(1400-600)×25% =200(万元)

NCF0=-600+(-200)=-800(万元)

②经营期营业现金流量

NCF1-6=-700 ×(1-25%)+200 ×25%=-475(万元)

③与资产处置相关的现金流量

NCF6=200(万元)

继续使用旧设备的净现金流量分布(6年)

2. 使用新设备的年均成本

(1)计算各年净现金流量

①初始期净现金流量

NCF0=-2400(万元)

②经营期营业现金流量

新设备年折旧=(2400-300)/10=210(万元)

NCF1-10=-400 ×(1-25%)+210 ×25%=-247.5(万元)

③与资产处置期有关的现金流量

NCF10=300(万元)

使用新设备的净现金流量分布(10年)

3.使用新设备的年均成本(710.92万元)大于旧设备的年均成本(663.54万元),不应该更新。

第5题:

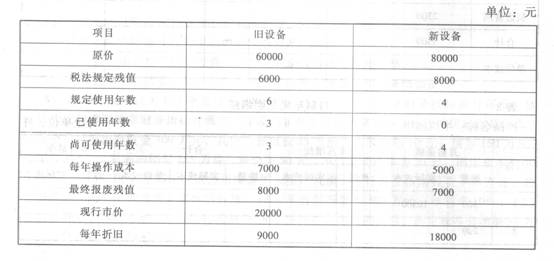

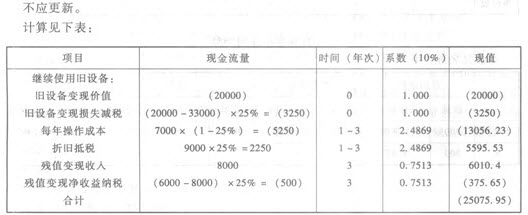

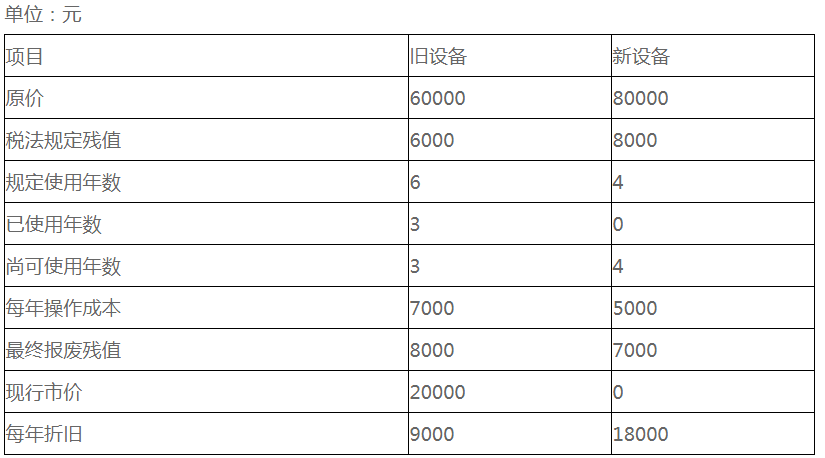

某企业拟更新原设备,新旧设备的详细资料如下: 已知公司适用的所得税税率为25%,要求利用年平均成本法分析一下该企业应否更新,假设企业最低报酬率为l0%。

已知公司适用的所得税税率为25%,要求利用年平均成本法分析一下该企业应否更新,假设企业最低报酬率为l0%。

第6题:

某企业拟更新原设备,新旧设备的详细资料如下表所示。 已知所得税税率为40%。假设企业最低报酬率为10%。若购买新设备,则项目的平均年成本为()元。

A.-19442

B.19442

C.-15408

D.15408

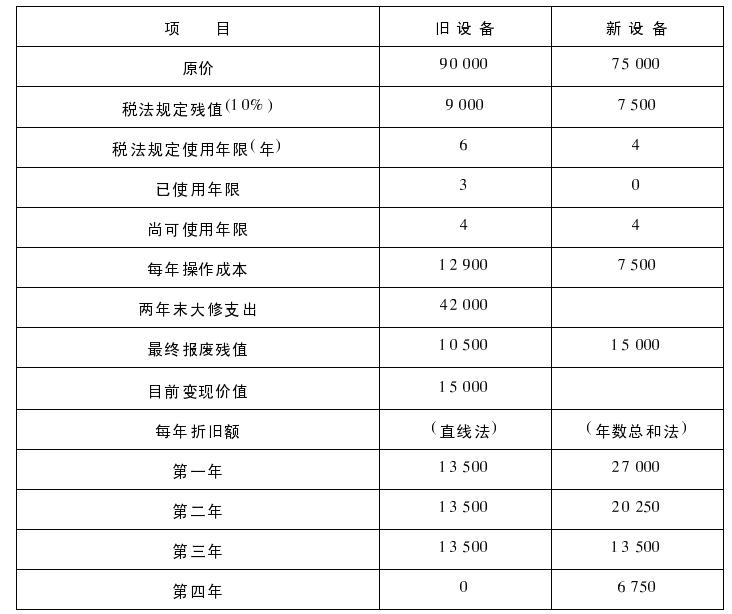

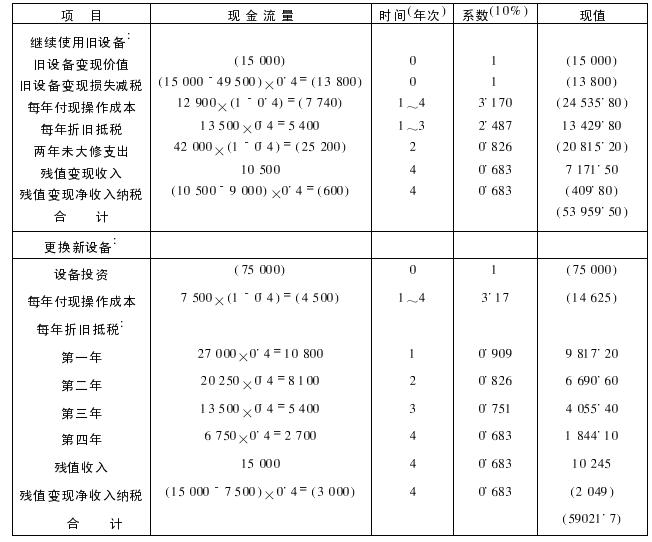

第7题:

甲公司现有一台设备,该设备购于3年前,现在考虑是否需要更新。该公司所得税税率为40%,该公司要求的最低投资回报率为10%,其他有关资料如下表所示:

要求:

假设新旧设备的生产能力相同,并且未来可使用年限相同,判断是否应当更新该设备。

经过计算继续使用旧设备较好。

经过计算继续使用旧设备较好。 经过计算继续使用旧设备较好。

经过计算继续使用旧设备较好。

第8题:

某公司有一台设备,购于两年前,现在考虑是否需要更新。该公司所得税税率为25%,要求的最低投资报酬率为10%,如果更新,每年可以增加销售收入100万元,有关资料见下表(金额单位:万元) 项目 旧设备

新设备

原价

520

630

税法规定残值

20

30

税法规定使用年限(年)

5

5

已用年限

2

尚可使用年限

4

4

每年付现成本

200

150

两年末大修成本

40

最终报废残值

5

10

目前变现价值

207.2

按照税法规定,旧设备采用双倍余额递减法计提折旧,新设备按照年数总和法计提折旧。预计未来的四年每年都需要缴纳所得税。 要求: (1)按照税法规定计算旧设备和新设备每年的折旧额; (2)计算使用新设备之后,每年增加的折旧及折旧抵税; (3)按照税法规定计算旧设备目前的账面价值以及变现损失抵税或收益纳税; (4)计算旧设备变现的相关现金流量; (5)计算使用新设备增加的投资额; (6)计算继续使用旧设备时,第4年末设备变现的相关现金流量; (7)计算使用新设备,第4年末设备变现的相关现金流量; (8)计算新设备每年增加的税后收入和节约的税后操作成本; (9)计算使用新设备第1~4年每年增加的现金流量; (10)按照差量现金流量,计算更新设备方案的内含报酬率,并作出是否更新的决策; (11)按照差量现金流量,计算更新设备方案的差量净现值,并作出是否更新的决策。

第9题:

要求:进行是否应该更换设备的分析决策,并列出计算分析过程。

(1)继续使用旧设备的平均年成本

每年付现操作成本的现值=2150×(1-25%)×(P/A,12%,5)=2150×(1-25%)×3.6048=5812.74(元)

年折旧额=(14950-14950×10%)÷6=2242.5(元)

折旧抵税的现值=2242.50×25%×(P/A,12%,3)=2242.50×25%×2.4018=1346.51(元)

残值收益的现值=[1750-(1750-14950×10%)×25%]×(P/F,12%,5)=[1750-(1750-14950×10%)×25%]×0.5674=956.78(元)

目前旧设备变现利得=8500-[8500-(14950-2242.50×3)]×25%=8430.63(元)

继续使用旧设备的现金流出总现值=5812.74+8430.63-1346.51-956.78=11940.08(元)

继续使用旧设备的平均年成本=11940.08÷(P/A,12%,5)=11940.08÷3.6048=3312.27(元)。

(2)更换新设备的平均年成本

购置成本=13750元

每年付现操作成本现值=850×(1-25%)×(P/A,12%,6)=850×(1-25%)×4.1114=2621.02(元)

年折旧额=(13750-13750×10%)÷6=2062.5(元)

折旧抵税的现值=2062.50×25%×(P/A,12%,6)=2062.50×25%×4.1114=2119.94(元)

残值收益的现值=[2500-(2500-13750×10%)×25%]×(P/F,12%,6)=[2500-(2500-13750×10%)×25%]×0.5066=1124.02(元)

更换新设备的现金流出总现值=13750+2621.02-2119.94-1124.02=13127.06(元)

更换新设备的平均年成本=13127.06÷(P/A,12%,6)=13127.06÷4.1114=3192.84(元)

因为更换新设备的平均年成本(3192.84元)低于继续使用旧设备的平均年成本(3312.27元),故应更换新设备。

第10题:

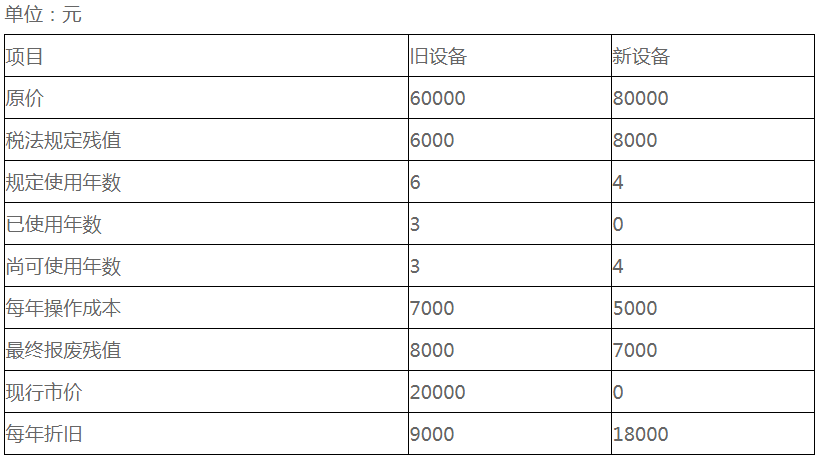

要求:用共同年限法和等额年金法判断该公司是否更新设备。