某公司当前全部资本均为普通股,负债为0,资产总额为100万元。该公司当前的净利润为10万元。现在公司拟发行票面利率为10%的债券以扩大经营规模。假定该公司能保持总资产净利率不变,若公司准备将净资产收益率提高到15%,则应发行的债券金额是()万元(资产负债表数据按年末数计算)。A.60 B.50 C.40 D.80

题目

B.50

C.40

D.80

相似问题和答案

第1题:

已知B公司上年的销售收入为60000万元,税前经营利润为3500万元,利息费用为600万元,平均所得税税率为32%,上年年末的金融资产为362万元,金融负债为1578万元,总资产为9800万元,总负债为4800万元。 要求回答下列问题: (1)计算B公司上年的权益净利率(股东权益用年末数计算); (2)如果预计今年的净经营资产净利率提高5个百分点,税后利息率不变,权益净利率提高到49.3%,计算今年的净财务杠杆; (3)如果今年增发新股100万元,权益乘数、总资产周转次数、收益留存率和销售净利率不变,销售增长20%,计算今年的负债增加额和上年的收益留存额; (4)如果今年为了增加负债而发行债券,债券期限为5年,每半年付息一次,面值为1000元,市场利率为6%,发行价格为1050元,计算债券的票面利率。 已知:(P/A,3%,10)=8.5302,(P/F,3%,10)=0.7441。

(1)上年的税后经营利润

=3500×(1-32%)=2380(万元)

上年的税后利息=600×(1—32%)=408(万元)上年的净利润=2380—408=1972(万元)

权益净利率=1972/(9800—4800)×100%

=39.44%

(2)上年末的净经营资产=经营资产一经营负债

=(9800-362)-(4800—1578)

=6216(万元)

上年的净经营资产净利率==税后经营利润/净经营资产×100%=2380/6216×100%=38.29%今年的净经营资产净利率=38.29%+5%=43.29%

(3)根据“权益乘数、总资产周转次数不变”可知,股东权益增长率=负债增长率=资产增长率=销售增长率=20%,今年负债增加 额=4800×20%=960(万元),今年的收益留存额=(9800-4800)×20%-100=900(万元)。根据收益留存率和销售净利率不变, 可知收益留存增长率=销售增长率=20%,因此上年的收益留存额=今年的收益留存/(1+20%)=900/(1+20%)=750(万元)。

(4)1050=1000×r/2×(P/A,3%,10)+1000×(P/F,3%,10)

1050=500×r×8.5302+1000×0.7441解得:r=7.17%

第2题:

甲公司当前的资本结构如下:

长期债券 1200万元

普通股 720万元(100万股)

留存收益480万元合计 2400万元

其他资料如下:

(1)公司债券面值1000元,票面利率为10%,分期付息,发行价为980元,发行费用为发行价的6%;

(2)公司普通股面值为每股1元,当前每股市价为12元,本年每股派发现金股利1元,预计股利增长率维持6%;

(3)公司所得税率为40%;

(4)该企业现拟增资600万元,使资金总额达到3000万元,以扩大生产经营规模,现有如下三个方案可供选择(假设均不考虑筹资费用):

甲方案:按面值增加发行600万元的债券,债券利率为12%,预计普通股股利不变,但普通股市价降至10元/股。

乙方案:按面值发行债券300万元,年利率为10%,发行股票25万股,每股发行价12元,预计普通股股利不变。

丙方案:发行股票50万股,普通股市价12元/股。

要求:

(1)根据甲公司目前的资料,替甲公司完成以下任务:

①计算债券的税后资金成本;

②计算权益资金成本。

(2)通过计算加权平均资本成本确定哪个增资方案最好(按照账丽价值权数计算,计算单项资金成本时,百分数保留两位小数)。

(1)①债券的税后资金成本=1000×10%×(1-40%)/[980×(1-6%)]=6.51%

②普通股成本=1×(1+6%)/12 × 100%+6%=14.83%

留存收益成本与普通股成本相同。

(2)甲方案中:

原有的渍券比重为:1200/3000 × 100%=40%

新发行的债券比重为:600/3(100×100%=20%

普通股的比重为:720/3000 × 100%=24%

留存收益比重为:480/3000×100%=16%

原有债券的资金成本=6.51%

新发行债券的资金成本=12%×(1-40%)=7.2%

普通股的资金成本=留存收益的资金成本=1 ×(1+6%)/10+6%=16.6%

加权平均资本成本=40%×6.51%+20%×7.2%+24%×16.6%+16%×16.6%=10.68%

乙方案中:

原有的债券比重为:1200/3000×100%=40%

新发行的债券比重为:300/3(100 × 100%=10%

普通股的比重为:(720+300)/3000 × 100%=34%

留存收益比重为:480/3000×100%=16%

原有债券的资金成本=6.51%

新发行债券的资金成本=10%×(1-40%)=6%

普通股的资金成本=留存收益的资金成本=1×( 1+6%)/12+6%=14.83%

加权平均资本成本=40%× 6.51%+10%×6%+34%×14.83%+16%×14.83%=10.62%

丙方案中:

原有的债券比重为:1200/3000×100%=40%

普通股的比重为:(720+600)/3000 × 100%=44%

留存收益比重为:480/3000×100%=16%

原有债券的资金成本=6.51%

普通股的资金成本=留存收益的资金成本=1×( 1+6%)/12+6%=14.83%

加权平均资本成本=40%×6.51%+44%×14.83%+16%×14.83%=11.50%

结论:由于乙方案的加权平均资金成本最低,因此,乙方案最好。

第3题:

某公司拟发行5年期债券进行筹资,债券票面金额为100元,票面利率为12%,而当时市场利率为10%,那么,该公司债券发行价格应为( )元。

A.93.22

B.100

C.105.35

D.107.58

解析:债券行价格

+100×12%×3.7909= 62.09+12×3.7907=107.58。

+100×12%×3.7909= 62.09+12×3.7907=107.58。

第4题:

公司准备扩大经营规模,需追加资金6000万元,现有两个筹资方案可供选择:甲方案为发行1000万股普通股、每股发行价5元,同时向银行借款1000万元、年利率8%;乙方案为按面值发行5200万元的公司债券、票面利率10%,同时向银行借款800万元、年利率8%。假设不考虑股票与债券的发行费用,公司适用企业所得税税率25%。

预计扩大经营规模后,产品的售价和成本水平保持不变,销量预计可提高到480万件。

要求:根据上述资料,为下列问题从备选答案中选出正确的答案。

(1)扩大经营规模前,该公司的经营杠杆系数为( )。

B.1.1

C.2.67

D.1.5

E.1.2

=2.67

第5题:

某公司拟发行5年期债券进行筹资,债券票面金额为100元,票面利率为12%,每年付息、到期一次还本,当时市场利率为10%,那么,该公司债券发行价格应为107.58元。( )

债券发行价格=100×12%×(P/A,10%,5)+100)<(P/F,10%,5)=107.58(元)

第6题:

某公司拟发行5年期债券进行筹资,债券票面金额为100元,票面利率为12%,每年年末付息一次,当时市场利率为10%,那么,该公司债券发行价格应为( )元。

A.93.22

B.100

C.105.35

D.107.58

计算债券发行价格的公式分为到期一次付息和每年年末付一次息两种情况,本题目为每年年末付息一次,所以债券价格为:100×(P/S,10%,5)+100×12%×(P/A,10%,5)=107.58元。

第7题:

某公司拟发行5年期债券进行筹资,债券票面金额为100元,票面利率为12%,而当时市场利率为10%,那么,该公司债券的价值为( )元。

A.93.22

B.100

C.105.35

D.107.58

计算债券价值的公式通常分为到期一次还本付息和每年年末付一次息两种情况,故债券价值的计算公式有两个:

(1)每年年末付一次息:债券价值=100×(P/F,10%,5)+100×12%×(P/A,10%,5)=107.58(元)

(2)到期一次还本付息:债券价值=100×(1+12%×5)×(P/F,10%,5)=99.34(元)根据给出的选项应选择D选项。

第8题:

已知:某公司2003年12月31日的长期负债及所有者权益总额为18000万元,其中,发行在外的普通股8000万股(每股面值1元),公司债券2000万元(按面值发行,票面年利率为8%,每年年末付息,三年后到期),资本公积4000万元,其余均为留存收益。

2004年1月1日,该公司拟投资一个新的建设项目需追加筹资2000万元,现有A、B两个筹资方案可供选择。A方案为:发行普通股,预计每股发行价格为5元。B方案为:按面值发行票面年利率为8%的公司债券(每年年末付息)。假定该建设项目投产后,2004年度公司可实现息税前利润4000万元。公司适用的所得税税率为33%。

要求:

( 1)计算A方案的下列指标:

① 增发普通股的股份数;

② 2004公司的全年债券利息。

( 2)计算B方案下2004年公司的全年债券利息。

( 3) ① 计算A、B两方案的每股利润无差别点;

② 为该公司做出筹资决策。

( 1)A方案:

① 2004增发普通股股份数=2000/5=400(万股)

② 2004年全年债券利息=2000×8%=160(万元)

( 2)B方案:

2004年全年债券利息=(2000+2000)×8%=320(万元)

( 3)① 计算每股利润无差别点:

依题意,列以下方程式

解之得:每股利润无差别点 =3520(万元)

② 筹资决策:

∵预计的息税前利润 4000万元>每股利润无差别点3520万元

∴应当发行公司债券筹集所需资金

第9题:

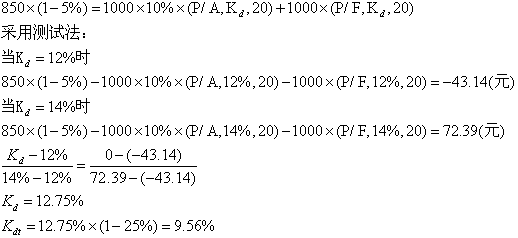

要求:计算该公司债券的资本成本。

第10题:

公司准备扩大经营规模,需追加资金6000万元,现有两个筹资方案可供选择:甲方案为发行1000万股普通股、每股发行价5元,同时向银行借款1000万元、年利率8%;乙方案为按面值发行5200万元的公司债券、票面利率10%,同时向银行借款800万元、年利率8%。假设不考虑股票与债券的发行费用,公司适用企业所得税税率25%。

预计扩大经营规模后,产品的售价和成本水平保持不变,销量预计可提高到480万件。

要求:根据上述资料,为下列问题从备选答案中选出正确的答案。

采纳甲方案后,该公司的财务杠杆系数为( )。

B.1.88

C.1.39

D.3

E.2

利息费用=1200+80=1280(万元)

财务杠杆系数=4600/(4600-1280)=1.39