单选题假设市场投资组合的收益率和方差分别为12%和0.25,无风险收益率为8%,A股票收益率的方差是0.16,与市场投资组合收益率的相关系数为0.4,则该股票的收益率为()。A 9.02%B 9.28%C 10.28%D 10.56%

题目

9.02%

9.28%

10.28%

10.56%

相似问题和答案

第1题:

已知甲股票的风险收益率为12%,市场组合的风险收益率为10%,甲股票的必要收益率为16%,资本资产定价模型成立,乙股票的口系数为0.5,乙股票收益率与市场组合收益率的协方差为6%。

要求:

(1)计算甲股票的口系数、无风险收益率;

(2)计算股票价格指数平均收益率;

(3)确定证券市场线的斜率和截距;

(4)如果甲、乙构成的资产组合中甲的投资比例为0.6,乙的投资比例为0.4,计算资产组合的卢系数以及资产组合收益率与市场组合收益率的协方差;假设资产组合收益率的方差为16%,计算资产组合收益率与市场组合收益率的相关系数;

(5)如果甲的收益率标准差为15%,把甲、乙的投资比例调整为相等,即各为0.5,并假设甲股票收益率与乙股票收益率的相关系数为1,资产组合收益率的标准差为12%,计算乙股票收益率的标准差。

(4)假设市场是均衡的,计算所选项目的风险价值系数(b);

(5)假设资本资产定价模型成立,计算市场风险溢酬、乙项目的口系数;

(6)计算乙项目收益率与市场组合收益率的相关系数。

(1)甲股票的风险收益率-甲股票的β系数×10%即:12%=甲股票的口系数×10%

解得:甲股票的β系数=1.2由于甲股票的必要收益率=无风险收益率+甲股票的风险收益率

所以,16%=无风险收益率+12%

解得:无风险收益率=4%

(2)股票价格指数平均收益率-市场组合收益率

=4%+10%=14%

(3)证券市场线的斜率-市场风险溢酬=10%证券市场线的截距-无风险收益率=4%

(4)资产组合的β系数=0.6×1.2+0.4×0.5=0.92

根据口系数的定义公式可知:

乙股票的β系数-乙股票收益率与市场组合收益率的协方差/市场组合收益率的方差

即:0.5=6%席场组合收益率的方差

解得:市场组合收益率的方差=12%0.92=资产组合收益率与市场组合收益率的协方差肺场组合收益率的方差

解得:资产组合收益率与市场组合收益率的协方莘=0.92×12%=11.04%

资产组合收益率与市场组合收益率的协方差-资产组合收益率与市场组合收益率的相关系数×资产组

合收益率的标准差×市场组合收益率的标准差即:11.04%-资产组合收益率与市场组合收益率的相关系数××解得:资产组合收益率与市场组合收益率的相关系数=0.80

(5)在两项资产收益率的相关系数为1,投资比例相等的情况下,资产组合收益率的标准差=两项资产收益率标准差的算数平均数,即:12%=(15%4+乙股票收益率的标准差)/2,解得:乙股票收益率的标准差=9%。

第2题:

已知甲股票的风险收益率为20%,市场组合的风险收益率为16%,甲股票的必要收益率为25%,假设资本资产定价模型成立,乙股票的届系数为0.8,乙股票收益率与市场组合收益率的协方差为40%,由甲、乙股票构成的资产组合中甲的投资比例为0.6,乙的投资比例为0.4。

要求:

(1)计算甲股票的β系数、无风险收益率;

(2)计算股票价格指数平均收益率;

(3)计算资产组合的β系数和预期收益率;

(4)计算资产组合收益率与市场组合收益率的协方差(保留三位小数);

(5)确定证券市场线的斜率和截距。

(1)某项资产的风险收益率=该项资产的口系数×市场风险溢酬

由此可知:

市场纽合的风险收益率=市场组合的β系数×市场风险溢酬

由于市场组合的β系数=1,因此,市场组合的风险收益率=1 ×市场风险溢酬=市场风险溢酬

即:市场风险溢酬=16%

甲股票的风险收益率=甲股票的β系数×16%

20%=甲股票的β系数×16%

解得:甲股票的β系数=1.25

由于甲股票的必要收益率=无风险收益率+甲股票的风险收益率

所以,25%=无风险收益率+20%

解得:无风险收益率=5%

(2)股票价格指数平均收益率=市场组合收益率=无风险收益率+市场风险溢酬=5%+16%=21%

(3)资产组合的β系数=0.6×1.25+0.4×0.8=1.07

由于资本资产定价模型成立(即假设市场是均衡的),因此:

资产组合的预期收益率=资产组合的,必要收益率=无风险收益率+资产组合的口系数×市场风险溢酬=5%+1.07×16%=22.12%

(4)根据β系数的定义式可知:

乙股票的β系数=乙股票收益率与市场组合收益率的协方差/市场组合收益率的方差

资产组合的β系数=资产组合收益率与市场组合收益率的协方差/市场组合收益率的方差

即:0.8=40%/市场组合收益率的方差1.07=资产组合收益率与市场组合收益率的协方差/市场组合收益率的方差

解得:资产组合收益率与市场组合收益率的协方差=1.07 ×40%/0.8=0.535

(5)证券市场线的斜率=市场风险溢酬=16%

证券市场线的截距=无风险收益率=5%

第3题:

假设市场投资组合的收益率和方差是10%和0.0625,无风险报酬率是5%,某种股票报酬率的方差是0.04,与市场投资组合报酬率的相关系数为0.3,则该种股票的必要报酬率为( )。

A.0.062

B.0.0625

C.0.065

D.0.0645

解析:本题的主要考核点是股票必要报酬率的计算。

第4题:

B:0.4

C:0.6

D:0.8

。

。第5题:

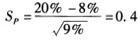

假设投资组合的收益率为20%,无风险收益率是8%,投资组合的方差为9%,贝塔值为12%,那么,该投资组合的夏普比率等于( )。

A.0.4

B.1.00

C.0.6

D.0.2

第6题:

已知甲股票的β系数为1.2,证券市场线的斜率为8%,证券市场线的截距为2.4%,资本资产定价模型成立,乙股票收益率与市场组合收益率的协方差为6.3%,市场组合收益率的标准差为30%。

要求:

(1)根据题中条件确定市场风险溢酬;

(2)计算无风险收益率以及甲股票的风险收益率和必要收益率;

(3)计算甲股票的预期收益率;

(4)计算市场平均收益率;

(5)计算乙股票的β系数;

(6)如果资产组合中甲的投资比例为0.4,乙的投资比例为0.6,计算资产组合的β系数以及资产组合的必要收益率;

(7)在第6问中,假设资产组合收益率与市场组合收益率的相关系数为0.8,计算资产组合收益率的标准差;

(8)如果甲股票收益率标准差为18%,乙股票收益率的标准差为10%,资产组合中甲的投资比例为0.3,乙的投资比例为0.7,资产组合收益率的标准差为8.5%,计算甲乙股票收益率的协方差;

(9)根据第8问计算甲乙股票收益率的相关系数;

(10)根据第2问、第3问和第8问,计算甲股票的风险价值系数。

(1)证券市场线的斜率=市场风险溢酬

由此可知:市场风险溢酬=8%

(2)证券市场线的截距=无风险收益率

由此可知,无风险收益率=2.4%

甲股票的风险收益率=甲股票的β系数×市场风险溢酬=1.2×8%=9.6%

甲股票的必要收益率=无风险收益率+甲股票的风险收益率=2.4%+9.6%=12%

(3)由于资本资产定价模型成立,所以,甲股票的预期收益率=必要收益率=12%

(4)市场平均收益率=市场组合收益率=无风险收益率+市场风险溢酬=2.4%+8%=10.4%

(5)市场组合收益率的方差=30%×30%=9%

乙股票的β系数=乙股票收益率与市场组合收益率的协方差/市场组合收益率的方差=6.3%/9%=0.7

(6)资产组合的β系数=0.4×1.2+0.6×0.7=0.9

资产组合的必要收益率=2.4%+0.9×8%=9.6%

或:资产组合的必要收益率=0.4×甲股票的必要收益率+0.6 ×乙股票的必要收益率=0.4 × 12%+0.6 ×(2.4%+0.7×8%)=9.6%

(7)资产组合的β系数=资产组合收益率与市场组合收益率的相关系数×资产组合收益率的标准差/市场组合收益率的标准差

即:0.9=0.8×资产组合收益率的标准差/30%

解得:资产组合收益率的标准差=33.75%

(8)资产组合收益率的方差

=0.3×0.3×18%×18%+2×0.3 ×0.7×甲乙股票收益率的协方差+0.7×0.7 × 10%×10%

即:8.5%×8.5%=0.3 × 0.3×18%× 18%+2×0.3×0.7×甲乙股票收益率的协方差+0.7×0.7×10%×10%

0.7225%=0.2916%+0.42 ×甲乙股票收益率的协方差+0.49%

解得:甲乙股票收益率的协方差=-0.14%

(9)甲乙股票收益率的协方差=甲乙股票收益率的相关系数×甲的收益率标准差×乙的收益率标准差=甲乙股票收益率的相关系数×18%×10%=-0.14%

解得:甲乙股票收益率的相关系数=-0.08

(10)甲股票的风险价值系数=甲股票的风险收益率/甲股票收益率的标准离差率=9.6%/甲股票收益率的标准离差率甲股票收益率的标准离差率=甲股票收益的标准差/甲股票的预期收益率=18%/12%=1.5

所以,甲股票的风险价值系数=9.6%/1.5=6.4%

第7题:

如果市场投资组合收益率的方差是0.002,某种资产和市场投资组合的收益率的协方差是0.006,该资产的β系数为( )。

A.2.48

B.3

C.1.43

D.O.44

某种资产的G系数一某种资产和市场投资组合的收益率的协方差/市场投资组合收益率的方差=0.006/0.002=3

第8题:

如果整个市场投资组合收益率的标准差是0.1,某种资产和市场投资组合的收益率的协方差是0.0056,该股票的β系数为( )。

A.1.79

B.17.86

C.0.56

D.2.24

某种资产的β系数=某种资产和市场投资组合的收益率的协方差/市场投资组合收益率的方差=0.0056÷0.12=0.56。

第9题:

B:6.2%

C:6.5%

D:6.45%

第10题:

B:11%

C:12%

D:13%