判断题建仓完成之后,场内期权组合的Delta与场外期权合约的Delta总是保持一致。( )A 对B 错

题目

判断题

建仓完成之后,场内期权组合的Delta与场外期权合约的Delta总是保持一致。( )

A

对

B

错

参考答案和解析

正确答案:

错

解析:

因为期权的Delta不仅会随着标的资产价格这个随机变量的变化而变化,而且会因为波动率的变化而变化,所以当二者变化之后,场内期权组合的Delta可能不再与场外期权合约的Delta保持一致。

因为期权的Delta不仅会随着标的资产价格这个随机变量的变化而变化,而且会因为波动率的变化而变化,所以当二者变化之后,场内期权组合的Delta可能不再与场外期权合约的Delta保持一致。

如果没有搜索结果,请直接 联系老师 获取答案。

相似问题和答案

第1题:

下列关于场内期权和场外期权的说法,正确的是( )

A.场外期权被称为现货期权

B.场内期权被称为期货期权

C.场外期权合约可以是非标准化合约

D.场外期权比场内期权流动性风险小

B.场内期权被称为期货期权

C.场外期权合约可以是非标准化合约

D.场外期权比场内期权流动性风险小

答案:C

解析:

在交易所以外采用非集中交易的非标准化期权合约被称为场外期权,也称为店头市场期权或柜台期权。在交易所进行集中交易的标准化期权合约被称为场内期权,也称为交易所期权。场外交易具有较高的流动性风险和信用风险。

第2题:

当场内期权组台的Delta与场外期权台约的Delta出现过度偏离时,金融机构可以通过调整场内期权组合的头寸来应对。( )

答案:对

解析:

随着建仓的完成,金融机构要定期监控其持仓。避免场内期权组含的Delta过度偏离于场外期权合约的Delta,并在出现过度偏离时调整场内期权组合的头寸。

第3题:

银行因业务需要会持有和卖出外汇期权合约。银行须有专用期权计价模式,以delta等值方法计算的持有和卖出期权的调整后价值来计量期权敞口头寸。()

此题为判断题(对,错)。

参考答案:错误

第4题:

某投资者持有5个单位Delta=0.8的看涨期权和4个单位Delta=-0.5的看跌期权,期权的标的相同。为了使组合最终实现Delta中性。可以采取的方案有( )。?

A.再购入4单位delta=-0.5标的相同的看跌期权

B.再购入4单位delta=0.8标的相同的看涨期权

C.卖空2个单位标的资产

D.买入2个单位标的资产变

B.再购入4单位delta=0.8标的相同的看涨期权

C.卖空2个单位标的资产

D.买入2个单位标的资产变

答案:A,C

解析:

不难看出,AC两种方案都能使组合最终实现Delta中性,即Delta=0,从而规避标的资产价格波动风险。选项AC符合题意。

第5题:

产品发行者可利用场内期货合约来对冲同标的含期权的结构化产品的( )风险。

A.Rho

B.Theta

C.Vega

D.Delta

B.Theta

C.Vega

D.Delta

答案:D

解析:

A项,Rho是用来度量期权价格对利率变动敏感性的;B项,Theta是用来度量期权价格对到期日变动敏感度的;C项,Vega用来度量期权价格对波动率的敏感性,该值越大,表明期权价格对波动率的变化越敏感;D项,Delta是用来衡量标的资产价格变动对期权理论价格的影响程度,可以理解为期权对标的资产价格变动的敏感性,用公式表示为Delta=期权价格变化/标的价格变化。从上述风险指标的含义可知,产品发行者可利用场内期货合约来对冲同标的含期权的结构化产品的Delta风险。

第6题:

以下关于场内期权和场外期权的说法,正确的是()。

A、场外期权较场内期权流动性好

B、场内期权被称为期货期权

C、场外期权被称为现货期权

D、场外期权合约可以是非标准化合约

A、场外期权较场内期权流动性好

B、场内期权被称为期货期权

C、场外期权被称为现货期权

D、场外期权合约可以是非标准化合约

答案:D

解析:

按照期权市场类型的不同,期权可以分为场内期权和场外期权。在交易所上市交易的期权称为场内期权,也称为交易所期权;在交易所以外交易的期权称为场外期权。

第7题:

某投资者持有5个单位Delta=0.8的看涨期权和4个 单位Delta=-0.5的看跌期权,期权的标的相同。若预期标的资产价格 下跌,该投资者持有组合是否面临价格波动风险?该投资者如何对冲此 类风险?该组合的Delta的组合 ( )

A.2,方案1:再购入4个单位Delta=-0.5标的相同的看跌期权,

B .5方案1:再购入4个单位Delta=-0.5标的相同的看跌期权

C.3,方案1:再购入4个单位Delta=-0.5标的相同的看跌期权

D.6,方案2:卖空2个单位标的资产

A.2,方案1:再购入4个单位Delta=-0.5标的相同的看跌期权,

B .5方案1:再购入4个单位Delta=-0.5标的相同的看跌期权

C.3,方案1:再购入4个单位Delta=-0.5标的相同的看跌期权

D.6,方案2:卖空2个单位标的资产

答案:A

解析:

该组合的Delta =5x0. 8+4 x (-0.5) =2;因此,资产下跌将导 致组合价值下跌,其解决方案有多种,如方案1再购入4个单位Delta=-0. 5标的相同的看跌期权。方案2卖空2个单位标的资产。

第8题:

以下哪个组合操作属于做空波动率的波动率套利组合?()

A.买入认购期权+买入Delta份标的股票

B.买入认沽期权+买入Delta份标的股票

C.卖出认购期权+买入Delta份标的股票

D.卖出认沽期权+买入Delta份标的股票

答案:B

第9题:

某投资者持有10个Delta=0.6的看涨期权和8个Delta=-0.5的看跌期权,若要实现Delta中性以规避价格变动风险,应进行的操作为( )。

A、卖出4个Delta=-0.5的看跌期权

B、买入4个Delta=-0.5的看跌期权

C、卖空两份标的资产

D、卖出4个Delta=0.5的看涨期权

B、买入4个Delta=-0.5的看跌期权

C、卖空两份标的资产

D、卖出4个Delta=0.5的看涨期权

答案:B,C

解析:

题中,组合的Delta=10*0.6+8*(-0.5)=2;因此,资产下跌将导致组合价值下跌,要实现Delta中性,其解决方案包括:①再购入4个单位Delta=-0.5标的相同的看跌期权;②卖空2个单位标的资产

第10题:

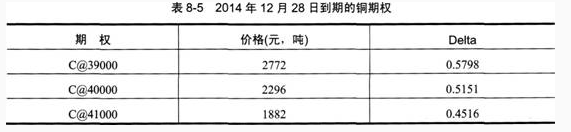

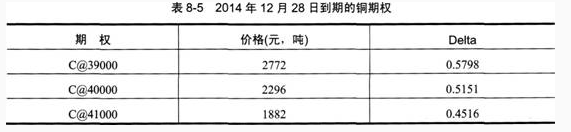

假如市场上存在以下在2014年12月28目到期的铜期权,如表8—5所示。

某金融机构通过场外期权合约而获得的Delta是-2525.5元,现在根据金融机构场外期权业务的相关政策,从事场外期权业务,需要将期权的Delta进行对冲。

据此回答以下两题17-18。

如果选择C@40000这个行权价进行对冲,买入数量应为( )手。 查看材料

某金融机构通过场外期权合约而获得的Delta是-2525.5元,现在根据金融机构场外期权业务的相关政策,从事场外期权业务,需要将期权的Delta进行对冲。

据此回答以下两题17-18。

如果选择C@40000这个行权价进行对冲,买入数量应为( )手。 查看材料

A.5592

B.4356

C.4903

D.3550

B.4356

C.4903

D.3550

答案:C

解析:

如果选择C@40000这个行权价进行对冲,则期权的Delta等于0.5151,而金融机构通过场外期权合约而获得的Delta则是-2525.5元,所以金融机构需要买入正Delta的场内期权来使得场内场外期权组合的Delta趋近于0。则买入数量=2525.5+0.5151=4903(手)。