问答题所需资金以追加权益资本取得,计算权益净利率、联合杠杆系数,并判断应否改变经营计划。

题目

相似问题和答案

第1题:

某公司年销售额为100万元,变动成本率为70%,全部固定成本和费用20万元,总资产50万元,资产负债率为40%,负债的平均利率为8%,假定所得税税率为40%。

该公司拟改变经营计划,追加投资40万元,每年固定成本增加5万元,可以使销售额增加20%,并使变动成本率下降至60%。该企业以提高权益净利率同时降低总杠杆系数作为改进经营计划的标准。要求:

(1)所需资金以追加实收资本取得,计算权益净利率、DOL、DFL、DCL,判断是否应改变经营计划。

(2)所需资金以10%的利率借入,计算权益净利率、DOL、DFL、DCL,判断是否应改变经营计划。

目前情况:权益净利率=(100×30%-20)×(1-40%)/50×(1-40%)=20% DOL=100×30%/[100×30%-(20-50×40%×8%)]=30/[30-(20-1.6)]=30/11.6=2.59

DFL=11.6/(11.6-1.6)=1.16DE1=2.59×1.16=3

(1)增资方案。

权益净利率=[120×(1-60%)-(20+5)]×(1-40%)/[50×(1-40%)+40]=19.71%

DOL=120×(1-60%)/[120×(1-60%)-(20+5-1.6)]=48/(48-23.4)=1.95

DFL=(48-23.4)/(48-23.4-1.6)=1.07

DCL=1.95×1.07=2.09不应改变经营计划。

(2)借款方案。

权益净利率=[120×(1-60%)-(20+5)-40×10%]×(1-40%)/50×(1-40%)=38%

DOL=120×(1-60%)/[120×(1-60%)-(20+5-1.6)]=48/(48-23.4)=1.95

DFL=(48-23.4)/(48-23.4-1.6-4)=1.29

DCL=1.95×1.29=2.52应改变经营计划。

第2题:

A、经营杠杆系数

B、权益杠杆系数

C、财务杠杆系数

D、资本杠杆系数

E、总杠杆系数

第3题:

某公司年销售额100万元,变动成本率70%,全部固定成本和费用20万元(含利息费用),总资产50万元,资产负债率40%,负债的平均成本8%,假设所得税率为40%。该公司拟改变经营计划追加投资40万元,使固定成本增加5万元,可以使销售额增加20%,并使变动成本率下降至60%。该公司以提高权益净利率同时降低总杠杆系数为改进经营计划的标准。要求:

(1)所需资金以追加实收资本取得,计算权益净利率、经营杠杆、财务杠杆和总杠杆,判断应否改变经营计划;

(2)所需资金以10%的利率借入,计算权益净利率、经营杠杆、财务杠杆和总杠杆,判断应改变经营计划。

(1)目前情况权益净利率=[(100×30%-20)×(1-40%)]/[s0×(1-40%)]=20%

经营杠杆=(100×30%)/[100×30%-(20-50×40%×8%)]=30/11.6=2.59

财务杠杆=11.6/(11.6-1.6)=1.16

总杠杆=2.59×1.16=3E或100×30%/(100×30%-20)]=3

(2)增资方案

权益净利率=[100×120%×(1-60%)-(20+5)]×(1-40%)/[50×(1-40%)+40]

=19.71%

经营杠杆=[120×(1-60%)3/[120×(1-60%)-(20+5-1.6)]=48/24.6=1.95

财务杠杆=24.6/(24.6-1.6)=1.07

总杠杆=1.95×1.07=2.09

或总杠杆=(120×40%)/[120×40%一(20+5)]=2.09

(3)借入资金方案

权益净利率=[100×120%×(1-60%)-(20+5+4)]×(1-40%)/[50×(1-40%)]

=38%

经营杠杆=(120×40%)/[120×40%-(20+5-1.6)]=1.95

财务杠杆=24.6/[24.6-(4+1.6)]=1.29

总杠杆=1.95×1.29=2.52

或:总杠杆=(120×40%)/[120×40%-(20+5+4)]=2.53

由于公司以提高权益净利率同时降低总杠杆系数为改进经营计划的标准,因此,符合条件的是借入资金的经营计划(权益净利率:38%>20%;总杠杆系数:2.53<3)。

第4题:

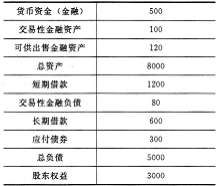

已知甲公司上年的净经营资产净利率为37.97%,税后利息率为20.23%,净财务杠杆为0.46;今年的销售收入为10000万元,税前经营利润为4000万元,利息费用为600万元,平均所得税税率为30%,今年年末的其他有关资料如下: 单位:万元 要求: (1)计算今年的税后经营净利润、税后利息、税后经营净利率; (2)计算今年年末的净经营资产和净负债; (3)计算今年的净经营资产净利率、净经营资产周转次数、税后利息率、净财务杠杆、经营差异率、杠杆贡献率和权益净利率(资产负债表的数据用年末数); (4)用因素分析法分析今年权益净利率变动的主要原因(依次分析净经营资产净利率、税后利息率和净财务杠杆变动对权益净利率变动的影响程度); (5)分析今年杠杆贡献率变动的主要原因; (6)如果明年净财务杠杆不能提高了,请指出提高杠杆贡献率和权益净利率的有效途径。

要求: (1)计算今年的税后经营净利润、税后利息、税后经营净利率; (2)计算今年年末的净经营资产和净负债; (3)计算今年的净经营资产净利率、净经营资产周转次数、税后利息率、净财务杠杆、经营差异率、杠杆贡献率和权益净利率(资产负债表的数据用年末数); (4)用因素分析法分析今年权益净利率变动的主要原因(依次分析净经营资产净利率、税后利息率和净财务杠杆变动对权益净利率变动的影响程度); (5)分析今年杠杆贡献率变动的主要原因; (6)如果明年净财务杠杆不能提高了,请指出提高杠杆贡献率和权益净利率的有效途径。

(1)税后经营净利润

=4000×(1—30%)=2800(万元)

税后利息

=600×(1—30%)=420(万元)

税后经营净利率=2800/10000×100%=28%

(2)金融资产

=500+100+120=720(万元)

经营资产=8000—720=7280(万元)

金融负债

=1200+80+600+300=2180(万元)

经营负债=5000—2180=2820(万元)

净经营资产=经营资产一经营负债=7280-2820=4460(万元)

净负债=金融负债一金融资产=2180—720=1460(万元)

(3)净经营资产净利率

=税后经营净利润/净经营资产×100%=2800/4460×100%=62.78%

净经营资产周转次数=销售收入/净经营资产=10000/4460=2.24(次)

税后利息率

=税后利息/净负债×100%

=420/1460×100%=28.77%

净财务杠杆=净负债/股东权益=1460/3000=0.49经营差异率

=净经营资产净利率一税后利息率=62.78%—28.77%=34.01%

杠杆贡献率

=经营差异率×净财务杠杆=34.01%×0.49=16.66%

权益净利率

=净经营资产净利率+杠杆贡献率=62.78%+16.66%=79.44%

(4)上年权益净利率

=37.97%+(37.97%—20.23%)×0.46=46.13%

用净经营资产净利率62.78%替代37.97%:权益净利率

=62.78%+(62.78%—20.23%)×0.46=82.35%

净经营资产净利率变动的影响=82.35%-46.13%=36.22%

用税后利息率28.77%替代20.23%:

权益净利率

=62.78%+(62.78%—28.77%)×0.46=78.42%

税后利息率变动的影响=78.42%-82.35%

=-3.93%

用净财务杠杆0.49替代0.46:

权益净利率

=62.78%+(62.78%—28.77%)×0.49=79.44%

净财务杠杆变动的影响=79.44%-78.42%

=1.02%

结论:今年权益净利率比上年提高的主要原因是净经营资产净利率提高。

(5)上年的经营差异率

=37.97%-20.23%=17.74%

上年的杠杆贡献率=经营差异率×净财务杠杆

=17.74%×0.46=8.16%

今年的杠杆贡献率=经营差异率×净财务杠杆=34.01%×0.49=16.66%

根据计算表达式可知,今年杠杆贡献率提高的主要原因是经营差异率提高,而经营差异率提高的主要原因是净经营资产净利率提高。

(6)由于税后利息率高低主要由资本市场决定,而净财务杠杆也不能提高了,因此,明年提高权益净利率和杠杆贡献率的主要途径是提高净经营资产净利率。

第5题:

ABC公司年销售额为90万元,变动成本率为60%,全部固定成本和费用为18万元,总资产为45万元,资产负债率为30%,负债的平均利息率为8%,假设所得税率为30%。该公司拟改变经营计划,追加投资35万元,每年固定成本增加4万元,可以使销售额增加20%,并使变动成本率下降至50%。该公司以提高权益净利率同时降低总杠杆系数作为改进经营计划的标准。

要求:

(1)所需资金以追加实收资本取得,计算权益净利率、经营杠杆系数、财务杠杆系数和总杠杆系数,判断应否改变经营计划;

(2)所需资金以10%的利率借入,计算权益净利率、经营杠杆系数、财务杠杆系数和总杠杆系数,判断应否改变经营计划。

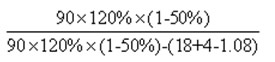

(1)目前情况:

权益净利率=

=40%

=40%经营杠杆系数=

=1.89

=1.89财务杠杆系数=

=1.06

=1.06总杠杆系数=1.89×1.06=2

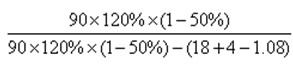

增资方案:

权益净利率 =

=33.68%

=33.68%经营杠杆系数 =

=1.63

=1.63财务杠杆系数 =

=1.03

=1.03总杠杆系数=1.63×1.03=1.68

由于增资方案权益净利率下降了,所以不应采纳该方案。

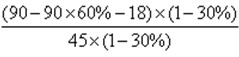

(2)借入资金方案

权益净利率=

=63.33%

=63.33%经营杠杆系数=

=1.63

=1.63财务杠杆系数=

=1.16

=1.16总杠杆系数=1.63×1.16=1.89

由于借入资金方案可以提高权益净利率,同时降低总杠杆系数,所以,应当采纳借入资金的经营计划。

第6题:

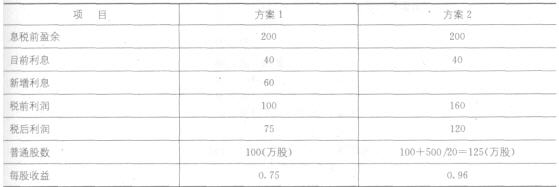

某公司目前发行在外普通股100万股,已按面值发行利率为10%的债券400万元。该公司打算为一个新的投资项目融资500万元,新项目投产后公司每年息税前盈余增加到200万元。现有两个方案可供选择:按12%的利率平价发行债券(方案1);按每股20元发行新股(方案2)。公司适用所得税率25%,不考虑筹资费用。

要求:

(1)计算两个方案的每股收益;

(2)计算两个方案的财务杠杆系数;

(3)判断哪个方案更好。

11.某公司年销售额900万元,变动成本率70%,全部固定成本和费用120万元,总资产350万元,资产负债率40%,负债的平均利息率8%,假设所得税率为40%。该公司拟改变经营计划,追加投资240万元,每年固定成本增加25万元,可以使销售额增加20%,并使变动成本率下降至60%。该公司以提高权益净利率同时降低复合杠杆系数作为改进经营计划的标准。

要求:

(1)计算目前情况的权益净利率和复合杠杆系数;

(2)所需资金以追加实收资本取得,计算权益净利率和复合杠杆系数,判断应否改变经营计划;

(3)所需资金以10%的利率借入,计算权益净利率和复合杠杆系数,判断应否改变经营计划;

(4)如果应该改变经营计划,计算改变计划之后的经营杠杆系数

(1)原有债券的资金成本=6%

新发行债券的资金成本=12%×(1-25%)=9%

普通股的资金成本。1/8+5%=17.5%

留存收益的资金成本=1/8+5%=17.5%

加权平均资本成本=40%×6%+20%×9%+20%x 17.5%+20%×17.5%=11.2%

乙方案中:

原有的债券比重为:800/2 000×100%=40%

新发行的债券比重为:200/2 000×100%=10%

普通股的比重为:(400+200)/2 000×100一30%

留存收益比重为:400/2 000×100%=20%

原有债券的资金成本=6%

新发行债券的资金成本=10%×(1-25%)=7.5%

普通股的资金成本=1/10+5%=15%

昭存收益的资金成本=1/10+5%=15%

加权平均资本成本=40%×6%+10%×7.5%+30%×15%+20%×15%=10.65%

丙方案中

原有的债券比重为:800/2 000×100%=40%

普通股的比重为:(400+400)/2 000×100%=40%

留存收益比重为:400/2 000×100%=20%

原有债券的资金成本=6%

普通股的资金成本=1/11+5%=14.1%

留存收益的资金成本=1/11+5%=14.1%

加权平均资本成本=40%×6%+40%×14.1%+20%×14.1%=10.86%

结论:由于乙方案的加权平均资金成本最低,因此,乙方案最好。

(2)(方案1)的财务杠杆系数=200/(200-40-60)=2

(方案2)的财务杠杆系数=200/(200-40)=1.25

(3)由于方案2每股盈余大于方案1,且其财务杠杆系数小于方案1,即方案2.收益高且风险低,所以方案2优于方案1。

第7题:

某公司年销售额100万元,变动成本率70%,全部固定成本和费用20万元,总资产50万元,资产负债率40%,负债的平均利息率8%,假设所得税率为40%。

该公司拟改变经营计划,追加投资40万元,每年固定成本增加5万元,可以使销售额增加20%,并使变动成本率下降至60%。

该公司以提高权益净利率同时降低总杠杆系数作为改进经营计划的标准。

要求:

(1)所需资金以追加实收资本取得,计算权益净利率、经营杠杆、财务杠杆和总杠杆,判断应否改变经营计划;

(2)所需资金以10%的利率借入,计算权益净利率、经营杠杆、财务杠杆和总杠杆,判断应否改变经营计划。

目前情况:

权益净利率=[(100×30%-20)×(1-40%)]/[50×(1-40%)]×100%=20%

经营杠杆=(100×30%)/[100×30%-(20-50×40%×8%)]=30/11.6=2.59

财务杠杆=11.6/(11.6-50×40%×8%)=1.16

总杠杆=2.59×1.16=3

或:总杠杆=(100×30%)/(100×30%-20)=3

(1)追加实收资本方案:

权益净利率

=[100×120%×(1-60%)-(20+5)]×(1-40%)/[50×(1-40%)+40]×100%

=19.71%

经营杠杆=[120×(1-60%)]/[120×(1-60%)-(20+5-50×40%×8%)]

=48/[48-23.4]=1.95

息税前利润=48-23.4=24.6

财务杠杆=24.6/(24.6-50×40%×8%)=1.07

总杠杆=1.95×1.07=2.09

或:总杠杆=(120×40%)/[120×40%-(20+5)]=2.09

由于与目前情况相比,权益净利率降低了,所以,不应改变经营计划。

(2)借入资金方案:

新增利息=40×10%=4

权益净利率

=[100×120%×(1-60%)-(20+5+4)] ×(1-40%)/[50×(1-40%)]×100%

=38%

经营杠杆=(120×40%)/[120×40%-(20+5-50×40%×8%)]=1.95

财务杠杆=24.6/[24.6-(4+50×40%×8%)]=1.29

总杠杆=1.95×1.29=2.52

或:总杠杆=(120×40%)/[120×40%-(20+5+4)]=2.53

由于与目前情况相比,权益净利率提高了并且总杠杆系数降低了,因此,应当采纳借入资金的经营计划。

第8题:

下列权益净利率的计算公式中不正确的是( )。

A.净经营资产利润率+(经营差异率-税后利息率)×净财务杠杆

B.净经营资产利润率+经营差异率×净财务杠杆

C.净经营资产利润率+杠杆贡献率

D.税后经营净利率×净经营资产周转次数+经营差异率×净财务杠杆

解析:权益净利率=净经营资产利润率+(净经营资产利润率-税后利息率)×净财务杠杆

第9题:

某公司目前年销售额8000万元,变动成本率80%,全部固定成本和费用(含利息费用)1200万元,优先股股息60万元,普通股股数为1000万股,该公司目前总资产为6000万元,资产负债率50%,目前的平均负债利息率为5%,假设所得税率为40%。该公司拟改变经营计划,追加投资2000万元,预计每年固定成本增加100万元,同时可以使销售额增加10%,并使变动成本率下降至70%。该公司以提高每股收益的同时降低总杠杆系数作为改进经营计划的标准。

要求:

(1)计算目前的每股收益、利息保障倍数、经营杠杆系数、财务杠杆系数和总杠杆系数;

(2)所需资金以追加股本取得,每股发行价2元,计算追加投资后的每股收益、利息保障倍数、经营杠杆系数、财务杠杆系数和总杠杆系数,判断应否改变经营计划;

(3)所需资金以10%的利率借入,计算追加投资后的每股收益、利息保障倍数、经营杠杆系数、财务杠杆系数和总杠杆系数,判断应否改变经营计划;

(4)若不考虑风险,两方案相比,哪种方案较好?

(1)目前情况:

净利润=(8000-8000×80%-1200)×(1-40%)=240(万元)

负债总额=6000×50%=3000(万元)

每年利息=3000×5%=150(万元)

每年固定成本=1200-150=1050(万元)

每股收益=(240-60)/1000=0.18(元)

息税前利润=240/(1-40%)+150=550(万元)

利息保障倍数=550/150=3.67(倍)

经营杠杆系数=(8000-8000×80%)/550=2.91

财务杠杆系数=550/[550-150-60/(1-40%)]=1.83

总杠杆系数=2.91×1.83=5.33

(2)追加股本方案:

增资后的净利润=[8000×110%×(1-70%)-(1200+100)]×(1-40%)=804(万元)

每股收益=(804-60)/(1000+1000)=0.37(元)

息税前利润=804/(1-40%)+150=1490(万元)

利息保障倍数=1490/150=9.93(倍)

经营杠杆系数=8000×110%×(1-70%)/1490=1.77

财务杠杆系数=1490/[1490-150-60/(1-40%)]:1.20

总杠杆系数=1.77×1.20=2.12

因为每股收益提高,同时总杠杆系数降低,所以,应改变经营计划。

(3)借入资金方案:

每年增加利息费用=2000×10%=200(万元)

增资后的净利润=[8000×110%×(1-70%)-(1200+100+200)]×(1-40%)=684(万元)

每股收益=(684-60)/1000=0.62(元)

息税前利润=684/(1-40%)+150+200=1490(万元)

利息保障倍数=1490/(150+200)=4.26(倍)

经营杠杆系数=8000×110%×(1-70%)/1490=1.77

财务杠杆系数 =1490/[1490-(200+150)-60/(1-40%)] =1.43

总杠杆系数=1.77×1.43=2.53

因为每股收益提高,同时总杠杆系数降低,所以,应改变经营计划。

(4)若不考虑风险,应当采纳借入资金的经营计划,因为借入资金方案的每股收益(0.62)高于增加股本方案的每股收益(0.37)。

第10题:

M公司生产一种产品,单价100元,该公司每年发生固定经营成本200000元,产销5000件产品,息税前利润为50000元。公司资本完全以权益资本筹集,共500000元。公司为了扩大规模,追加投资400000元,同时会增加50000元固定经营成本,这将使单位变动成本降低10元,产销量提高2000件,同时为增加销售量需降低售价至95元。加权平均资金成本为10%。

要求:

(1)计算该项投资的投资收益率,并据此判断该公司应否实施此项扩充计划;

(2)计算扩充前后的经营杠杆系数。

本题的主要考核点是本量利分析、经营杠杆系数以及投资收益率的计算。

(1)单位变动成本=100-(50000+200000)/5000=50(元)

增加投资后年收益额=(95-40)×7000-250000=135000(元)

投资增加收益=135000-50000=85000(元)

该投资的投资收益率=85000/400000=21.25%>加权平均资金成本10%,所以,应该投资。

(2)扩充前:

经营杠杆系数=5000×(100-50)/[5000×(100-50)-200000]=5

扩充后:

经营杠杆系数=7000×(95-40)/[7000×(95-40)-250000]=2.85

扩充后,经营杠杆系数减小,经营风险降低。