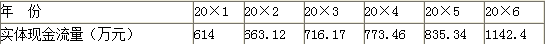

D公司预计20×1年至20×5年实体现金流量如表所示,自20×6年进入稳定增长状态,永续增长率为5%。企业当前加权平均资本成本11%,20×6年及以后年份资本成本降为10%。债务当前市场价值4650万元,普通股当前每股市价12元,流通在外的普通股股数1000万股。要求:计算目前的每股股权价值并判断股票被市场高估还是低估。

题目

要求:计算目前的每股股权价值并判断股票被市场高估还是低估。

相似问题和答案

第1题:

某公司普通股当前市价为每股20元,拟按当前市价增发新股200万股,预计筹资费用率为5%,第一年末每股股利为2.5元,以后每年股利增长率为5%,则该公司本次增发普通股的资金成本为( )。

A.0.1053

B.0.1236

C.0.1653

D.0.1816

解析:普通股资金成本=D1/[P×(1-F)]+g=2.5/120×(1-5%)]+5%=18.16%。

第2题:

某公司当前普通股每股市价为20元,预计下一年每股股利为3元,股利年增长率为5%,则该公司保留盈余资金成本为( )。

A.0.15

B.0.1525

C.0.166

D.0.2

第3题:

某公司普通股当前市价为每股25元,拟按当前市价增发新股100万股,预计每股筹资费率为5%,增发第一年末预计每股股利为2.5元,以后每年增长率为6%,则该公司本次增发普通股的资本成本为( )

A.10.53% B.12.36% C.16.53% D.18.36%

[解析]K=D/P(1-F)+g=2.5/[25×(1-5%)]+6%=16.53%。

第4题:

要求:计算目前的每股股权价值。

第5题:

要求:计算目前每股股权价值。

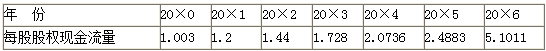

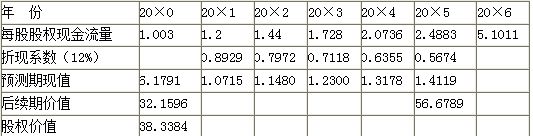

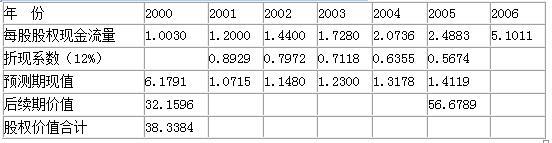

表8-4 C公司每股股权价值 单位:元/股

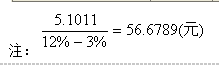

后续期每股股权现值=56.6789×0.5674=32.16(元/股)

预测期每股股权现值=6.18(元/股)

每股股权价值=32.16+6.18=38.34(元/股)

第6题:

某公司普通股当前市价为每股25元,拟按当前市价增发新股100万股,预计每股筹资费用率为5%,增发第一年末预计每股股利为2.5元,以后每年股利增长率为6%,则该公司本次增发普通股的资本成本为( )。

A.0.1053

B.0.1236

C.0.1653

D.0.1836

第7题:

(1)公司银行借款年利率当前是8%,明年将下降为7.9%,并保持借新债还旧债维持目前的借款规模,借款期限为5年,每年年末付息一次,到期偿还本金;

(2)公司债券面值为1000元,票面利率为8%,期限为10年,每年年末付息一次,到期还本,当前市价为850元;

(3)公司普通股面值为1元,普通股股数为400万股,当前每股市价为5.5元,本年派发现金股利0.35元/股,预计每股收益增长率维持6%,并保持20%的股利支付率不变;

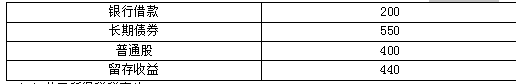

(4)公司当前(本年)的资本结构为:

单位:万元

(5)公司所得税税率为25%;

(6)公司普通股的β值为1.2;

(7)当前国债的收益率为4.5%,市场上普通股平均收益率为12.5%。(计算单项资本成本时,百分数保留2位小数)

要求:

(1)计算银行借款的税后资本成本。

(2)计算债券的税后资本成本。

(3)分别使用股利增长模型和资本资产定价模型估计股权资本成本,并计算两种结果的平均值作为股权资本成本。

(4)如果仅靠内部筹资,2019年不增加外部融资规模,计算其加权平均资本成本。

(2)假设债券的税前资本成本为rd,则:

NPV=1000×8%×(P/A,rd,10)+1000×(P/F,rd,10)-850

当rd=10%时:

NPV=1000×8%×(P/A,10%,10)+1000×(P/F,10%,10)-850=80×6.1446+1000×0.3855-850=27.068(元)

当rd=12%时:

NPV=1000×8%×(P/A,12%,10)+1000×(P/F,12%,10)-850=80×5.6502+1000×0.3220-850=-75.984(元)

rd=10%+(27.068-0)/[27.068-(-75.984)]×(12%-10%)=10.53%

债券税后资本成本=10.53%×(1-25%)=7.90%。

(3)普通股成本和留存收益成本的计算:

股利增长模型:

普通股成本=0.35×(1+6%)/5.5+6%=12.75%

资本资产定价模型:

普通股成本=4.5%+1.2×(12.5%-4.5%)=4.5%+9.6%=14.1%

普通股平均成本=(12.75%+14.1%)÷2=13.43%。

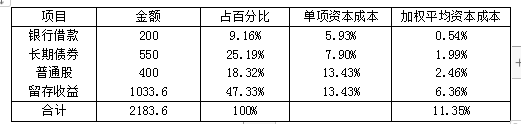

(4)留存收益数额:

2019年每股收益=(0.35÷20%)×(1+6%)=1.75×1.06=1.855(元/股)

2019年留存收益数额=1.855×400×(1-20%)+440=593.6+440=1033.6(万元)

计算加权平均资本成本:

第8题:

某公司普通股当前市价为每股20元,拟按当前市价增发新股200万股,预计筹资费用率 为5%,第一年末每股股利为2.5元,以后每年股利增长率为5%,则该公司本次增发普通股的资金成本为( )。

A.10.53%

B.12.36%

C.16.53%

D.18.16%

普通股资金成本=D1/[P ×(1-F)]+g=2.5/[20×(1-5%)]+5%=18.16%

第9题:

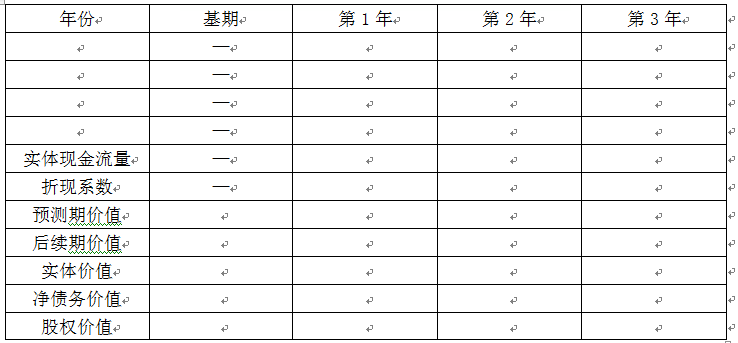

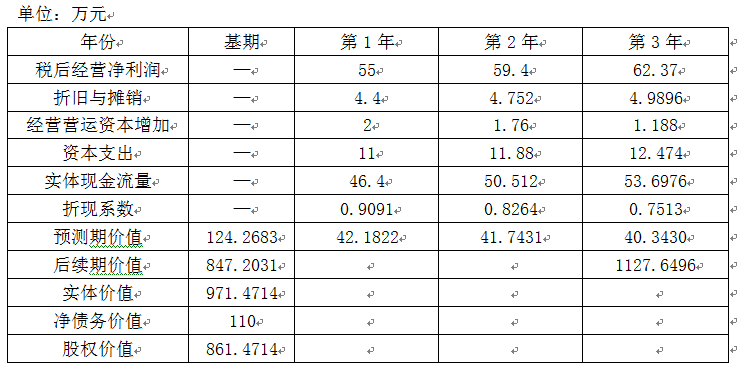

要求:填写下列表格,并说明该股票被市场高估还是低估了。

单位:万元

每股股权价值=861.4714/100=8.61(元),高于当前每股市价5元,所以该股票被市场低估了。

第10题:

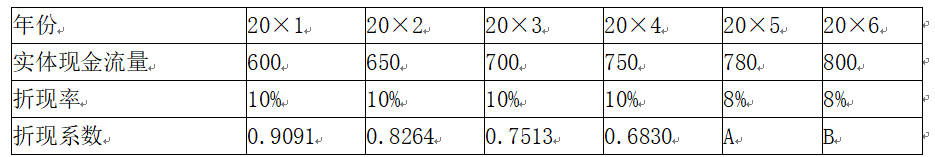

D公司自20×7年进入稳定增长状态,实体现金流量永续增长率为3%。金融负债当前市场价值4650万元,金融资产当前市场价值350万元。普通股当前每股市价12元,流通在外的普通股股数1000万股。

要求:

(1)计算20×5年、20×6年实体现金流量的折现系数。

(2)计算目前(20×0年末)的实体价值。

(3)计算目前的每股股权价值。

(4)判断当前的股价是否被高估。

B=0.6324/(1+8%)=0.5856(1分)

【提示】如果折现率发生了变化,则应该逐年滚动计算各年的折现系数。

(2)实体价值=600×0.9091+650×0.8264+700×0.7513+750×0.6830+780×0.6324+800/(8%-3%)×0.6324

=2614.05+10118.4

=12732.45(万元)(3分)

或:实体价值=600×0.9091+650×0.8264+700×0.7513+750×0.6830+780×0.6324+800×0.5856+800×(1+3%)/(8%-3%)×0.5856

=3082.53+9650.69

=12733.22(万元)

(3)目前的股权价值=12732.45-(4650-350)=8432.45(万元)(1分)

或:目前的股权价值=12733.22-(4650-350)=8433.22(万元)

每股股权价值=8432.45/1000=8.43(元)(1分)

或:每股股权价值=8433.22/1000=8.43(元)

(4)由于当前的每股市价(12元)高于每股股权价值(8.43元),所以,股价被市场高估。(1分)