判断题对于增值税销项税额,小规模纳税人应贷记“应交税费--应交增值税(销项税额)”科目。A 对B 错

题目

判断题

对于增值税销项税额,小规模纳税人应贷记“应交税费--应交增值税(销项税额)”科目。

A

对

B

错

如果没有搜索结果,请直接 联系老师 获取答案。

如果没有搜索结果,请直接 联系老师 获取答案。

相似问题和答案

第1题:

增值税小规模纳税人在月份终了,交纳本月应交未交的增值税的会计处理正确的是( )。

A.借记“应交增值税”明细科目

B.贷记“应交增值税”明细科目

C.冲减“应交税费一应交增值税(销项税额)”明细科目

D.借记“应交税费一应交增值税(已交税金)”科目

正确答案:A

第2题:

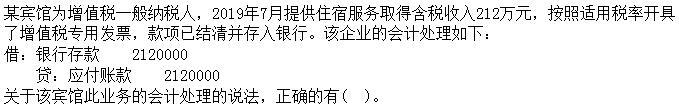

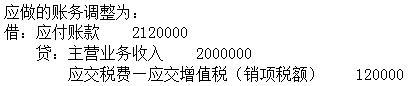

A.应贷记“主营业务收入”2120000元

B.应计提增值税销项税额30.8万元

C.

D.应借记“应交税费-应交增值税(销项税额)”120000

B.应计提增值税销项税额30.8万元

C.

D.应借记“应交税费-应交增值税(销项税额)”120000

答案:C

解析:

第3题:

小规模纳税人视同销售业务会计处理不涉及的科目是()。

A、营业外支出

B、主营业务收入

C、应交税费-应交增值税

D、应交税费-应交增值税-销项税额

答案:D

第4题:

对于当月销项税额小于进项税额而形成的留抵税额,月末借记“应交税费一未交增值税”科目,贷记“应交税费-应交增值税(转出多交增值税)”科目。( )

答案:错

解析:

留抵税额月末无需处理,形成“应交税费一 应交增值税”科目借方余额。

第5题:

采取简易计税办法的增值税一般纳税人的特殊业务,按销售额和征收率计算的增值税税额,在会计核算时应贷记( )科目。

A.应交税费——应交增值税(销项税额)

B.应交税费——应交增值税

C.应交税费——应交增值税(进项税额转出)

D.应交税费——简易计税

B.应交税费——应交增值税

C.应交税费——应交增值税(进项税额转出)

D.应交税费——简易计税

答案:D

解析:

“简易计税”明细科目,核算一般纳税人采用简易计税方法发生的增值税计提、扣减、预缴、缴纳等业务。

第6题:

增值税小规模纳税人在月份终了,交纳本月应交未交的增值税的会计处理方法是( )。

A.借记“应交增值税”明细科目

B.贷记“应交增值税”明细科目

C.冲减“应交税费-应交增值税(销项税额)”明细科目

D.作“应交税费-应交增值税(进项税额转出)”明细科目增加处理

正确答案:A

略。

略。

第7题:

一般纳税企业在销售过程中发生销售退回,那么在增值税科目中应作( )处理。

A.贷记“应交税费-应交增值税(销项税额)”

B.借记“应交税费-应交增值税(销项税额)”

C.借记“应交税费-应交增值税(进项税额)”

D.贷记“应交税费-应交增值税(进项税额转出)”

B.借记“应交税费-应交增值税(销项税额)”

C.借记“应交税费-应交增值税(进项税额)”

D.贷记“应交税费-应交增值税(进项税额转出)”

答案:B

解析:

第8题:

小规模纳税人增值税的核算的要求()?

A、不核算销项税额和进项税额

B、“应交税费——应交增值税”科目的借方核算已缴纳的增值税

C、“应交税费——应交增值税”科目的贷方核算应缴纳的增值税

D、比照一般纳税人,核算销项税额和进项税额

参考答案:ABC

第9题:

一般纳税人发生进项税额转出的情况,在会计核算时,下列处理正确的是( )。

A.借记相关科目,贷记“应交税费——应交增值税(进项税额转出)”

B.借记“应交税费——应交增值税(进项税额转出)”,贷记相关科目

C.借记“应交税费——应交增值税(销项税额)”,贷记相关科目

D.借记相关科目,贷记“应交税费——应交增值税(销项税额)”

B.借记“应交税费——应交增值税(进项税额转出)”,贷记相关科目

C.借记“应交税费——应交增值税(销项税额)”,贷记相关科目

D.借记相关科目,贷记“应交税费——应交增值税(销项税额)”

答案:A

解析:

一般纳税人发生进项税额转出的情况,在会计核算时,应借记相关科目,贷记“应交税费——应交增值税(进项税额转出)”。

第10题:

(2018年)下列各项中,不符合收入确认条件,但已开具了增值税专用发票,应贷记的科目是( )。

A.应交税费——应交增值税(销项税额)

B.应交税费——待抵扣进项税额

C.应交税费——应交增值税(进项税额转出)

D.应交税费——待转销项税额

B.应交税费——待抵扣进项税额

C.应交税费——应交增值税(进项税额转出)

D.应交税费——待转销项税额

答案:A

解析:

开具了增值税专用发票,已发生增值税纳税义务,确认应交增值税的销项税额。